- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 経済予測・経済見通し >

- 米国経済の見通し-減税、拡張的な財政政策などから当面は堅調見通しも、影を落とす通商政策動向

2018年06月11日

2.実体経済の動向

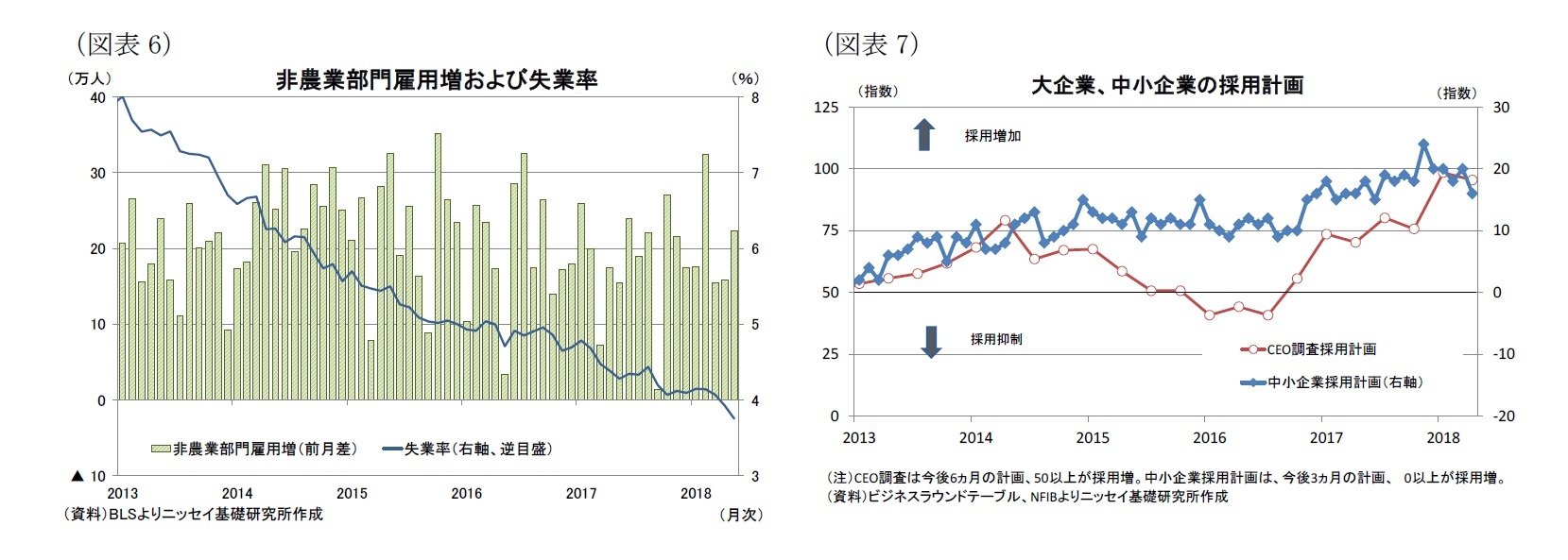

(設備投資)17年以降、堅調な伸びが持続。法人税制改革などを追い風に好調を持続する見込み

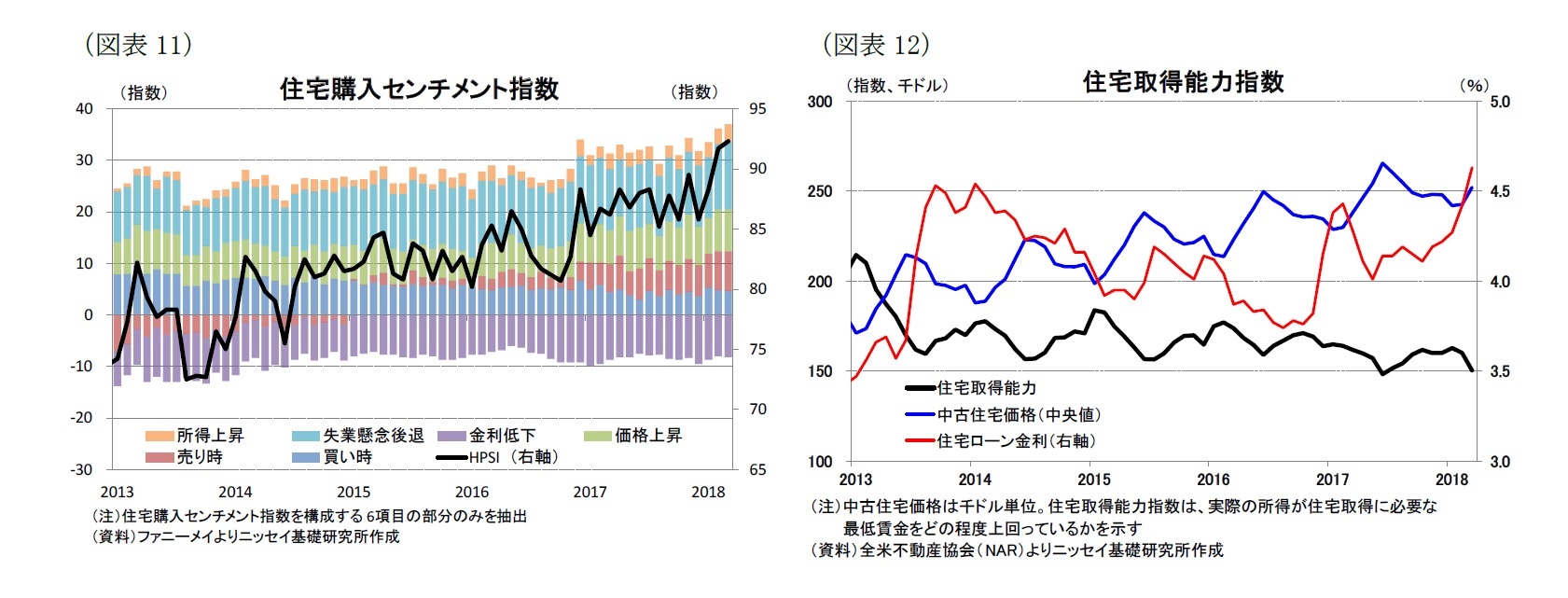

民間設備投資は、17年初から5期連続で堅調な伸びが持続した(図表9)。また、設備投資の先行指標である国防、航空除くコア資本財受注(3ヵ月移動平均、3ヵ月前比)は、18年1月に前期比年率▲4.2%と一時的に減少したものの、その後は増加に転じ4月は+5.8%まで回復していることから、4-6月期も民間設備投資の回復は持続していると判断できる。

さらに、全米製造業協会(NAM)による調査では、製造業企業の18年1-3月期景況感が97年の統計以来の最高値近辺を維持しているほか、今後1年間の設備投資計画(前年比)が+3.9%と統計開始以来最高となるなど、設備投資意欲が非常に強いことが示されている(図表10)。

同調査からは、昨年12月に成立した税制改革法に伴い法人税率が大幅に引き下げられたほか、設備投資に対する税制優遇措置が講じられたことや、規制緩和が好感されているようだ。このため、世界的な製造業の回復と併せ、18年も民間設備投資の好調は持続する可能性が高い。

民間設備投資は、17年初から5期連続で堅調な伸びが持続した(図表9)。また、設備投資の先行指標である国防、航空除くコア資本財受注(3ヵ月移動平均、3ヵ月前比)は、18年1月に前期比年率▲4.2%と一時的に減少したものの、その後は増加に転じ4月は+5.8%まで回復していることから、4-6月期も民間設備投資の回復は持続していると判断できる。

さらに、全米製造業協会(NAM)による調査では、製造業企業の18年1-3月期景況感が97年の統計以来の最高値近辺を維持しているほか、今後1年間の設備投資計画(前年比)が+3.9%と統計開始以来最高となるなど、設備投資意欲が非常に強いことが示されている(図表10)。

同調査からは、昨年12月に成立した税制改革法に伴い法人税率が大幅に引き下げられたほか、設備投資に対する税制優遇措置が講じられたことや、規制緩和が好感されているようだ。このため、世界的な製造業の回復と併せ、18年も民間設備投資の好調は持続する可能性が高い。

(住宅投資)住宅需要は堅調。住宅価格・住宅ローン金利上昇スピードが需要に影響する可能性

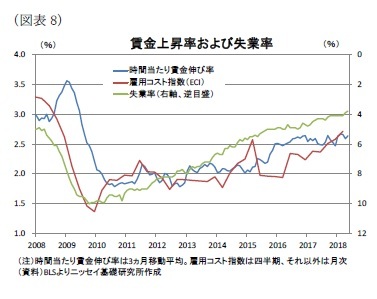

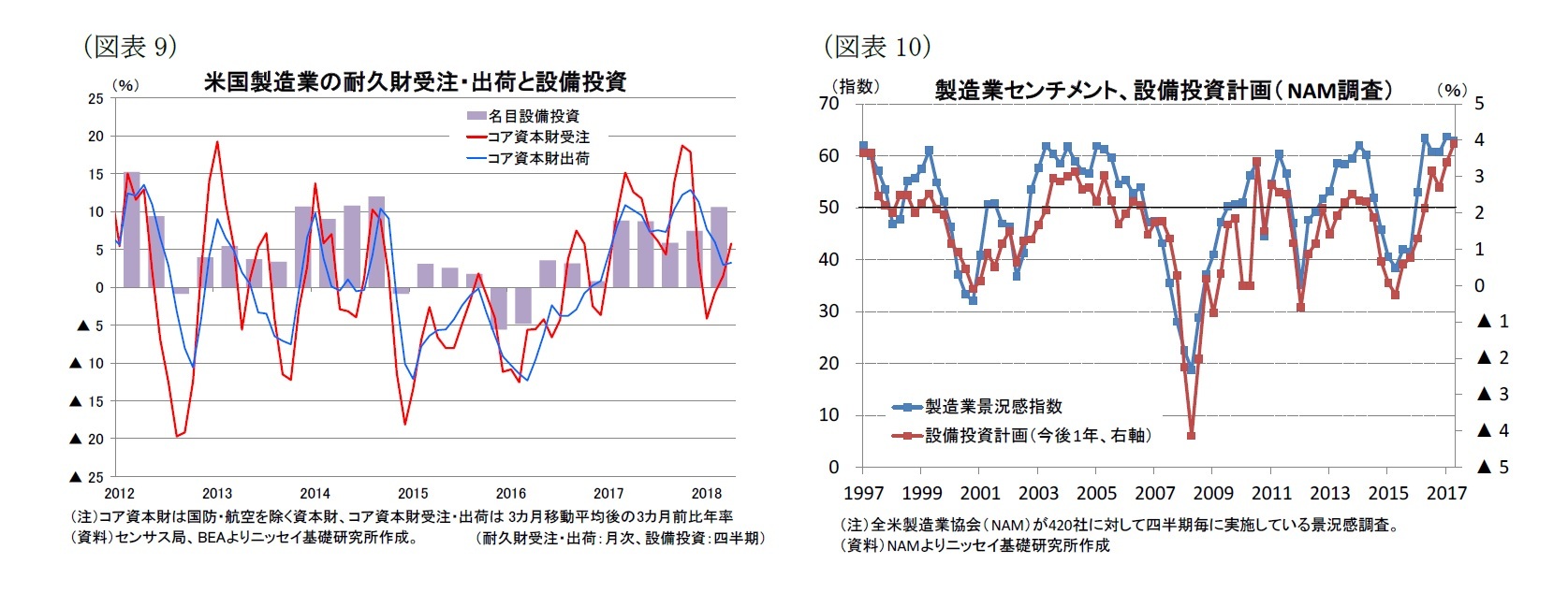

住宅投資は、18年1-3月期にマイナス成長となったが、住宅需要は引き続き堅調である。連邦住宅抵当公社(ファニーメイ)が公表する住宅購入センチメント指数は、18年5月が92.3と統計開始以来最高となった(図表11)。同指数の項目別内訳は、住宅ローン金利の上昇が住宅需要を冷ましているものの、労働市場の回復に伴う失業不安の後退や、住宅価格が上昇する懸念が需要を押し上げていることが分かる。非常に堅調な住宅需要を背景に、当面住宅市場は回復が見込まれる。

もっとも、住宅ローン返済額と所得を比べた住宅取得能力指数は、足元で150近辺と所得が住宅ローン返済額を50%程度上回っているものの、13年をピークに低下してきた(図表12)。これは住宅価格や、住宅ローン金利の上昇を受けて、所得対比で住宅ローン返済負担が増加したためである。このため、住宅価格や住宅ローンの今後の上昇スピードが所得の伸びを大幅に上回る場合には、住宅取得能力の低下を通じて、住宅需要に影響する可能性があり、注意が必要だ。

住宅投資は、18年1-3月期にマイナス成長となったが、住宅需要は引き続き堅調である。連邦住宅抵当公社(ファニーメイ)が公表する住宅購入センチメント指数は、18年5月が92.3と統計開始以来最高となった(図表11)。同指数の項目別内訳は、住宅ローン金利の上昇が住宅需要を冷ましているものの、労働市場の回復に伴う失業不安の後退や、住宅価格が上昇する懸念が需要を押し上げていることが分かる。非常に堅調な住宅需要を背景に、当面住宅市場は回復が見込まれる。

もっとも、住宅ローン返済額と所得を比べた住宅取得能力指数は、足元で150近辺と所得が住宅ローン返済額を50%程度上回っているものの、13年をピークに低下してきた(図表12)。これは住宅価格や、住宅ローン金利の上昇を受けて、所得対比で住宅ローン返済負担が増加したためである。このため、住宅価格や住宅ローンの今後の上昇スピードが所得の伸びを大幅に上回る場合には、住宅取得能力の低下を通じて、住宅需要に影響する可能性があり、注意が必要だ。

(政府支出、債務残高)財政政策は19年度まで景気刺激的。注目される20年度以降の政策

議会予算局(CBO)の経済・財政見通し(18年4月発表)によれば、18年度(17年10月~18年9月)の裁量的経費は1.28兆ドル(前年比+6.7%)と前年から大幅に増加する見通しだ。これは、2018年超党派予算法によって19年度までの歳出上限が引き上げられたことに加え、歳出上限の算出に含まれない災害対策費などが630億ドル盛り込まれたためである。また、CBOは19年度も1.36兆ドル(前年比+6.4%)と堅調な伸びを見込んでおり、歳出拡大による景気の下支えが期待できる。その後、20年度は歳出上限が引き下げられることもあって1.34兆ドル(前年比▲1.6%)と減少に転じる見込みだ。

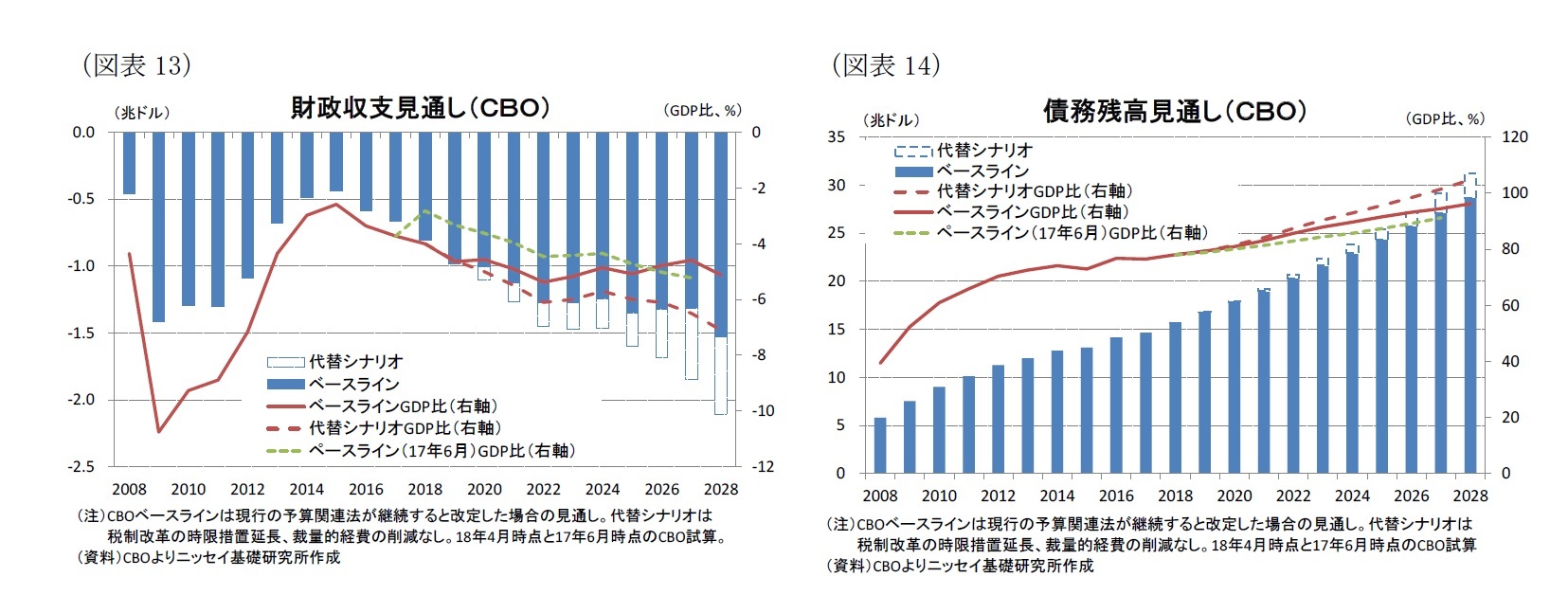

一方、減税に伴う歳入の減少から、前述の歳出拡大と併せて、現行の予算関連法が継続すると仮定した場合(ベースライン)の財政収支見通し(GDP比)は、18年度が▲4.0%、19年度が▲4.6%、減税、歳出拡大を盛り込む以前(17年6月)の予想(18年度:▲2.8%、19年度:▲3.3%)から大幅な悪化が見込まれている(図表13)。

また、財政赤字は28年度にかけて▲5.1%まで増加することも示されているが、減税や歳出拡大には一部時限措置が含まれており、これらの措置は政治的には将来延長される可能性が高いため、この水準で済まないとみられる。CBOはこれらの時限措置が延長された場合の試算も行っており、代替シナリオとして公表している。同シナリオで財政赤字は、28年度▲7.1%とベースラインから大幅に上振れすることが見込まれており、今後財政収支の大幅な悪化は避けられない状況である。

これらの結果、債務残高(GDP比)は17年度実績の76.5%から、28年度にはベースラインで96.2%、代替シナリオでは104.8%と大幅な増加が見込まれている(図表14)。

議会予算局(CBO)の経済・財政見通し(18年4月発表)によれば、18年度(17年10月~18年9月)の裁量的経費は1.28兆ドル(前年比+6.7%)と前年から大幅に増加する見通しだ。これは、2018年超党派予算法によって19年度までの歳出上限が引き上げられたことに加え、歳出上限の算出に含まれない災害対策費などが630億ドル盛り込まれたためである。また、CBOは19年度も1.36兆ドル(前年比+6.4%)と堅調な伸びを見込んでおり、歳出拡大による景気の下支えが期待できる。その後、20年度は歳出上限が引き下げられることもあって1.34兆ドル(前年比▲1.6%)と減少に転じる見込みだ。

一方、減税に伴う歳入の減少から、前述の歳出拡大と併せて、現行の予算関連法が継続すると仮定した場合(ベースライン)の財政収支見通し(GDP比)は、18年度が▲4.0%、19年度が▲4.6%、減税、歳出拡大を盛り込む以前(17年6月)の予想(18年度:▲2.8%、19年度:▲3.3%)から大幅な悪化が見込まれている(図表13)。

また、財政赤字は28年度にかけて▲5.1%まで増加することも示されているが、減税や歳出拡大には一部時限措置が含まれており、これらの措置は政治的には将来延長される可能性が高いため、この水準で済まないとみられる。CBOはこれらの時限措置が延長された場合の試算も行っており、代替シナリオとして公表している。同シナリオで財政赤字は、28年度▲7.1%とベースラインから大幅に上振れすることが見込まれており、今後財政収支の大幅な悪化は避けられない状況である。

これらの結果、債務残高(GDP比)は17年度実績の76.5%から、28年度にはベースラインで96.2%、代替シナリオでは104.8%と大幅な増加が見込まれている(図表14)。

一方、11月の中間選挙を控えており、大幅な予算措置を伴うインフラ投資などの政策が早期に実現する可能性は低い。また、選挙結果に影響されるものの、財政収支や債務残高の急激な悪化を受けて、来年からの新議会では財政状況の改善が重要なテーマになるとみられる。このため、これまでのような景気刺激的な財政政策が持続する可能性は低いだろう。

さらに、拡張的な財政政策が持続する場合には、国債需給悪化懸念の高まりから長期金利が急上昇し、逆に景気に悪影響を及ぼす可能性が注目されよう。

さらに、拡張的な財政政策が持続する場合には、国債需給悪化懸念の高まりから長期金利が急上昇し、逆に景気に悪影響を及ぼす可能性が注目されよう。

(貿易)通商政策が世界的な貿易数量の回復に水を差す可能性

18年1-3月期の純輸出は僅かながらプラスの成長寄与となった。輸出入内訳をみると、輸出入ともに前期から伸びが鈍化したものの、輸出が前期比年率+4.2%(前期:+7.0%)となったのに対し、輸入が+2.8%(前期:+14.1%)と輸出の伸び鈍化が相対的に小幅に留まったことが影響している。輸出では自動車関連が好調であった一方、輸出入ともに石油関連の落ち込みから工業原材料が減少したほか、自動車を除く資本財も軟調であった。

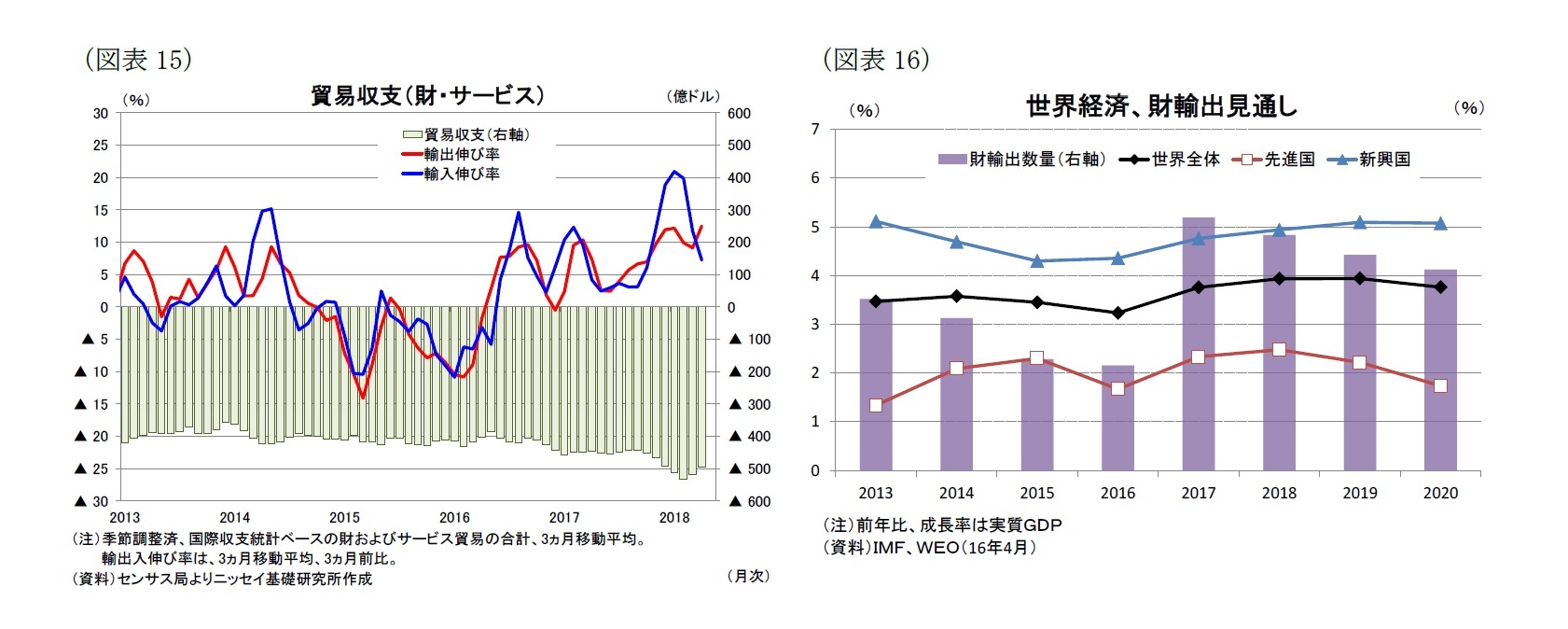

なお、直近(18年4月)の貿易収支(3ヵ月移動平均)は、季節調整済みで▲496億(前月:▲519億ドル)の赤字と、前月から▲22億ドル減少しており、4月に入っても貿易赤字の縮小が続いていることを示した(図表15)。輸出入の内訳では、輸入が前月から+7億ドル増加した一方、工業用原材料や穀物関連輸出の好調で輸出が+29億ドル増加したことが大きい。

一方、世界経済における成長率と財輸出数量の伸びをみると、14年以降は輸出数量が成長率を下回るスロートレードの状況となっていたが、17年は財輸出数量の伸びが大幅に加速し、成長率を上回るなど、顕著な回復がみられたことが分かる(図表16)。IMFは、20年にかけて財輸出数量の伸びが成長率を上回るとしており、財貿易の回復持続を見込んでいる。

18年1-3月期の純輸出は僅かながらプラスの成長寄与となった。輸出入内訳をみると、輸出入ともに前期から伸びが鈍化したものの、輸出が前期比年率+4.2%(前期:+7.0%)となったのに対し、輸入が+2.8%(前期:+14.1%)と輸出の伸び鈍化が相対的に小幅に留まったことが影響している。輸出では自動車関連が好調であった一方、輸出入ともに石油関連の落ち込みから工業原材料が減少したほか、自動車を除く資本財も軟調であった。

なお、直近(18年4月)の貿易収支(3ヵ月移動平均)は、季節調整済みで▲496億(前月:▲519億ドル)の赤字と、前月から▲22億ドル減少しており、4月に入っても貿易赤字の縮小が続いていることを示した(図表15)。輸出入の内訳では、輸入が前月から+7億ドル増加した一方、工業用原材料や穀物関連輸出の好調で輸出が+29億ドル増加したことが大きい。

一方、世界経済における成長率と財輸出数量の伸びをみると、14年以降は輸出数量が成長率を下回るスロートレードの状況となっていたが、17年は財輸出数量の伸びが大幅に加速し、成長率を上回るなど、顕著な回復がみられたことが分かる(図表16)。IMFは、20年にかけて財輸出数量の伸びが成長率を上回るとしており、財貿易の回復持続を見込んでいる。

しかしながら、18年入り後にトランプ大統領による保護主義的な通商政策への傾斜が顕著となっているため、世界的な貿易戦争に発展する可能性がでており、財貿易や世界経済への影響が懸念される。

現状、鉄鋼、アルミ製品の輸入額は17年が460億ドルとなっているほか、中国の輸入500億ドルを加えても財・サービス輸入の合計額2兆9,000億ドルに占める割合は3%程度と影響は限定的とみられる。一方、自動車・自動車部品の輸入額は3,600億ドルと輸入シェアが12%程度となるため、自動車まで拡大される場合には、想定される相手国の制裁措置と併せて影響が大きい。

トランプ大統領は、財貿易赤字の大幅な縮小を通商政策の目標としていることから、輸入制限措置の一層の拡大は不可避とみられる。このため、米国の外需だけでなく、世界の財貿易・経済に与える影響も含めて、今後の米通商政策動向が注目される。

現状、鉄鋼、アルミ製品の輸入額は17年が460億ドルとなっているほか、中国の輸入500億ドルを加えても財・サービス輸入の合計額2兆9,000億ドルに占める割合は3%程度と影響は限定的とみられる。一方、自動車・自動車部品の輸入額は3,600億ドルと輸入シェアが12%程度となるため、自動車まで拡大される場合には、想定される相手国の制裁措置と併せて影響が大きい。

トランプ大統領は、財貿易赤字の大幅な縮小を通商政策の目標としていることから、輸入制限措置の一層の拡大は不可避とみられる。このため、米国の外需だけでなく、世界の財貿易・経済に与える影響も含めて、今後の米通商政策動向が注目される。

このレポートの関連カテゴリ

03-3512-1824

経歴

- 【職歴】

1991年 日本生命保険相互会社入社

1999年 NLI International Inc.(米国)

2004年 ニッセイアセットマネジメント株式会社

2008年 公益財団法人 国際金融情報センター

2014年10月より現職

【加入団体等】

・日本証券アナリスト協会 検定会員

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月18日

「新築マンション価格指数」でみる東京23区のマンション市場動向【2023年】(1)~東京23区の新築マンション価格は前年比9%上昇。資産性を重視する傾向が強まり、都心は+13%上昇、タワーマンションは+12%上昇 -

2024年04月17日

IMF世界経済見通し-24年の見通しをやや上方修正 -

2024年04月17日

不透明感が高まる米国産LNG(液化天然ガス)輸入 -

2024年04月17日

英国雇用関連統計(24年3月)-失業率は増加し、雇用者数も減少 -

2024年04月17日

米住宅着工・許可件数(24年3月)-着工件数は23年8月以来の水準に低下、市場予想を大幅に下回る

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【米国経済の見通し-減税、拡張的な財政政策などから当面は堅調見通しも、影を落とす通商政策動向】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

米国経済の見通し-減税、拡張的な財政政策などから当面は堅調見通しも、影を落とす通商政策動向のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!