- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- 財政・税制 >

- 先進国の国債等の保有構造について~IMF先行研究に基づく推計結果~

2017年12月28日

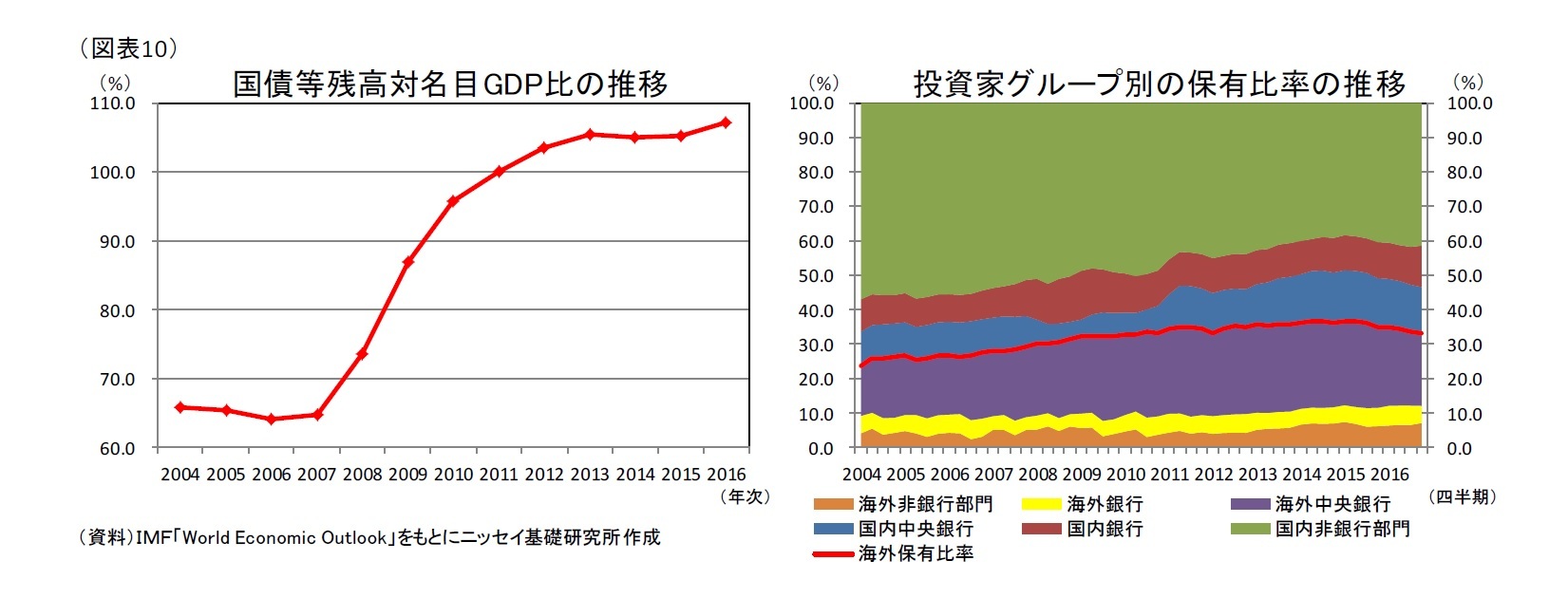

【米国】

米国の国債等残高の名目GDP比は2004年から07年にかけては低下したが、世界金融危機後の景気後退と景気対策による財政の悪化によって、2008年以降は急速に上昇し、100%を超えた。足元では名目GDPの堅調な伸びと財政赤字の改善によってほぼ横ばいで推移している(図表10)。

国内部門では、家計金融資産のうち現預金の割合が低く、また銀行の預貸比率が100%前後と高いため、銀行の保有比率は約10%と低くなっている。リーマンショック後の景気後退による預貸比率の低下により銀行は国債等の保有を増やしたが、同時に分母である国債等残高も増加したため、保有比率はほぼ横ばいとなった。また、FRBが2008年11月から14年10月まで3度の量的緩和政策によって国債の買入れを実施した結果、非銀行部門の保有比率が低下し、中央銀行の保有比率は約15%まで上昇した。しかし、量的緩和終了後は中央銀行の保有比率が緩やかに低下し、銀行・非銀行部門の保有比率は緩やかに上昇している。

海外部門では、海外中央銀行の保有比率が20%前後と他国と比べて高い。これは、海外の中央銀行が外貨準備として基軸通貨である米ドル建ての資産を選択しやすいことが考えられる。IMFのCOFER統計によると、各国の中央銀行が外貨準備として保有する米ドル建て資産の割合は60%台で安定的に推移している。海外保有比率は、2004年(約25%)から緩やかに上昇し、2016年は約35%となっている。

米国の国債等残高の名目GDP比は2004年から07年にかけては低下したが、世界金融危機後の景気後退と景気対策による財政の悪化によって、2008年以降は急速に上昇し、100%を超えた。足元では名目GDPの堅調な伸びと財政赤字の改善によってほぼ横ばいで推移している(図表10)。

国内部門では、家計金融資産のうち現預金の割合が低く、また銀行の預貸比率が100%前後と高いため、銀行の保有比率は約10%と低くなっている。リーマンショック後の景気後退による預貸比率の低下により銀行は国債等の保有を増やしたが、同時に分母である国債等残高も増加したため、保有比率はほぼ横ばいとなった。また、FRBが2008年11月から14年10月まで3度の量的緩和政策によって国債の買入れを実施した結果、非銀行部門の保有比率が低下し、中央銀行の保有比率は約15%まで上昇した。しかし、量的緩和終了後は中央銀行の保有比率が緩やかに低下し、銀行・非銀行部門の保有比率は緩やかに上昇している。

海外部門では、海外中央銀行の保有比率が20%前後と他国と比べて高い。これは、海外の中央銀行が外貨準備として基軸通貨である米ドル建ての資産を選択しやすいことが考えられる。IMFのCOFER統計によると、各国の中央銀行が外貨準備として保有する米ドル建て資産の割合は60%台で安定的に推移している。海外保有比率は、2004年(約25%)から緩やかに上昇し、2016年は約35%となっている。

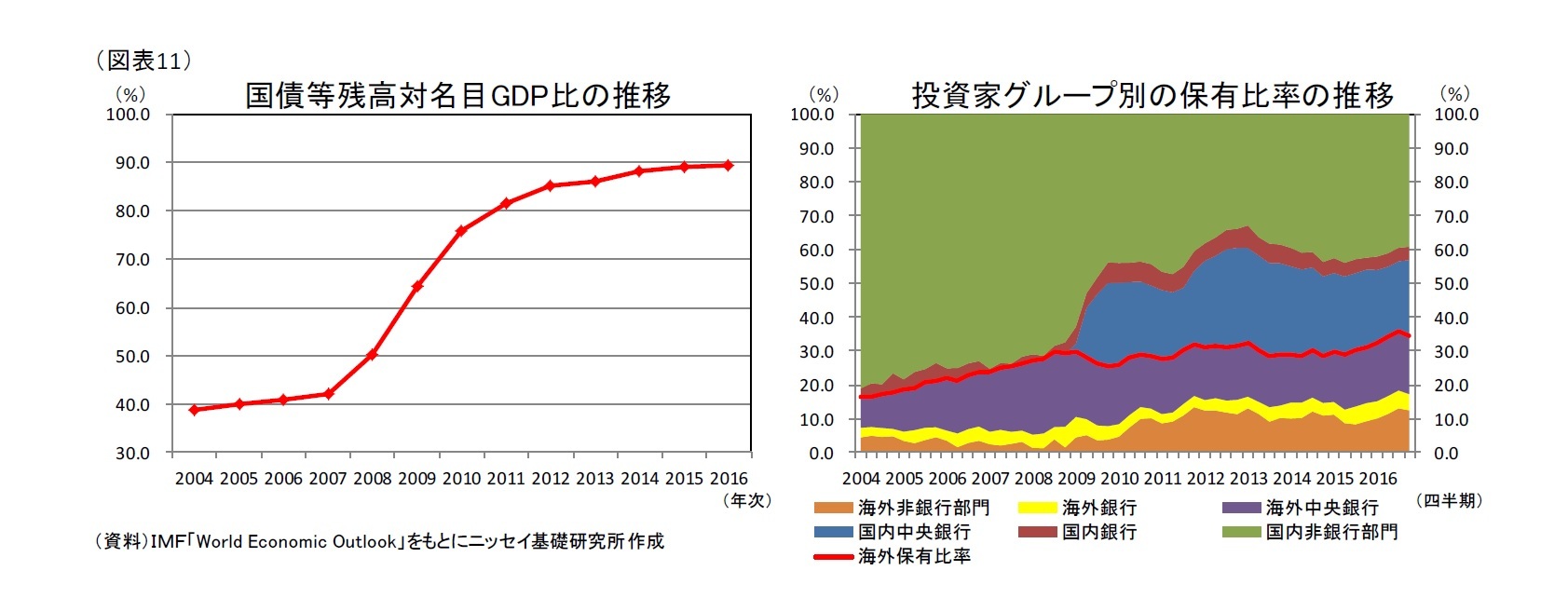

【英国】

英国の国債等残高の名目GDP比は2004年から07年にかけては緩やかに上昇し、2008年以降は世界金融危機後の景気後退と景気対策による財政の悪化によって、急速に上昇し、その後約90%にまで達した。足元では名目GDPと財政赤字の改善によって横ばいで推移している(図表11)。

国内部門では、他国と比べて国内銀行の保有比率が10%未満と低いのに対して、非銀行部門の保有比率が高い。これは英国の家計金融資産は保険・年金の割合が約60%と高いため、保険会社を中心とする銀行以外の金融機関の保有額が大きく、非銀行部門の保有比率を押し上げているためである。しかし、BOE(イングランド銀行)が2009年3月から量的緩和による国債等の買入れを開始した結果、非銀行部門の比率は約40%まで低下し、逆に中央銀行の保有比率は約20%まで上昇している。

海外部門では、海外中央銀行の保有比率が15%前後と、米国ほどではないものの、日本と比べて高い。これは、各国の中央銀行が保有する外貨準備における日本円建て資産と英ポンド建て資産の割合は約3~4%とほぼ同水準であるが、国債等残高の絶対額が日本より少ないため、結果的に海外中央銀行の保有比率が高くなっていると考えられる。海外保有比率は、2009年以降浮き沈みはあるものの、2004年(約20%)から2016年(約35%)まで15%以上上昇している。

英国の国債等残高の名目GDP比は2004年から07年にかけては緩やかに上昇し、2008年以降は世界金融危機後の景気後退と景気対策による財政の悪化によって、急速に上昇し、その後約90%にまで達した。足元では名目GDPと財政赤字の改善によって横ばいで推移している(図表11)。

国内部門では、他国と比べて国内銀行の保有比率が10%未満と低いのに対して、非銀行部門の保有比率が高い。これは英国の家計金融資産は保険・年金の割合が約60%と高いため、保険会社を中心とする銀行以外の金融機関の保有額が大きく、非銀行部門の保有比率を押し上げているためである。しかし、BOE(イングランド銀行)が2009年3月から量的緩和による国債等の買入れを開始した結果、非銀行部門の比率は約40%まで低下し、逆に中央銀行の保有比率は約20%まで上昇している。

海外部門では、海外中央銀行の保有比率が15%前後と、米国ほどではないものの、日本と比べて高い。これは、各国の中央銀行が保有する外貨準備における日本円建て資産と英ポンド建て資産の割合は約3~4%とほぼ同水準であるが、国債等残高の絶対額が日本より少ないため、結果的に海外中央銀行の保有比率が高くなっていると考えられる。海外保有比率は、2009年以降浮き沈みはあるものの、2004年(約20%)から2016年(約35%)まで15%以上上昇している。

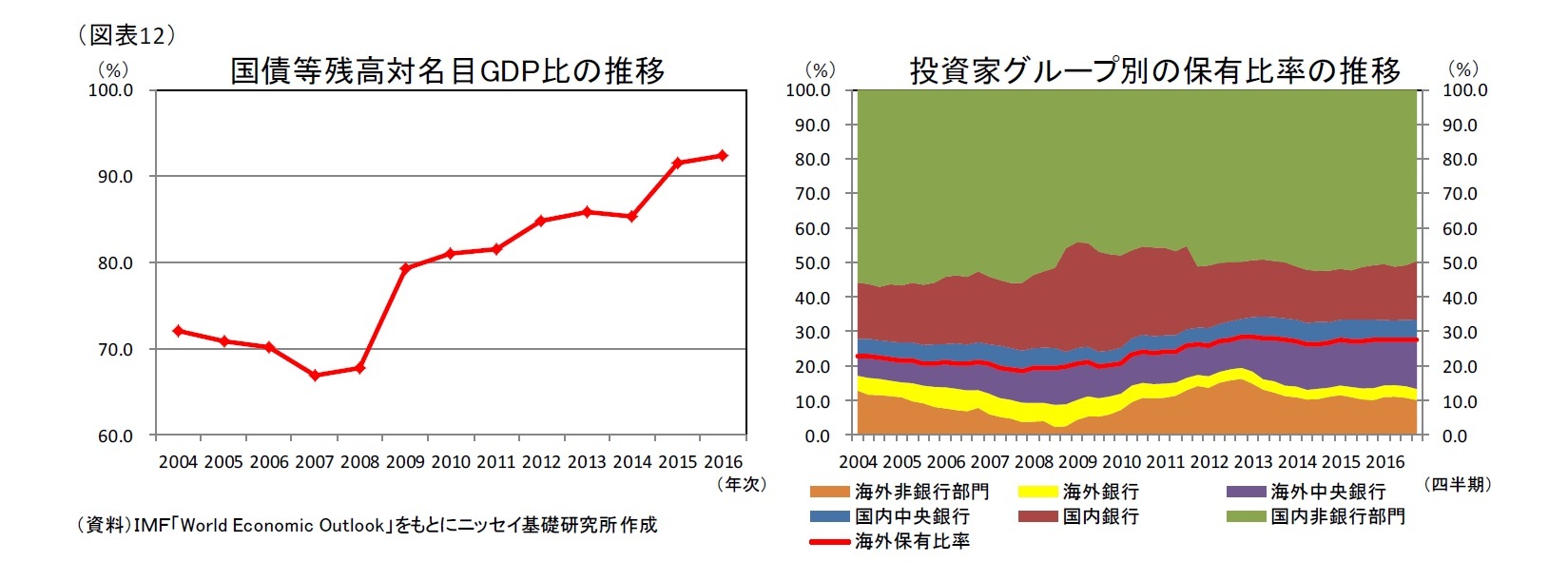

【カナダ】

カナダの国債等残高の名目GDP比は、2004年から08年にかけては財政黒字によって低下したが、世界金融危機後の景気対策によって財政赤字に転じた2009年以降は、緩やかに上昇し、足元では90%を超えている(図表12)。

国内部門では、銀行の預貸比率が100%前後と高いものの、銀行の保有比率が20%前後と米国や英国と比べて高い。一方で、中央銀行の保有比率は10%未満と低い。中央銀行の保有比率は、中央銀行が量的緩和を実施していないため、ほぼ横ばいとなっている。

海外部門では、海外中央銀行の保有比率が緩やかに上昇し、足元では約15%まで達している。各国の中央銀行が保有する外貨準備におけるカナダドル建ての資産の割合自体は高くないものの、金額ベースではSDRを構成する主要5通貨10を除けば、最も保有されており、堅調に増加しているためと考えられる。海外保有比率は対象期間を通じて大きな変動はなく、20%台で推移しており、足元でもほぼ横ばいとなっている。

カナダの国債等残高の名目GDP比は、2004年から08年にかけては財政黒字によって低下したが、世界金融危機後の景気対策によって財政赤字に転じた2009年以降は、緩やかに上昇し、足元では90%を超えている(図表12)。

国内部門では、銀行の預貸比率が100%前後と高いものの、銀行の保有比率が20%前後と米国や英国と比べて高い。一方で、中央銀行の保有比率は10%未満と低い。中央銀行の保有比率は、中央銀行が量的緩和を実施していないため、ほぼ横ばいとなっている。

海外部門では、海外中央銀行の保有比率が緩やかに上昇し、足元では約15%まで達している。各国の中央銀行が保有する外貨準備におけるカナダドル建ての資産の割合自体は高くないものの、金額ベースではSDRを構成する主要5通貨10を除けば、最も保有されており、堅調に増加しているためと考えられる。海外保有比率は対象期間を通じて大きな変動はなく、20%台で推移しており、足元でもほぼ横ばいとなっている。

10 米ドル、ユーロ、円、英ポンド、人民元の5通貨を指す。

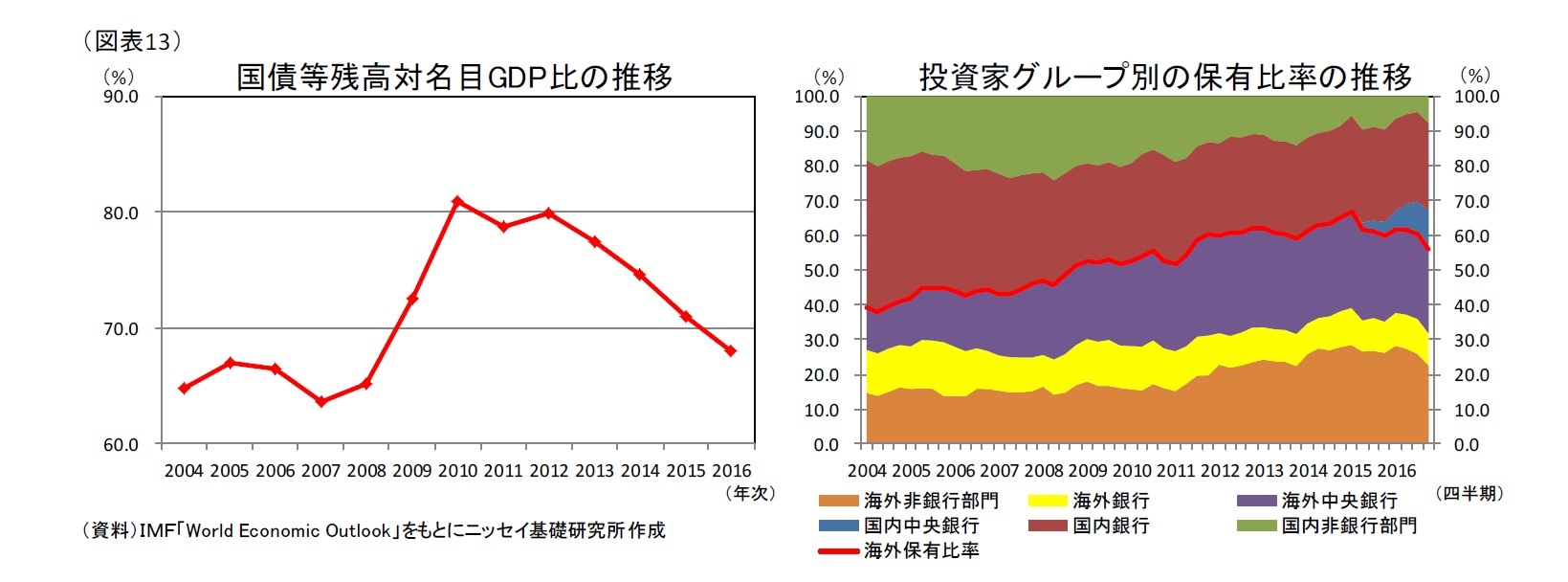

【ドイツ】

ドイツの国債等残高の名目GDP比は2010年頃をピークに、その後は名目GDPの堅調な伸びと財政収支の改善によって低下傾向が続いており、足元では約70%となっている。特に、2014年から16年にかけて、財政黒字に転じていることが影響している(図表13)。

国内部門では銀行の保有比率が高い。これは、日本と同様にドイツの家計金融資産は現預金の割合が約40%と高いためである。一方で、ドイツ連邦銀行の保有比率は1%未満と低かったが、足元では約10%まで上昇している。これは、ECB が2015年1月に開始したPSPP (公的セクター債券購入プログラム)によるものである。ユーロ圏の各国中央銀行はECBのPSPPに従い、自国国債の買入れを実施しているため、国内中央銀行の保有比率が上昇している。

海外部門では、他国と比べて3グループともに保有比率が高い。これは先述の通り、為替リスクのないユーロ圏内での持ち合いが進み、海外投資家(ユーロ圏における他国の投資家)の保有が進んだ結果と考えられる。海外保有比率は堅調に上昇していたが、足元ではやや低下している。

【ギリシャ】

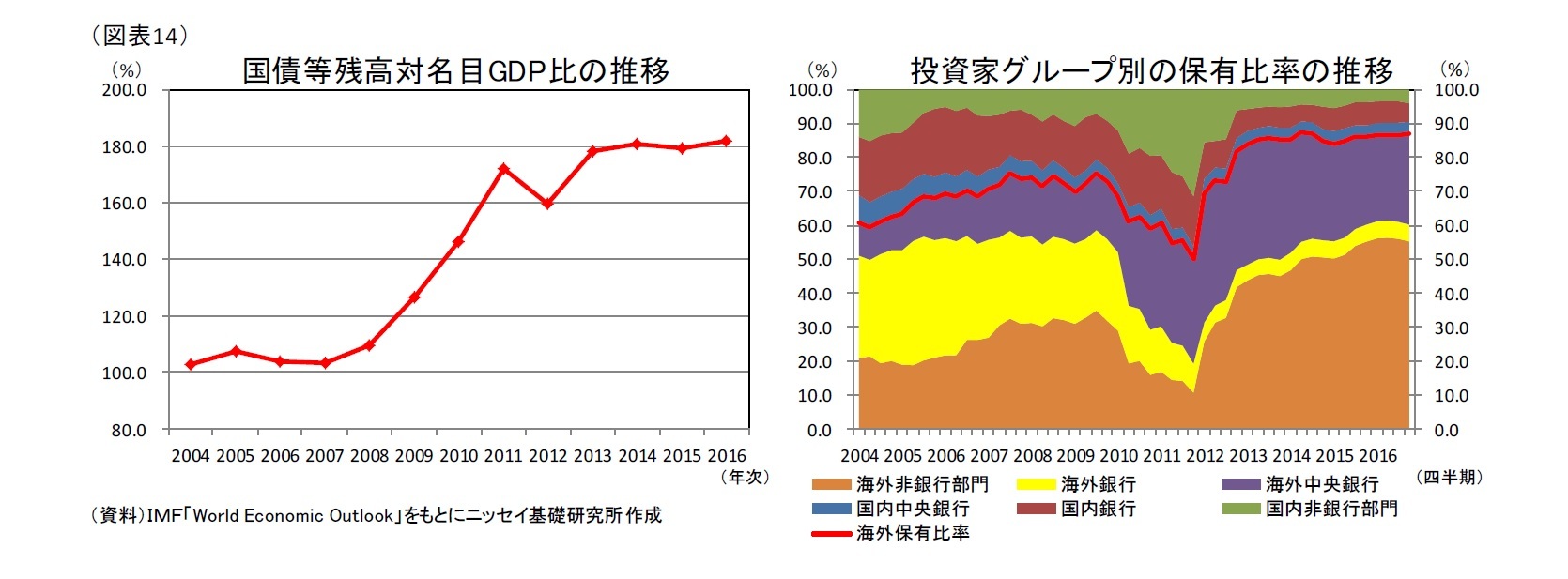

ギリシャの国債等残高の名目GDP比は債務減免が行われた2012年を除くと、2009年から15年までのマイナス成長と恒常的な財政赤字によって上昇の一途を辿っている。足元では名目GDPと財政収支の改善によって横ばいで推移しているが、約180%まで達している(図表14)。

国内部門の中では、欧州債務危機以前は銀行の保有比率が約15%と他グループと比べて高かったが、欧州債務危機時に国債価格の下落によって生じたキャピタルロスによって銀行は金融危機に陥り、国債等を売却したため、保有比率は10%未満に低下した。また、ドイツと異なり、ギリシャ国債はECBによるPSPPの対象とされていないため、国内中央銀行の保有比率は足元でもほぼ横ばいとなっている。

海外部門では、欧州債務危機時にギリシャをはじめとするPIIGS諸国11の財政の持続性の懸念が高まると、海外銀行・非銀行部門の資金が流出し、2グループの保有比率は大きく低下した。一方で、欧州債務危機以降、海外中央銀行の保有比率が大きく上昇した。これは、金融支援に拠るところが大きい。IMF/EUはギリシャ、アイルランド、ポルトガルに対して金融支援融資を行い、ECBはPIIGS諸国の国債購入を開始した。これらの金融支援を受けて、海外中央銀行の保有比率は一時大幅に上昇したが、金融支援の終了および支援融資の段階的な返済によってピーク時よりは低下している。また、2007年以降、銀行の自己資本比率を規制するバーゼルIIが各国で導入された。同規制によって、格付けがA+以下の外国国債はリスクウェイト20%が適用されるようになったため、ソブリン格付がA+以下であったギリシャ国債は海外銀行による保有が抑制されたと推測される。海外保有比率は欧州債務危機時に大きく低下したが、その後反転し、足元では欧州債務危機以前の水準を超える90%近い水準にまで達している。

ギリシャの国債等残高の名目GDP比は債務減免が行われた2012年を除くと、2009年から15年までのマイナス成長と恒常的な財政赤字によって上昇の一途を辿っている。足元では名目GDPと財政収支の改善によって横ばいで推移しているが、約180%まで達している(図表14)。

国内部門の中では、欧州債務危機以前は銀行の保有比率が約15%と他グループと比べて高かったが、欧州債務危機時に国債価格の下落によって生じたキャピタルロスによって銀行は金融危機に陥り、国債等を売却したため、保有比率は10%未満に低下した。また、ドイツと異なり、ギリシャ国債はECBによるPSPPの対象とされていないため、国内中央銀行の保有比率は足元でもほぼ横ばいとなっている。

海外部門では、欧州債務危機時にギリシャをはじめとするPIIGS諸国11の財政の持続性の懸念が高まると、海外銀行・非銀行部門の資金が流出し、2グループの保有比率は大きく低下した。一方で、欧州債務危機以降、海外中央銀行の保有比率が大きく上昇した。これは、金融支援に拠るところが大きい。IMF/EUはギリシャ、アイルランド、ポルトガルに対して金融支援融資を行い、ECBはPIIGS諸国の国債購入を開始した。これらの金融支援を受けて、海外中央銀行の保有比率は一時大幅に上昇したが、金融支援の終了および支援融資の段階的な返済によってピーク時よりは低下している。また、2007年以降、銀行の自己資本比率を規制するバーゼルIIが各国で導入された。同規制によって、格付けがA+以下の外国国債はリスクウェイト20%が適用されるようになったため、ソブリン格付がA+以下であったギリシャ国債は海外銀行による保有が抑制されたと推測される。海外保有比率は欧州債務危機時に大きく低下したが、その後反転し、足元では欧州債務危機以前の水準を超える90%近い水準にまで達している。

11 ポルトガル、アイルランド、イタリア、ギリシャ、スペインの5ヵ国の略称。

神戸 雄堂

研究・専門分野

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月19日

年金将来見通しの経済前提は、内閣府3シナリオにゼロ成長を追加-2024年夏に公表される将来見通しへの影響 -

2024年04月19日

パワーカップル世帯の動向-2023年で40万世帯、10年で2倍へ増加、子育て世帯が6割 -

2024年04月19日

消費者物価(全国24年3月)-コアCPIは24年度半ばまで2%台後半の伸びが続く見通し -

2024年04月19日

ふるさと納税のデフォルト使途-ふるさと納税の使途は誰が選択しているのか? -

2024年04月18日

サイレントマジョリティ⇒MAGAで熱狂-米国大統領選挙でリベラルの逆サイレントマジョリティはあるか-

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【先進国の国債等の保有構造について~IMF先行研究に基づく推計結果~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

先進国の国債等の保有構造について~IMF先行研究に基づく推計結果~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!