- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融政策 >

- 日銀短観(9月調査)予測~大企業製造業の業況判断D.I.は1ポイント上昇の18と予想

2017年09月15日

9月短観予測:景況感は足元堅調、先行きは地政学リスクなどから慎重に

(大企業製造業は小幅改善・非製造業は横ばいと予想)

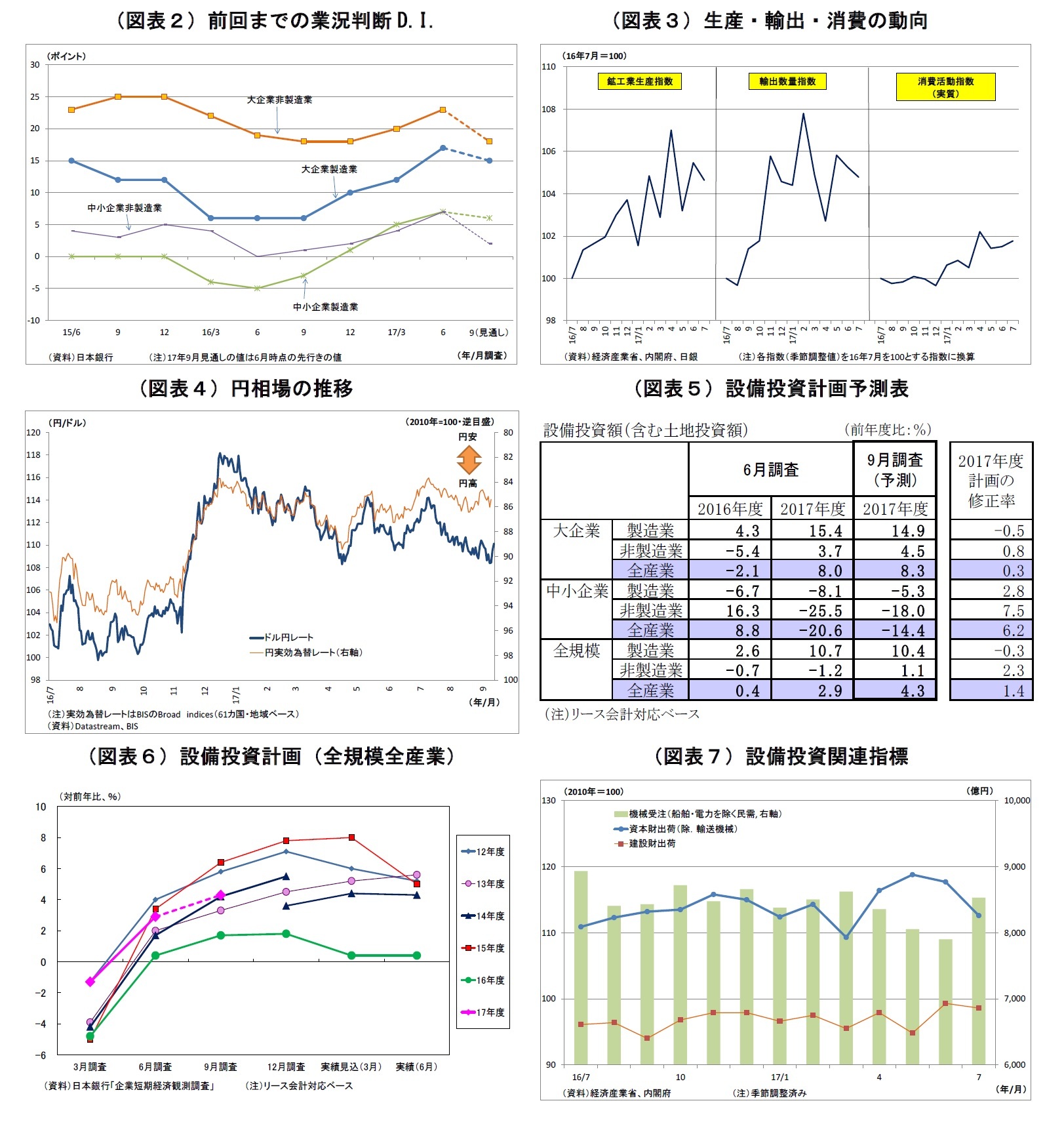

10月2日に発表される日銀短観9月調査では、注目度の高い大企業製造業の業況判断D.I.が18と前回6月調査比で1ポイント上昇し、小幅ながら4四半期連続の景況感改善が示されると予想する。大企業非製造業の業況判断D.I.は23と前回から横ばいとなり、底堅い景況感が確認されると見込んでいる。

前回6月調査では、良好な輸出環境や消費の持ち直しを受けて大企業製造業で3四半期連続の改善となったほか、非製造業でも消費の持ち直しや大都市での再開発需要などから、2四半期連続で景況感が改善していた。

2017年4-6月期の実質GDP(国内総生産)成長率は前期比年率で2.5%(2次速報値)と15年1-3月期以来の高い伸びとなり、6四半期連続で(0%台後半とされる)潜在成長率を上回る成長が続いたことが示された。その後、7月の経済指標も総じて堅調であった。輸出(数量指数)は鈍化したものの、世界経済の回復を受けて高い水準を維持。消費面では、個人消費の総合的な動きを示す7月の実質消費活動指数が2ヵ月連続で改善。賃金上昇の動きこそ鈍いものの、雇用環境の改善や過去の需要喚起策で購入された耐久消費財の買い替え時期到来などが追い風となり、消費も堅調を維持した。この結果、鉱工業生産指数も高い水準を維持した。なお、円の対ドル相場は、北朝鮮情勢の緊迫化などを受けて、前回調査以降、円高に振れる場面がたびたびあったが、過度の円高は回避されているうえ、ユーロや人民元などの上昇によって円の総合的な強弱を示す実効為替レートは円安ぎみで推移しているため、影響は限られそうだ。

今回、大企業製造業では主に世界経済の回復を背景とした輸出・生産の堅調な推移を受けて、景況感の小幅な改善が見込まれる。新型車効果などによる国内自動車市場の回復も追い風となる。北朝鮮情勢の緊迫化は景況感の抑制要因だが、現時点で事業に直接的な悪影響を及ぼしているわけではないため、影響は限られるだろう。

非製造業の景況感については横ばいと予想。好調なインバウンド消費や、大都市圏での再開発・五輪を控えた建設需要が下支えになったとみられるが、(東日本での)8月の長雨が一部夏物商品やレジャー消費に悪影響を与えたこと、従来、消費回復をサポートしてきた株高が一服したことが景況感の抑制に働いたとみられる。

中小企業の業況判断D.I.は、製造業が前回比2ポイント上昇の9、非製造業は1ポイント上昇の8と予想。基本的に強弱材料は大企業と変わらない。

先行きの景況感については、先行きへの懸念から幅広く悪化が示されると予想する。懸念材料は枚挙に暇がない。閣僚級の辞任・更迭が相次ぎ、大統領の不規則発言も止まない米政権運営の不透明感は引き続き強い。また、北朝鮮情勢は今後も緊迫化する可能生が高いうえ、中国で党大会後に予想される景気減速も警戒される。国内に関しても、長雨の影響が生鮮野菜価格押し上げを通じて長引く可能性があるほか、鈍い賃金上昇を受けて、消費回復の持続性に対する懸念が台頭しそうだ。

2017年度の設備投資計画(全規模全産業)は、前年比4.3%増と前回調査時点の2.9%増から上方修正されると予想。例年9月調査では、中小企業を中心に計画が固まってくることで上方修正される傾向が極めて強い。前回調査では、近年の6月調査としてはやや高めの伸び率が示され、発射台が高いだけに、今回調査でも伸び率の水準はやや高めとなるだろう。

ただし、前回調査からの上方修正幅は1.4%に留まり、近年同時期における上方修正幅(直近5年の平均で2.0%)をやや下回るとみている。企業収益は改善しているが、事業環境の先行き不透明感が強いことから、投資を積極的に積み増す動きには繋がりにくい。設備投資計画は底堅いものの、依然として力強さには欠けるとの評価になりそうだ。

10月2日に発表される日銀短観9月調査では、注目度の高い大企業製造業の業況判断D.I.が18と前回6月調査比で1ポイント上昇し、小幅ながら4四半期連続の景況感改善が示されると予想する。大企業非製造業の業況判断D.I.は23と前回から横ばいとなり、底堅い景況感が確認されると見込んでいる。

前回6月調査では、良好な輸出環境や消費の持ち直しを受けて大企業製造業で3四半期連続の改善となったほか、非製造業でも消費の持ち直しや大都市での再開発需要などから、2四半期連続で景況感が改善していた。

2017年4-6月期の実質GDP(国内総生産)成長率は前期比年率で2.5%(2次速報値)と15年1-3月期以来の高い伸びとなり、6四半期連続で(0%台後半とされる)潜在成長率を上回る成長が続いたことが示された。その後、7月の経済指標も総じて堅調であった。輸出(数量指数)は鈍化したものの、世界経済の回復を受けて高い水準を維持。消費面では、個人消費の総合的な動きを示す7月の実質消費活動指数が2ヵ月連続で改善。賃金上昇の動きこそ鈍いものの、雇用環境の改善や過去の需要喚起策で購入された耐久消費財の買い替え時期到来などが追い風となり、消費も堅調を維持した。この結果、鉱工業生産指数も高い水準を維持した。なお、円の対ドル相場は、北朝鮮情勢の緊迫化などを受けて、前回調査以降、円高に振れる場面がたびたびあったが、過度の円高は回避されているうえ、ユーロや人民元などの上昇によって円の総合的な強弱を示す実効為替レートは円安ぎみで推移しているため、影響は限られそうだ。

今回、大企業製造業では主に世界経済の回復を背景とした輸出・生産の堅調な推移を受けて、景況感の小幅な改善が見込まれる。新型車効果などによる国内自動車市場の回復も追い風となる。北朝鮮情勢の緊迫化は景況感の抑制要因だが、現時点で事業に直接的な悪影響を及ぼしているわけではないため、影響は限られるだろう。

非製造業の景況感については横ばいと予想。好調なインバウンド消費や、大都市圏での再開発・五輪を控えた建設需要が下支えになったとみられるが、(東日本での)8月の長雨が一部夏物商品やレジャー消費に悪影響を与えたこと、従来、消費回復をサポートしてきた株高が一服したことが景況感の抑制に働いたとみられる。

中小企業の業況判断D.I.は、製造業が前回比2ポイント上昇の9、非製造業は1ポイント上昇の8と予想。基本的に強弱材料は大企業と変わらない。

先行きの景況感については、先行きへの懸念から幅広く悪化が示されると予想する。懸念材料は枚挙に暇がない。閣僚級の辞任・更迭が相次ぎ、大統領の不規則発言も止まない米政権運営の不透明感は引き続き強い。また、北朝鮮情勢は今後も緊迫化する可能生が高いうえ、中国で党大会後に予想される景気減速も警戒される。国内に関しても、長雨の影響が生鮮野菜価格押し上げを通じて長引く可能性があるほか、鈍い賃金上昇を受けて、消費回復の持続性に対する懸念が台頭しそうだ。

2017年度の設備投資計画(全規模全産業)は、前年比4.3%増と前回調査時点の2.9%増から上方修正されると予想。例年9月調査では、中小企業を中心に計画が固まってくることで上方修正される傾向が極めて強い。前回調査では、近年の6月調査としてはやや高めの伸び率が示され、発射台が高いだけに、今回調査でも伸び率の水準はやや高めとなるだろう。

ただし、前回調査からの上方修正幅は1.4%に留まり、近年同時期における上方修正幅(直近5年の平均で2.0%)をやや下回るとみている。企業収益は改善しているが、事業環境の先行き不透明感が強いことから、投資を積極的に積み増す動きには繋がりにくい。設備投資計画は底堅いものの、依然として力強さには欠けるとの評価になりそうだ。

(注目ポイント:設備投資計画と販売価格判断の先行き)

今回の短観でとりわけ注目されるのは、2017年度の設備投資計画となる。前回調査からどの程度上方修正されるかがポイントだ。過度の円高の是正や世界経済の回復などを受けて、企業の利益水準は過去最高レベルとなり、手元資金も増加するなど、企業の設備投資余力は潤沢かつ改善している。投資余力の改善を受けて設備投資の勢いも強まるのか?それとも、先行き不透明感を理由に様子見姿勢が強まるのか?動向が注目される。現在、国内では賃金上昇が鈍いなかで物価が上昇しており、消費回復の持続性には不安が残る。従って、企業の設備投資がどれだけの強さを発揮するかが、日本経済の今後の回復を占ううえで重要なカギとなる。

また、企業の「販売価格判断」の先行きも注目される。現在、企業においては、一部で人手不足に伴う人件費上昇や、資源価格持ち直しに伴う原材料費上昇を価格に転嫁する動きが出ている。一方で、消費者の節約志向を理由に値下げを実施する企業も目立っており、価格戦略に大きなバラツキがみられる。多数の企業を対象とする日銀短観において、販売価格の方向性がどのように示されるのか、「販売価格判断」は物価の行方を推し量るためのヒントになるだろう。

今回の短観でとりわけ注目されるのは、2017年度の設備投資計画となる。前回調査からどの程度上方修正されるかがポイントだ。過度の円高の是正や世界経済の回復などを受けて、企業の利益水準は過去最高レベルとなり、手元資金も増加するなど、企業の設備投資余力は潤沢かつ改善している。投資余力の改善を受けて設備投資の勢いも強まるのか?それとも、先行き不透明感を理由に様子見姿勢が強まるのか?動向が注目される。現在、国内では賃金上昇が鈍いなかで物価が上昇しており、消費回復の持続性には不安が残る。従って、企業の設備投資がどれだけの強さを発揮するかが、日本経済の今後の回復を占ううえで重要なカギとなる。

また、企業の「販売価格判断」の先行きも注目される。現在、企業においては、一部で人手不足に伴う人件費上昇や、資源価格持ち直しに伴う原材料費上昇を価格に転嫁する動きが出ている。一方で、消費者の節約志向を理由に値下げを実施する企業も目立っており、価格戦略に大きなバラツキがみられる。多数の企業を対象とする日銀短観において、販売価格の方向性がどのように示されるのか、「販売価格判断」は物価の行方を推し量るためのヒントになるだろう。

(日銀金融政策への影響:殆どなし)

今回の短観では、既述の通り、企業の堅調な景況感が確認されるほか、強い人手不足感も示されるとみられ、日銀がかねて主張する先行きの景気回復・物価上昇シナリオをサポートする材料になりそうだ。

ただし、金融政策への影響は殆どないだろう。日銀が重視する消費者物価上昇率(生鮮食品及びエネルギーを除く)をみると、直近7月で前年比0.1%に留まり、2%の物価目標は程遠い状況にあるため、金融政策の出口を見据える段階にはない。一方、既に追加緩和の余地が限られているため、追加緩和の実施によって物価上昇に働きかける可能性も低い。

日銀は、今後も経済・物価情勢を注視しつつ、「モメンタム(勢い)は維持されている」という主張を繰り返すことで、長期にわたって現行の金融政策を維持し続けるだろう。

今回の短観では、既述の通り、企業の堅調な景況感が確認されるほか、強い人手不足感も示されるとみられ、日銀がかねて主張する先行きの景気回復・物価上昇シナリオをサポートする材料になりそうだ。

ただし、金融政策への影響は殆どないだろう。日銀が重視する消費者物価上昇率(生鮮食品及びエネルギーを除く)をみると、直近7月で前年比0.1%に留まり、2%の物価目標は程遠い状況にあるため、金融政策の出口を見据える段階にはない。一方、既に追加緩和の余地が限られているため、追加緩和の実施によって物価上昇に働きかける可能性も低い。

日銀は、今後も経済・物価情勢を注視しつつ、「モメンタム(勢い)は維持されている」という主張を繰り返すことで、長期にわたって現行の金融政策を維持し続けるだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

(2017年09月15日「Weekly エコノミスト・レター」)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月18日

サイレントマジョリティ⇒MAGAで熱狂-米国大統領選挙でリベラルの逆サイレントマジョリティはあるか- -

2024年04月18日

「新築マンション価格指数」でみる東京23区のマンション市場動向【2023年】(1)~東京23区の新築マンション価格は前年比9%上昇。資産性を重視する傾向が強まり、都心は+13%上昇、タワーマンションは+12%上昇 -

2024年04月17日

IMF世界経済見通し-24年の見通しをやや上方修正 -

2024年04月17日

不透明感が高まる米国産LNG(液化天然ガス)輸入 -

2024年04月17日

英国雇用関連統計(24年3月)-失業率は増加し、雇用者数も減少

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【日銀短観(9月調査)予測~大企業製造業の業況判断D.I.は1ポイント上昇の18と予想】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

日銀短観(9月調査)予測~大企業製造業の業況判断D.I.は1ポイント上昇の18と予想のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!