- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 通貨スワップ市場の変動要因について考える-通貨スワップの市場環境が与えるヘッジコストへの影響

2017年07月21日

5――各資金市場における流動性の観点

2013年末あたりから「信用リスク以外のテーマ」でスワップ・スプレッドが推移してきた可能性が高いことを指摘したが、2013年末は米国市場において資産買取額の縮小(いわゆる「テーパリング」)を始まった時期と一致する。つまり、米国における金融引き締め予想から、米国の金融機関において米ドル調達サイドに対する米ドル資金の貸出スタンスに変化が生じた可能性がある。

各資金市場における金融機関の貸出スタンスに関するストレス状況を測る手段として、本稿ではスワップレート13とOvernight Index Swap(OIS)14のスプレッド(Swap/OISスプレッド:「スワップレート」-「OIS」)を採用する。例えば、3ヶ月に関する資金取引を行う場合、信用リスクに問題がなかったとしても、何かしらの問題により3ヶ月の資金調達が難しい環境になれば、流動性に起因するストレスを織り込む形で、3ヶ月LIBORとOISのスプレッドは開いていくことになる。スワップレートは一定期間においてLIBORと交換するときの固定金利なので、Swap/OISスプレッドは、スワップの取引期間におけるLIBORによる貸出に関する将来のストレス予想を含んでいるものと考えられる。そこで、通貨スワップ市場は米ドルLIBORと円LIBORを交換する取引であるため、米ドルの資金市場における貸出スタンスと円の資金市場における貸出スタンスの違いに関する測度を、米ドル資金市場と円資金市場におけるSwap/OISスプレッドに関する差分(Swap/OISスプレッド差分:「米ドルSwap/OISスプレッド」-「円Swap/OISスプレッド」)で表現しようという意図である。

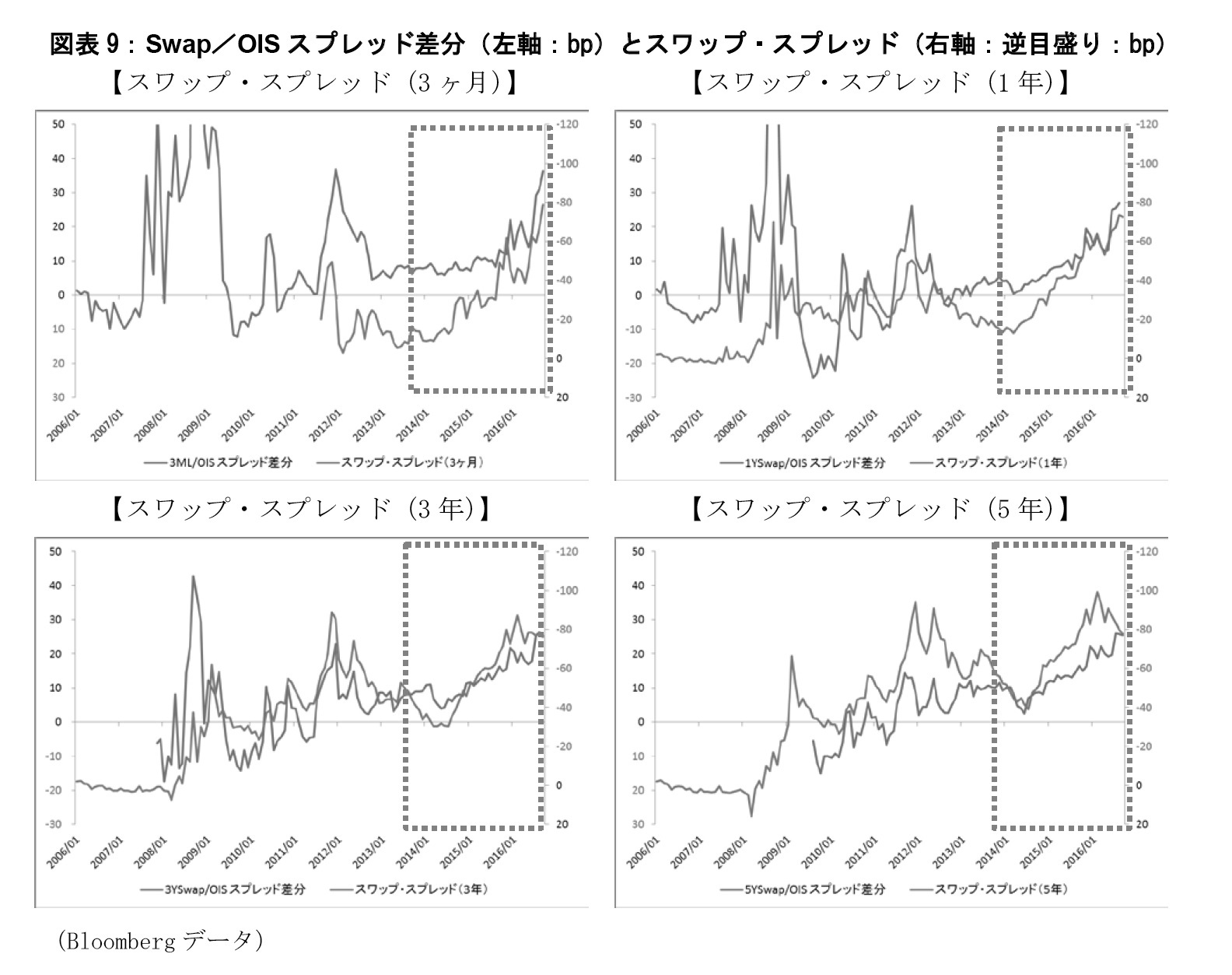

図表9はスワップ・スプレッド(3ヶ月、1年、3年、5年)と各年限のSwap/OISスプレッド差分を並べたものである。全般的にSwap/OISスプレッド差分とスワップ・スプレッドはある程度の連動性でもって推移してきたことが分かる。特に、米国では2013年春のバーナンキショック辺りからテーパリングを意識しながら推移することになり、Swap/OISスプレッドは縮小から徐々に拡大方向に転換している。一方で、日本では同時期に量的・質的金融緩和政策の導入もあって、Swap/OISスプレッドは縮小傾向であった。その結果、Swap/OISスプレッド差分は、2013年中盤以降は上昇傾向であり、スワップ・スプレッドの動きと連動性があるように見える。

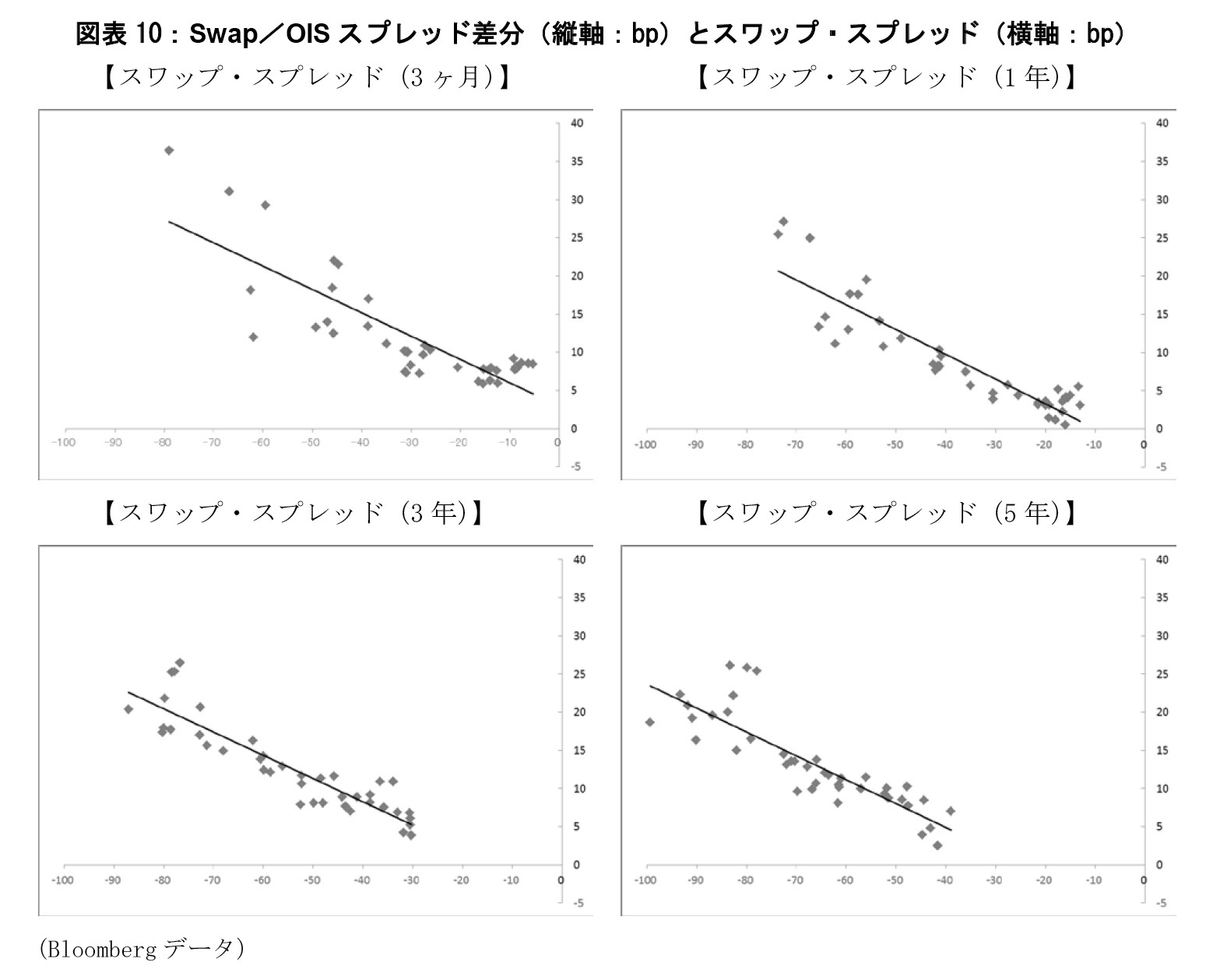

また、図表10はバーナンキショック以降にあたる2013年5月末から直近の2016年9月末までのデータに関して、Swap/OISスプレッド差分とスワップ・スプレッドの散布図を示している。この期間において、Swap/OISスプレッド差分とスワップ・スプレッドの連動性が高いことが分かる。

米国と日本における金融政策の方向性の違いにより、2013年中盤以降は各市場における金融機関の貸出スタンスに違いが生じたのではないかと思われる。その結果として、米ドル調達サイドから見て、流動性に関するコストがスワップ・スプレッドにアドオンされるようになったものと思われる。この観点から見ると、日米の金融政策の方向性の違いが続く限りにおいて、スワップ・スプレッドがゼロに回帰することはなく、これからもマイナス圏を推移する可能性が高いことになる。

各資金市場における金融機関の貸出スタンスに関するストレス状況を測る手段として、本稿ではスワップレート13とOvernight Index Swap(OIS)14のスプレッド(Swap/OISスプレッド:「スワップレート」-「OIS」)を採用する。例えば、3ヶ月に関する資金取引を行う場合、信用リスクに問題がなかったとしても、何かしらの問題により3ヶ月の資金調達が難しい環境になれば、流動性に起因するストレスを織り込む形で、3ヶ月LIBORとOISのスプレッドは開いていくことになる。スワップレートは一定期間においてLIBORと交換するときの固定金利なので、Swap/OISスプレッドは、スワップの取引期間におけるLIBORによる貸出に関する将来のストレス予想を含んでいるものと考えられる。そこで、通貨スワップ市場は米ドルLIBORと円LIBORを交換する取引であるため、米ドルの資金市場における貸出スタンスと円の資金市場における貸出スタンスの違いに関する測度を、米ドル資金市場と円資金市場におけるSwap/OISスプレッドに関する差分(Swap/OISスプレッド差分:「米ドルSwap/OISスプレッド」-「円Swap/OISスプレッド」)で表現しようという意図である。

図表9はスワップ・スプレッド(3ヶ月、1年、3年、5年)と各年限のSwap/OISスプレッド差分を並べたものである。全般的にSwap/OISスプレッド差分とスワップ・スプレッドはある程度の連動性でもって推移してきたことが分かる。特に、米国では2013年春のバーナンキショック辺りからテーパリングを意識しながら推移することになり、Swap/OISスプレッドは縮小から徐々に拡大方向に転換している。一方で、日本では同時期に量的・質的金融緩和政策の導入もあって、Swap/OISスプレッドは縮小傾向であった。その結果、Swap/OISスプレッド差分は、2013年中盤以降は上昇傾向であり、スワップ・スプレッドの動きと連動性があるように見える。

また、図表10はバーナンキショック以降にあたる2013年5月末から直近の2016年9月末までのデータに関して、Swap/OISスプレッド差分とスワップ・スプレッドの散布図を示している。この期間において、Swap/OISスプレッド差分とスワップ・スプレッドの連動性が高いことが分かる。

米国と日本における金融政策の方向性の違いにより、2013年中盤以降は各市場における金融機関の貸出スタンスに違いが生じたのではないかと思われる。その結果として、米ドル調達サイドから見て、流動性に関するコストがスワップ・スプレッドにアドオンされるようになったものと思われる。この観点から見ると、日米の金融政策の方向性の違いが続く限りにおいて、スワップ・スプレッドがゼロに回帰することはなく、これからもマイナス圏を推移する可能性が高いことになる。

また、金融機関の貸出スタンスに影響したものとして、金融政策の方向性の違いだけではなく、金融規制(レバレッジ比率規制やMMF規制)の影響も指摘されている15。

レバレッジ比率規制は、バーゼルⅢの中で議論されている規制の一つであり、規制対象となる金融機関のレバレッジの拡大に制約をかけるものである。レバレッジ比率では、通貨スワップ等の為替リスクを含む(特に1年以上の)デリバティブに対する規制面の負担が金利デリバティブなどと比較して厳しく、元本の交換を伴う通貨スワップのようなバランスシートを使った取引に対して一定の制約かかる。また、米国では大手金融機関のレバレッジ比率に関する規制を相対的に厳しくする方向で議論が進められている。よって、米国の大手金融機関がレバレッジ比率を維持または高めようとするならば、通貨スワップを取り組む際に、金融規制によるバランスシートへの制約(分母)に対して資本(分子)を積む必要がある。そのため、米ドル調達サイドの調達ニーズに応えるためには、規制上の資本調達に関する一定のコストを取引相手に徴求する必要も出てくるものと考えられる。

レバレッジ比率規制は、バーゼルⅢの中で議論されている規制の一つであり、規制対象となる金融機関のレバレッジの拡大に制約をかけるものである。レバレッジ比率では、通貨スワップ等の為替リスクを含む(特に1年以上の)デリバティブに対する規制面の負担が金利デリバティブなどと比較して厳しく、元本の交換を伴う通貨スワップのようなバランスシートを使った取引に対して一定の制約かかる。また、米国では大手金融機関のレバレッジ比率に関する規制を相対的に厳しくする方向で議論が進められている。よって、米国の大手金融機関がレバレッジ比率を維持または高めようとするならば、通貨スワップを取り組む際に、金融規制によるバランスシートへの制約(分母)に対して資本(分子)を積む必要がある。そのため、米ドル調達サイドの調達ニーズに応えるためには、規制上の資本調達に関する一定のコストを取引相手に徴求する必要も出てくるものと考えられる。

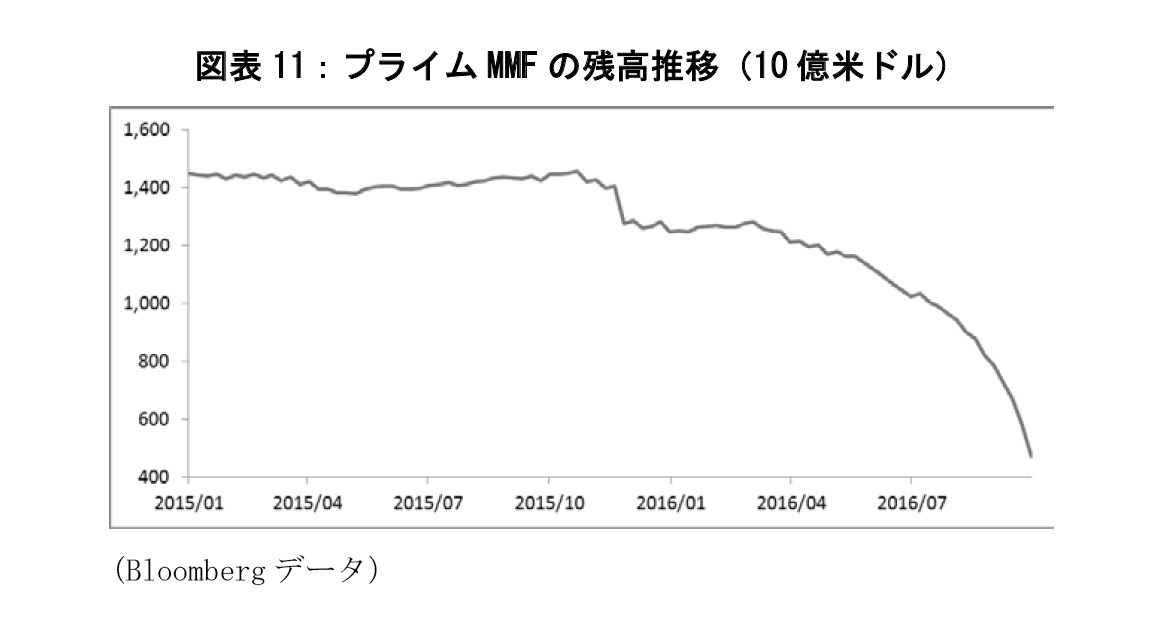

加えて、2015年の後半からプライムMMFの残高が急激に減少している(図表11)。この残高減少は、米国においてプライムMMFの資金の引き出しに一定の制約を課すなどのMMF規制の変更があったことに起因している。プライムMMFは米国債以外の資産、例えば米ドルCDや米ドルCPを含むファンドであり、MMF規制の変更に伴う残高減少により、金融機関は米ドルCDや米ドルCPを通じた資金調達の受け皿の縮小に直面することになった。その結果、日本も含めて世界中の金融機関がこれまで米ドルCDや米ドルCPを利用して調達していた資金分についても、通貨スワップや為替スワップの利用した調達にシフトせざるを得なくなり、米ドル3ヶ月LIBORの貸出スタンスに関するストレスを高める方向に寄与したと指摘されている。このことは、2016年初めから生じているスワップ・スプレッドの「フラットニング」にも寄与していたものと思われる。

これらの金融政策や金融規制といった複合的な要因から、米国短期資金市場において米ドル資金の(特に3ヶ月LIBORの)貸出に関するストレスが高まったことでSwap/OISスプレッドが上昇しており、スワップ・スプレッドに無視できない影響を与えているものと考えられる。また、米国短期資金市場のストレスの高まりは金利上昇を伴うため、内外金利差が拡大し、ヘッジコストが大きくなる方向に2重に作用することになる。

これらの金融政策や金融規制といった複合的な要因から、米国短期資金市場において米ドル資金の(特に3ヶ月LIBORの)貸出に関するストレスが高まったことでSwap/OISスプレッドが上昇しており、スワップ・スプレッドに無視できない影響を与えているものと考えられる。また、米国短期資金市場のストレスの高まりは金利上昇を伴うため、内外金利差が拡大し、ヘッジコストが大きくなる方向に2重に作用することになる。

13 円のスワップレートの原資産は6ヶ月LIBORであり、本来であれば通貨スワップに合わせて、3ヶ月LIBORを原資産とするスワップレートに調整するべきだが、本稿ではその調整を行っていない。

14 OISは無担保コールO/N(日本)やFFレート(米国)と一定期間について交換する固定金利を指す。一般的にデリバティブ市場ではOISが無リスク金利であると考えられている。

15 “Covered interest parity lost: understanding the cross-currency basis”(BIS, 2016年)、「グローバルな為替スワップ市場の動向について」(日本銀行, 2016年)、「金融機関のドル資金調達と金融規制改革の影響」(日本銀行, 2016年)など。

6――まとめ

リーマンショック後から、スワップ・スプレッドがマイナス圏からなかなかゼロに回帰しない状況が続いているが、本稿の分析から、金融機関の信用リスクや流動性に関するストレス、国内投資家による米ドル資金需要の偏りといった複雑な事情が組み合わさっていることが分かる。しかも、スワップ・スプレッドの変動は、常に同一のテーマで変動するのではなく、例えば2013年あたりを境にして構造変化も伴っている。現在は、日米間の金融政策の方向性の違いや金融規制の影響による米国短期資金市場のストレスがテーマになっているものと思われるが、この点についてはすぐさま問題が解消されるわけではないであろう。

円建て資産の利回り低下が進んでおり、外貨建て投資も検討せざるを得ない環境下にあるが、ヘッジコストの観点から考えると、ヘッジ付きの外貨建て投資についてはしばらく厳しい環境に悩まされる日々が続くものと思われる。

円建て資産の利回り低下が進んでおり、外貨建て投資も検討せざるを得ない環境下にあるが、ヘッジコストの観点から考えると、ヘッジ付きの外貨建て投資についてはしばらく厳しい環境に悩まされる日々が続くものと思われる。

【参考文献】

BIS(2016), “Covered interest parity lost: understanding the cross-currency basis,” BIS Quarterly Review, September 2016

日本銀行(2016), 「グローバルな為替スワップ市場の動向について」, 日銀レビュー, 2016年7月

日本銀行(2016), 「金融機関のドル資金調達と金融規制改革の影響」, 日本銀行ワーキングペーパーシリーズ2016年

福本勇樹(2015), 「通貨スワップ市場がもたらす外貨インセンティブの非対称性」, ニッセイ基礎研究所 基礎研レポート

福本勇樹(2015), 「通貨スワップの市場環境とヘッジコストに与える影響について」, ニッセイ基礎研究所 年金ストラテジー

福本勇樹(2016), 「為替スワップ取引を用いた時のヘッジコストの考え方」, ニッセイ基礎研究所 年金ストラテジー

福本勇樹(2016), 「対外証券投資と為替変動リスクのヘッジ-為替予約を用いたリスクヘッジの注意点」, ニッセイ基礎研究所 基礎研レター

日本銀行(2016), 「グローバルな為替スワップ市場の動向について」, 日銀レビュー, 2016年7月

日本銀行(2016), 「金融機関のドル資金調達と金融規制改革の影響」, 日本銀行ワーキングペーパーシリーズ2016年

福本勇樹(2015), 「通貨スワップ市場がもたらす外貨インセンティブの非対称性」, ニッセイ基礎研究所 基礎研レポート

福本勇樹(2015), 「通貨スワップの市場環境とヘッジコストに与える影響について」, ニッセイ基礎研究所 年金ストラテジー

福本勇樹(2016), 「為替スワップ取引を用いた時のヘッジコストの考え方」, ニッセイ基礎研究所 年金ストラテジー

福本勇樹(2016), 「対外証券投資と為替変動リスクのヘッジ-為替予約を用いたリスクヘッジの注意点」, ニッセイ基礎研究所 基礎研レター

このレポートの関連カテゴリ

03-3512-1848

経歴

- 【職歴】

2005年4月 住友信託銀行株式会社(現 三井住友信託銀行株式会社)入社

2014年9月 株式会社ニッセイ基礎研究所 入社

2021年7月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・経済産業省「キャッシュレスの普及加速に向けた基盤強化事業」における検討会委員(2022年)

・経済産業省 割賦販売小委員会委員(産業構造審議会臨時委員)(2023年)

【著書】

成城大学経済研究所 研究報告No.88

『日本のキャッシュレス化の進展状況と金融リテラシーの影響』

著者:ニッセイ基礎研究所 福本勇樹

出版社:成城大学経済研究所

発行年月:2020年02月

(2017年07月21日「ニッセイ基礎研所報」)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月23日

他国との再保険の監督に関する留意事項の検討(欧州)-EIOPAの声明 -

2024年04月23日

気候変動-温暖化の情報提示-気候変動問題の科学の専門家は“ドラマが少ない方向に誤る?” -

2024年04月23日

今後お金をかけたいもの・金融資産 -

2024年04月23日

今週のレポート・コラムまとめ【4/16-4/22発行分】 -

2024年04月22日

2024年3月、グローバル株式市場は上昇が継続

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【通貨スワップ市場の変動要因について考える-通貨スワップの市場環境が与えるヘッジコストへの影響】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

通貨スワップ市場の変動要因について考える-通貨スワップの市場環境が与えるヘッジコストへの影響のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!