- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- 進化を続けるリバースモーゲージとヴィアジェ~超高齢社会に向けた英米仏のチャレンジ~

2017年07月12日

(4)HECM融資の種類

【目的による融資種類】

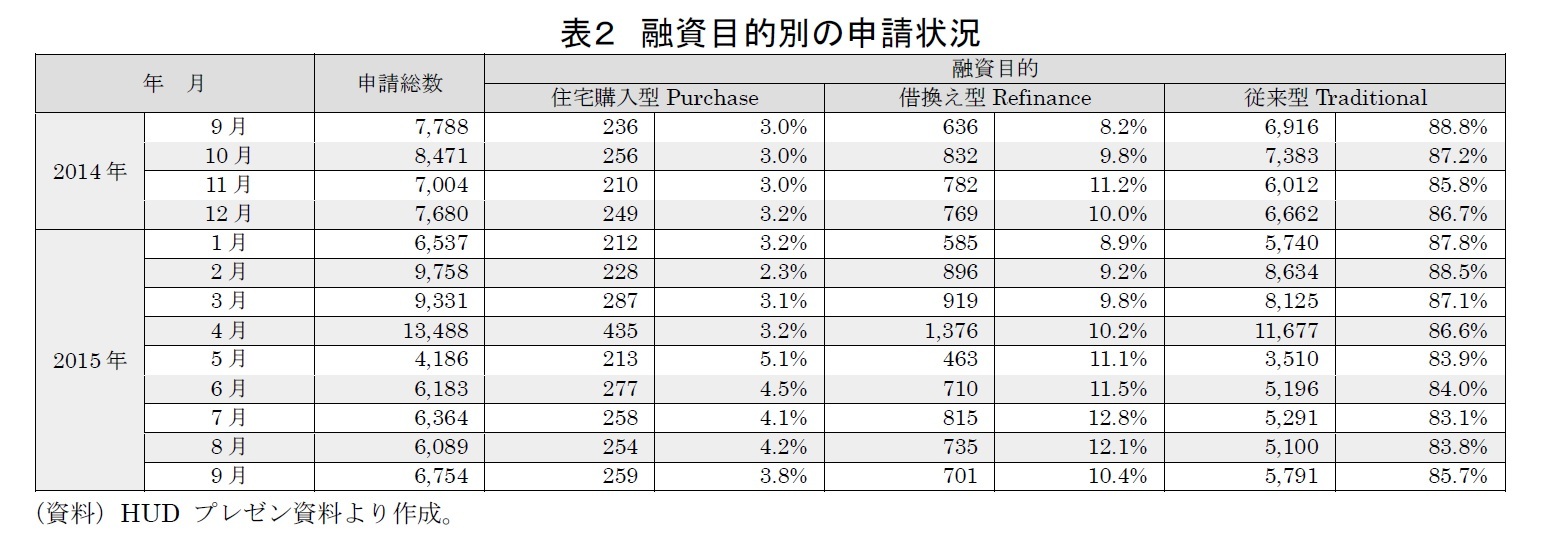

HECM融資には、従来型(Traditional)及び借換え型(HECM for Refinance)、住宅購入型(HECM for Purchase)の3つのタイプがある(表2)。

【目的による融資種類】

HECM融資には、従来型(Traditional)及び借換え型(HECM for Refinance)、住宅購入型(HECM for Purchase)の3つのタイプがある(表2)。

- 住宅所有者による最初のHECMである従来型の利用が最も多く、申請者の85~90%弱を占める。

- 借換え型は、既存の住宅融資やHECM従来型融資の残高を借り換える場合に用いる。申請件数の10%前後を占める。

- 住宅購入型は、老後において、高齢世帯が将来の負担なく新たな住宅に住み替える機会を与えるもので、業界要望によって2008年度から導入された比較的新しい制度である。購入する住宅は新築でも中古でもよく、子ども家族世帯への近居やバリアフリー・ユニバーサル住宅、高齢者のために適切にリフォームされた住宅への住み替えの促進が期待されている。現状では申請件数の3~5%程度の需要と少なめだが、安定した需要が続いている。新築の場合は住宅が完成しないとHECM融資は契約できないため、まだ需要が顕在化していないが、今後、ハウスビルダーとの請負契約締結を前提に完成前でも融資できるようなルール検討が進められている。この変更により、今後は需要の拡大が見込まれている。

ただし、2014年10月からは、MMI基金のリスク管理のために、契約後最初の12ヶ月に借り手が引き出せる融資金は、元本限度額の60%もしくは既存債務の返済など必要とされる金額に元本限度額の10%を加えた金額のどちらか高い方までに規制されている。

【固定金利(FRM)による融資種類】

従来はローン契約後に借り換えなどのために一括借入を行うHECMは、変動金利と固定金利の双方を利用できた。しかし、金融危機後の金利低下時に、固定金利を利用し、最大限に住宅の資産価値を流動化しようとした借り手が増えたものの資金を生活のために浪費してしまい、気がついた時には財産税(固定資産税)や住宅保険費用の支払いも出来ずに破綻する事例が急増したため、2013年1月のルール改定により同年4月以降は固定金利が利用できなくなった。

例外は、住宅購入型(HECM for Purchase)及び融資限度額が低く抑えられたHECM for Saver(後述)だけである。後者は2013年9月29日までの特例制度であったため、現在では住宅購入型だけが固定金利で利用できる制度として存続している。

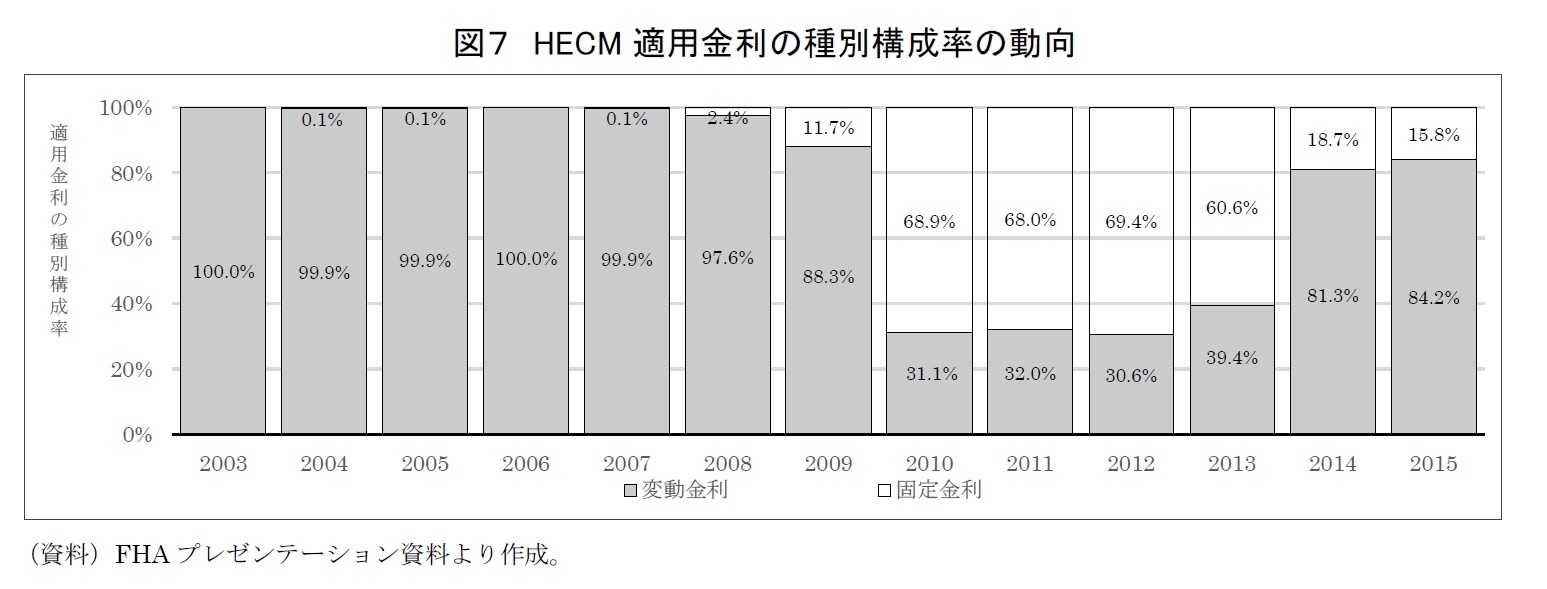

以上の通り、サブプライム問題が顕在化するまでは変動金利がほとんどであったが、金融危機後に利子率が低下すると、2010年~2013年は借換え目的を含めた固定金利利用が60~70%弱を占め、破綻する借り手が増えた経緯がある。2013年4月からのルール変更によって、固定金利の構成率は2014年18.7%、2015年15.8%と急速に減少している(図7)。

【固定金利(FRM)による融資種類】

従来はローン契約後に借り換えなどのために一括借入を行うHECMは、変動金利と固定金利の双方を利用できた。しかし、金融危機後の金利低下時に、固定金利を利用し、最大限に住宅の資産価値を流動化しようとした借り手が増えたものの資金を生活のために浪費してしまい、気がついた時には財産税(固定資産税)や住宅保険費用の支払いも出来ずに破綻する事例が急増したため、2013年1月のルール改定により同年4月以降は固定金利が利用できなくなった。

例外は、住宅購入型(HECM for Purchase)及び融資限度額が低く抑えられたHECM for Saver(後述)だけである。後者は2013年9月29日までの特例制度であったため、現在では住宅購入型だけが固定金利で利用できる制度として存続している。

以上の通り、サブプライム問題が顕在化するまでは変動金利がほとんどであったが、金融危機後に利子率が低下すると、2010年~2013年は借換え目的を含めた固定金利利用が60~70%弱を占め、破綻する借り手が増えた経緯がある。2013年4月からのルール変更によって、固定金利の構成率は2014年18.7%、2015年15.8%と急速に減少している(図7)。

(5)HECM融資契約手数料

HECM融資のための契約手数料は、借り手の予算制約から現金等で直接支払えない場合、元本融資限度を削る形で融資対象にできる。

なお、すべての手数料や費用は、通常の住宅融資と同様に、2011年7月に導入された不動産契約手続法(Real Estate Settlement Procedures Act)に基づき、不動産鑑定費用や住宅検査など第三者が行う費用も含めて、明細を示す必要がある。

HECM融資契約手数料は、次の通り、最低と最高限度の条件が定められている。

(a) 最低融資契約手数料は2,500ドルとする。

(b) 20万ドルまでの融資限度(MCA)には最高2%まで、20万ドルを超えた部分については1%までの手数料とするが、合計で6,000ドルを超えないこと。

(6)実際の融資プラン

以上のようなHECM内容によって、実際にどのような融資が得られるのか見てみよう。

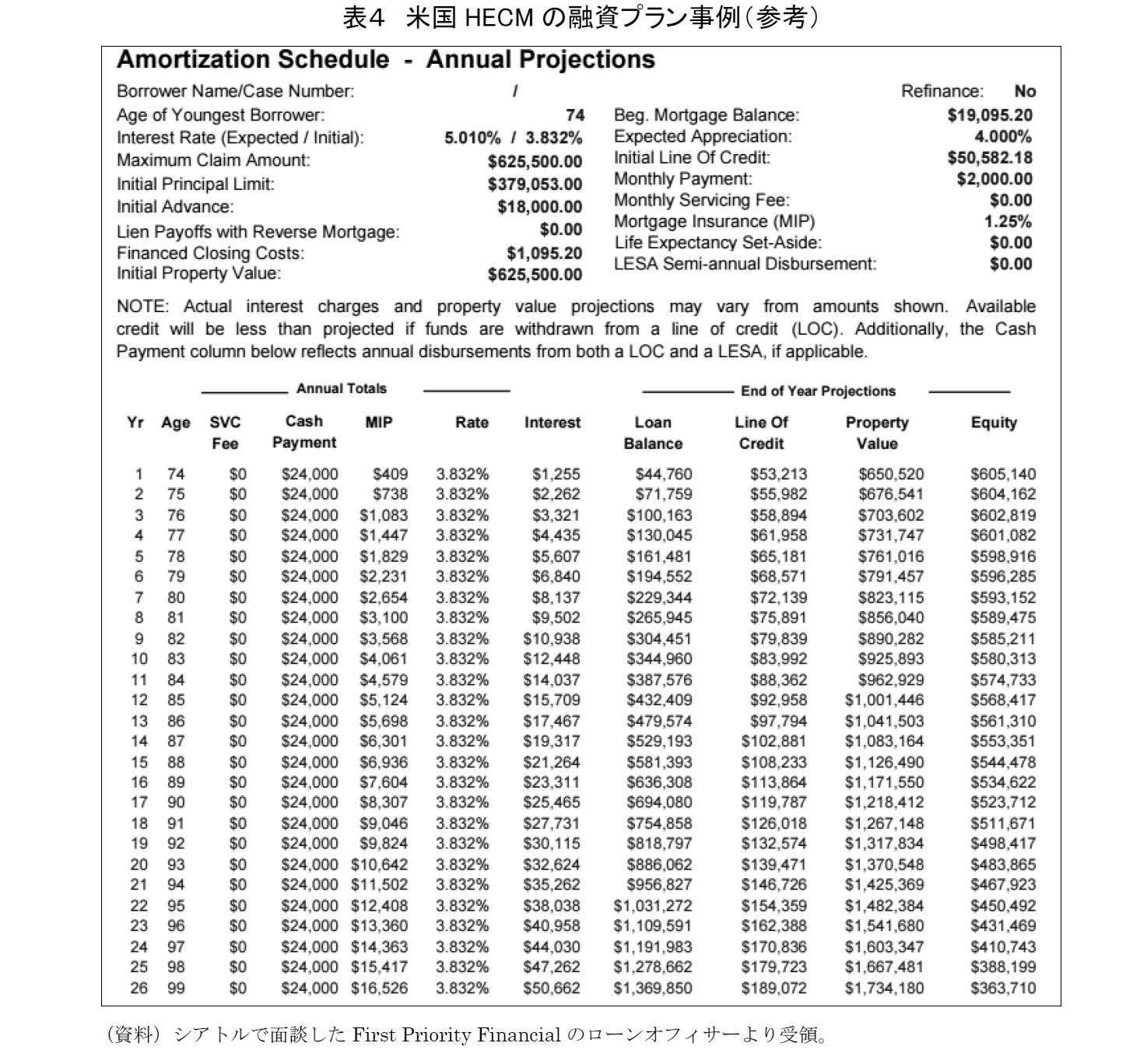

表4は、実際に現時点でHECMの住宅融資担当者が試算し、顧客に示している様式に基づいて作成した融資プランである(参考として掲載)。

借り手は74歳で住宅評価額は625,500ドルとFHAのMCAの限度相当額である。諸条件から、元本限度計数(0.606)を乗じた結果、元本限度額は379,053ドルとなった。住宅価格の上昇率は年率4%で計算されることになっているが、これは融資プランを組み立てる上で、現時点で認められている上昇率である。

初期及び将来の利子率は3.382%と5.010%で計算されている(利子の他に、1.25%の住宅融資保険料も負担する)。

HECM融資のための契約手数料は、借り手の予算制約から現金等で直接支払えない場合、元本融資限度を削る形で融資対象にできる。

なお、すべての手数料や費用は、通常の住宅融資と同様に、2011年7月に導入された不動産契約手続法(Real Estate Settlement Procedures Act)に基づき、不動産鑑定費用や住宅検査など第三者が行う費用も含めて、明細を示す必要がある。

HECM融資契約手数料は、次の通り、最低と最高限度の条件が定められている。

(a) 最低融資契約手数料は2,500ドルとする。

(b) 20万ドルまでの融資限度(MCA)には最高2%まで、20万ドルを超えた部分については1%までの手数料とするが、合計で6,000ドルを超えないこと。

(6)実際の融資プラン

以上のようなHECM内容によって、実際にどのような融資が得られるのか見てみよう。

表4は、実際に現時点でHECMの住宅融資担当者が試算し、顧客に示している様式に基づいて作成した融資プランである(参考として掲載)。

借り手は74歳で住宅評価額は625,500ドルとFHAのMCAの限度相当額である。諸条件から、元本限度計数(0.606)を乗じた結果、元本限度額は379,053ドルとなった。住宅価格の上昇率は年率4%で計算されることになっているが、これは融資プランを組み立てる上で、現時点で認められている上昇率である。

初期及び将来の利子率は3.382%と5.010%で計算されている(利子の他に、1.25%の住宅融資保険料も負担する)。

ドルの合計19,095.20ドルを融資してもらうのと同時に、毎月2,000ドルの融資(年間24,000ドル)を亡くなるまで継続してもらい、年金を補填する計画である。スケジュールでは99歳まで表示されているが、実際には亡くなるか、自ら退去するまで毎月2,000ドルの融資は続くこととなる。

その他に、極度額50,582.18ドルのLOCが設定されている。

このように、米国の現行のHECM制度下では、住宅の価値が60万ドル程度あれば、現時点では毎年2万ドルを超える融資金を亡くなるまで得ることができる。利子率はわが国よりも高めであるが、FHA融資保険制度の存在とともに、住宅価格が長期にわたり4%で上昇することが、過去の経験からも適正とされる市場・経済環境が整っていることが大きなポイントとなっている。このため、融資残高の上昇に対応するように物件価値は十分に成長し、住宅の残存資産価値が長期にわたり元利総額を上回る状況が続いている。

5| FHA融資保険

(1)FHA融資保険

FHAの融資保険基金であるMMI基金は、HECMのためだけではなく、若者を含む低所得者による持家取得のための住宅融資(Forward)確保を支援する融資保険も提供している。具体的には、現金で支払わなければならない頭金を3.5%まで緩和し、自己資金の乏しい低所得者の予算制約を緩和する施策で、貸付機関が必要とする頭金と3.5%の差額をMMI基金による住宅融資保険がカバーする。貸付機関にとっては、必要な頭金を確保したのと同様な効果を持つ制度である。

2015年度におけるMMI基金の経済的純資産価値は、Forward分で170.44億ドル(1.87兆円、1$=110円)、HECM分で67.78(0.75兆円)億ドル、計238.22億ドル(2.62兆円)となっている。

MMI基金は民間の融資保険制度では対応しにくい若者世帯を含む低所得者層持家支援策とHECM制度を支える政策目的を抱え、不況時には議会から引き受け基準の規制緩和を要求される一方で、納税者の負担とならない自立した保守的な制度運営を求められており、相反する2つの要請の狭間で制度の運営と維持のために苦慮してきた経緯がある。

(2)融資保険に基づく求償事由と義務

HECM融資では、貸付機関は自己勘定11や証券化によって得た資金によってリバースモーゲージを行うが、この場合、FHA融資保険制度は、貸付機関が抱えるリバースモーゲージの3大リスクによる担保割れリスクを保険でカバーする。一方、貸付機関の経営が傾き、借り手への融資契約義務を履行できない場合にはFHA融資保険がこの支払いを継続することとなっており、消費者のリスクも同時にカバーする融資保険制度となっている。

FHA融資保険では、貸付機関の個別融資残高が3大リスクによって融資限度額MCAの98%を超えたら、いつでもHUDに融資契約を譲渡し、保険求償を行える。これには住宅価格の評価が下がった場合も含まれる。貸付機関は、求償要件が整ったことを含め、必要な求償書類を準備することなど、管理上のリスクを負担する。また、このように保険求償を行う状況になっても、貸付機関は次の要件を遵守する必要がある。

(a) 借り手への融資金の支払いは契約条件通り継続すること。

(b) 融資保険料の支払いは継続すること。

(c) HECM融資の返済期限は到来しておらず、借り手に元利返済義務はないこと。

(d) HUDは、融資契約が完了し元利返済義務が生じるようないかなる事由について、従前に知らされておらず、問題は生じていないこと。

(e) 担保物権の権原(Title)に問題がないこと。

借り手が亡くなった場合は、相続人が当該物件を市場で売却し、ノンリコース条件で元利を返済することとなる。相続人がいない場合は、貸付機関ないしサービサーが物件を差し押さえて競売に付し、元利を回収する。これらの物件売却によって回収した金額が、元利による債務総額に満たない場合は、差額分を保険求償することとなる。

また、次のような事由が生じた場合には、HECM融資の返済期限が到来したと看做される。

(a) 死亡以外の理由で、借り手が移転するか住宅を売却するなどの理由で自ら退去する場合。

(b) 疾病や精神障害等により、借り手が12ヶ月間以上、当該住宅を主たる住居とできない場合。

(c) 借り手が財産税(固定資産税)や住宅保険料(火災・災害等を付保)を支払えない場合。

(d) 抵当権を設定した住宅を契約条件通り維持管理し、適切な修繕の義務を怠った場合。

借り手が生存している場合、HECMの債務はいつでもその時点の債務総額もしくは鑑定評価額のいずれか低い額に基づき全額返済可能であるが、亡くなるなどの事由で返済期限が到来した場合は、債務総額もしくはその時点の鑑定評価額の95%のいずれか低い額にて返済することができる。

返済期限の到来は、融資契約者本人が亡くなっても、融資契約時に確認された適格な配偶者が亡くなるまで到来しない。その他、次の事由が発生した場合は、融資期限が到来したと看做され、元利の返済が必要となる。借り手が亡くなった場合は、貸付機関は60日以内、それ以外の事由の場合は30日以内に、HUDに通知する義務がある。

11 証券化までや保険求償事由が生じた場合までの資金ギャップがあるし、ストラクチャリングを行うディーラーの場合は棚卸資産としてHMBSを抱えて後述するHREMICなどを発行するだけの資金力が要求される。

その他に、極度額50,582.18ドルのLOCが設定されている。

このように、米国の現行のHECM制度下では、住宅の価値が60万ドル程度あれば、現時点では毎年2万ドルを超える融資金を亡くなるまで得ることができる。利子率はわが国よりも高めであるが、FHA融資保険制度の存在とともに、住宅価格が長期にわたり4%で上昇することが、過去の経験からも適正とされる市場・経済環境が整っていることが大きなポイントとなっている。このため、融資残高の上昇に対応するように物件価値は十分に成長し、住宅の残存資産価値が長期にわたり元利総額を上回る状況が続いている。

5| FHA融資保険

(1)FHA融資保険

FHAの融資保険基金であるMMI基金は、HECMのためだけではなく、若者を含む低所得者による持家取得のための住宅融資(Forward)確保を支援する融資保険も提供している。具体的には、現金で支払わなければならない頭金を3.5%まで緩和し、自己資金の乏しい低所得者の予算制約を緩和する施策で、貸付機関が必要とする頭金と3.5%の差額をMMI基金による住宅融資保険がカバーする。貸付機関にとっては、必要な頭金を確保したのと同様な効果を持つ制度である。

2015年度におけるMMI基金の経済的純資産価値は、Forward分で170.44億ドル(1.87兆円、1$=110円)、HECM分で67.78(0.75兆円)億ドル、計238.22億ドル(2.62兆円)となっている。

MMI基金は民間の融資保険制度では対応しにくい若者世帯を含む低所得者層持家支援策とHECM制度を支える政策目的を抱え、不況時には議会から引き受け基準の規制緩和を要求される一方で、納税者の負担とならない自立した保守的な制度運営を求められており、相反する2つの要請の狭間で制度の運営と維持のために苦慮してきた経緯がある。

(2)融資保険に基づく求償事由と義務

HECM融資では、貸付機関は自己勘定11や証券化によって得た資金によってリバースモーゲージを行うが、この場合、FHA融資保険制度は、貸付機関が抱えるリバースモーゲージの3大リスクによる担保割れリスクを保険でカバーする。一方、貸付機関の経営が傾き、借り手への融資契約義務を履行できない場合にはFHA融資保険がこの支払いを継続することとなっており、消費者のリスクも同時にカバーする融資保険制度となっている。

FHA融資保険では、貸付機関の個別融資残高が3大リスクによって融資限度額MCAの98%を超えたら、いつでもHUDに融資契約を譲渡し、保険求償を行える。これには住宅価格の評価が下がった場合も含まれる。貸付機関は、求償要件が整ったことを含め、必要な求償書類を準備することなど、管理上のリスクを負担する。また、このように保険求償を行う状況になっても、貸付機関は次の要件を遵守する必要がある。

(a) 借り手への融資金の支払いは契約条件通り継続すること。

(b) 融資保険料の支払いは継続すること。

(c) HECM融資の返済期限は到来しておらず、借り手に元利返済義務はないこと。

(d) HUDは、融資契約が完了し元利返済義務が生じるようないかなる事由について、従前に知らされておらず、問題は生じていないこと。

(e) 担保物権の権原(Title)に問題がないこと。

借り手が亡くなった場合は、相続人が当該物件を市場で売却し、ノンリコース条件で元利を返済することとなる。相続人がいない場合は、貸付機関ないしサービサーが物件を差し押さえて競売に付し、元利を回収する。これらの物件売却によって回収した金額が、元利による債務総額に満たない場合は、差額分を保険求償することとなる。

また、次のような事由が生じた場合には、HECM融資の返済期限が到来したと看做される。

(a) 死亡以外の理由で、借り手が移転するか住宅を売却するなどの理由で自ら退去する場合。

(b) 疾病や精神障害等により、借り手が12ヶ月間以上、当該住宅を主たる住居とできない場合。

(c) 借り手が財産税(固定資産税)や住宅保険料(火災・災害等を付保)を支払えない場合。

(d) 抵当権を設定した住宅を契約条件通り維持管理し、適切な修繕の義務を怠った場合。

借り手が生存している場合、HECMの債務はいつでもその時点の債務総額もしくは鑑定評価額のいずれか低い額に基づき全額返済可能であるが、亡くなるなどの事由で返済期限が到来した場合は、債務総額もしくはその時点の鑑定評価額の95%のいずれか低い額にて返済することができる。

返済期限の到来は、融資契約者本人が亡くなっても、融資契約時に確認された適格な配偶者が亡くなるまで到来しない。その他、次の事由が発生した場合は、融資期限が到来したと看做され、元利の返済が必要となる。借り手が亡くなった場合は、貸付機関は60日以内、それ以外の事由の場合は30日以内に、HUDに通知する義務がある。

11 証券化までや保険求償事由が生じた場合までの資金ギャップがあるし、ストラクチャリングを行うディーラーの場合は棚卸資産としてHMBSを抱えて後述するHREMICなどを発行するだけの資金力が要求される。

このレポートの関連カテゴリ

03-3512-1791

経歴

- 【職歴】

1975年 丸紅(株)入社

1990年 (株)ニッセイ基礎研究所入社 都市開発部(99年より社会研究部門)

2001年より現職

【加入団体等】

・日本都市計画学会(1991年‐) ・武蔵野NPOネットワーク役員

・日本不動産学会(1996年‐) ・首都圏定期借地借家件推進機構会員

・日本テレワーク学会 顧問(2001年‐)

・市民まちづくり会議・むさしの 理事長(2005年4月‐)

・日米Urban Land Institute 国際会員(1999年‐)

・米国American Real Estate Finance and Economics Association国際会員(2000年‐)

・米国National Association of Real Estate Investment Trust国際会員(1999年‐)

・英国Association of Mortgage Intermediaries準国際会員待遇(2004年‐)

・米国American Planning Association国際会員(2004年‐)

・米国Pension Real Estate Association正会員(2005年‐)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月19日

しぶといドル高圧力、一体いつまで続くのか?~マーケット・カルテ5月号 -

2024年04月19日

年金将来見通しの経済前提は、内閣府3シナリオにゼロ成長を追加-2024年夏に公表される将来見通しへの影響 -

2024年04月19日

パワーカップル世帯の動向-2023年で40万世帯、10年で2倍へ増加、子育て世帯が6割 -

2024年04月19日

消費者物価(全国24年3月)-コアCPIは24年度半ばまで2%台後半の伸びが続く見通し -

2024年04月19日

ふるさと納税のデフォルト使途-ふるさと納税の使途は誰が選択しているのか?

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【進化を続けるリバースモーゲージとヴィアジェ~超高齢社会に向けた英米仏のチャレンジ~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

進化を続けるリバースモーゲージとヴィアジェ~超高齢社会に向けた英米仏のチャレンジ~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!