- シンクタンクならニッセイ基礎研究所 >

- 社会保障制度 >

- アジアの社会保障制度 >

- 韓国における給付付き税額控除制度の現状と日本へのインプリケーション―軽減税率より給付付き税額控除?―

韓国における給付付き税額控除制度の現状と日本へのインプリケーション―軽減税率より給付付き税額控除?―

生活研究部 上席研究員・ヘルスケアリサーチセンター・ジェロントロジー推進室兼任 金 明中

2015年からは勤労奨励金や子ども奨励金が労働者のみならず自営業者にも拡大・適用されることになった。但し、弁護士、弁理士、公認会計士、医師、薬師等の専門職や事業者登録をしていない事業者は除外される。自営業者が勤労奨励金や子ども奨励金の給付を受け取るためには、労働者と同一の申請基準を満たさなければならない。また、次の手続きを事前に行う必要がある。

- 事業者登録:毎年12月31日まで。

- 付加価値税の確定申告:毎年1月26日まで。

- 事業者現況の申告:免税事業者の場合は事業者現況を申告する必要がある。毎年2月10日まで。

- 総合所得税の申告:毎年6月1日まで

式1) Aさん世帯の総給与額等 =(3,000万ウォン(Aさんの年間総収入)× 0.45(飲食店の調整率))+ 1,000万ウォン(配偶者給与総額)= 2,350万ウォン

これは、図表9の総所得基準条件(共働き世帯)を満たしているので、式2の計算により、勤労奨励金として262,500ウォンが支給される。

式2)勤労奨励金 = 210万ウォン-(2,350万ウォン(総給与額等)-1,300万ウォン)×(210/1,200))=262,500ウォン

しかしながら、年間総収入と配偶者の給与がAさんと同じである不動産賃貸業をしているBさん世帯の場合は、調整率が高く、総給与額が上がり、図表9の総所得基準条件(共働き世帯)を満たしていないので、勤労奨励金が支給されない(式3))。

式3) Bさん世帯の総給与額等 = Bさん世帯の(3,000万ウォン(Bさんの年間総収入)× 0.9(不動産賃貸業の調整率))+ 1,000万ウォン(配偶者給与総額)= 3,750万ウォン

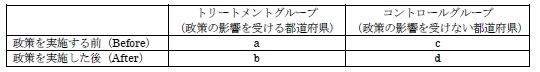

図表15は、自営業者世帯が事業所得のみである場合に勤労奨励金や子ども奨励金が申請できる年間総収入金額の上限額を示している。

4――勤労奨励税制の効果分析や今後の課題

から

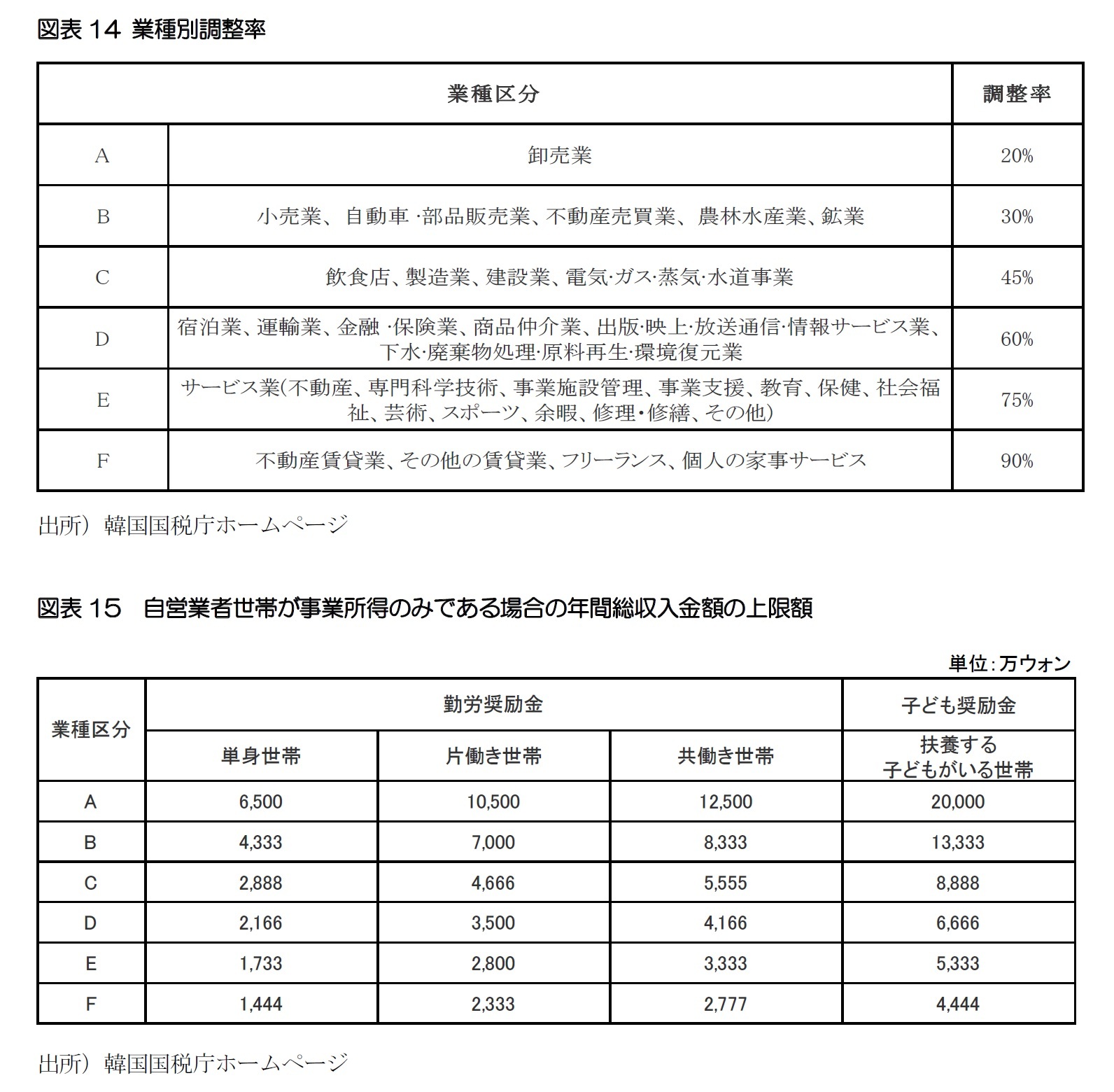

から に移動して労働市場の参加率と労働時間が両方とも増加する効果が発生している。次にすでに労働市場に参加している人々の場合は、逓増区間(phase-in range、勤労所得が増加することにより勤労奨励金が定率で増加する区間)では、労働の代わりに余暇を選択した場合の費用が増加するので、労働時間を増やすことも考えられるが、代替効果16と所得効果17が両方とも現れるので労働時間に与える影響は明確だとは言えない。一方、定額区間(flat range、勤労所得の増加と関係なく最大給付額が支給される区間)では、無差別曲線が

に移動して労働市場の参加率と労働時間が両方とも増加する効果が発生している。次にすでに労働市場に参加している人々の場合は、逓増区間(phase-in range、勤労所得が増加することにより勤労奨励金が定率で増加する区間)では、労働の代わりに余暇を選択した場合の費用が増加するので、労働時間を増やすことも考えられるが、代替効果16と所得効果17が両方とも現れるので労働時間に与える影響は明確だとは言えない。一方、定額区間(flat range、勤労所得の増加と関係なく最大給付額が支給される区間)では、無差別曲線が

に移動して代替効果が存在しなくなるので労働時間は減少する。最後に逓減区間(phase-out range、勤労所得が増加することにより勤労奨励金が定率で減少する区間)では、

に移動して代替効果が存在しなくなるので労働時間は減少する。最後に逓減区間(phase-out range、勤労所得が増加することにより勤労奨励金が定率で減少する区間)では、 から

から に移動して労働時間が減少することになる18。

に移動して労働時間が減少することになる18。まず、アメリカにおける勤労奨励税制が労働市場への参加に与える影響に関する先行研究を見てみよう。Keane(1995)とKeane and Moffitt(1998)は、1984年から1996年までのEITCの拡大が労働者の労働参加率を増加させると推計した。また、Dicket,Houser, and Scholz(1995)もEITCにより所得が増加する場合、労働参加が増加するという分析結果を出している。Eissa and Liebman(1996)からもEITCの拡大が母親世帯の労働参加率を増加させたという結果が出ている。

次は勤労奨励税制が労働時間に与える影響に関する先行研究を見てみよう。勤労奨励税制と労働参加に関する先行研究が正の結果に一致している研究が多いこととは対照的に、勤労奨励税制と労働時間の関係に関する分析結果は必ずしも収斂していない。

Keane(1995)とKeane and Moffitt(1998)は、EITCは労働市場の参加だけではなく労働時間にも正の効果があると主張している。一方、Hoffam and Seidman(1990), Browsing(1995)は、EITCの拡大が労働者の労働時間を減少させるという分析結果を出している。

では、アメリカよりEITCの導入が短い韓国ではどういう結果が出ているだろうか。ソンホンゼ・バンホンギ(2014)は、韓国租税財政研究院の財政パネルデータを用いて、勤労奨励税が労働供給に与える影響を分析した。夫婦世帯や一人親世帯に対する実証分析を行った結果、逓増区間(phase-in range、所得が増加するほど勤労奨励金が増加する区間)では労働市場への参加率が増加するという結果が現れた。一方、夫婦世帯では、定額区間(flat range、勤労所得の増加と関係なく最大給付額が支給される区間)や逓減区間(phase-out range、勤労所得が増加することにより勤労奨励金が定率で減少する区間)で労働供給が減少した。しかしながら一人親世帯の場合はこのような結果は現れなかった。

イデウン・ゴンギホン・ムンサンホ(2015)は、「韓国福祉パネル」を用いて、勤労奨励税制の受給が低所得層の労働市場参加や労働時間及び賃金に与える影響に関して差分の差分法(Difference in Difference Analysis, DID 分析)19による分析を実施した。分析結果によると、勤労奨励金を受給している集団(treatment group)の就業率は受給前(2008年)の70.51%から受給後には78.20%(2012年)に7.69%ポイント増加した。一方、勤労奨励金を受給していない集団(control group)の就業率は2008年の71.87%から2012年には66.25%に5.62%ポイント減少するという結果が出た。また、労働時間の方も勤労奨励金を受給している集団の就業率が同期間に0.75カ月増加したことに比べて、勤労奨励金を受給していない集団の労働時間は0.19カ月減少した。

ジョンヨンジュン(2010)は、世帯を7等分した所得七分位階級を利用し、勤労奨励税制が労働時間に与える効果を分析し、勤労奨励税制の実施が労働時間の増加には大きな影響を与えていないという結果を出した。

ジョンチャンミ・キムゼジン(2015)は、2013年の「家計動向調査」を用いて、2014年から適用された勤労奨励税制の支給基準変更と2015年から施行された子ども奨励税制による片働き世帯や共働き世帯の所得変化が所得再分配にどのような影響を与えるのかを分析した。分析結果、勤労奨励税制及び子ども奨励税制は貧困率や所得再分配にプラスの影響を与えるという結果が出たものの、片働き世帯の中の一人親世帯や高齢者世帯等の貧困率はむしろ増加した。

韓国における先行研究の分析結果を見ると、勤労奨励税制の実施が労働市場への参加率や労働時間を増加させたという分析結果もある一方、両方を減少させたという結果もあるなどその結果は必ずしも収斂していない。しかしながら、おおむね労働市場への参加率や労働時間にプラスの影響を与えたという結果が多く、特に逓増区間(phase-in range、所得が増加するほど勤労奨励金が増加する区間)においては労働市場への参加率を増加させたという研究が多く、韓国における勤労奨励税制は施行初期の目標をある程度達成しているように見える。

しかしながら、解決すべき課題も少なくない。まず、先に対策を取る必要があるのが財源の確保である。勤労奨励税制はその対象者が増加傾向にあり、施行初期に1,500億ウォンぐらいであった勤労奨励金や子ども奨励金に対する予算は2015年度には1兆7千億ウォンまで膨らんだ。韓国政府は、今後も給付対象者を拡大する方針(図表17)であるものの、景気低迷の影響で実際の税収が予算額を下回っており、財源確保への道は険しいと言わざるを得ない。

また、2015年度からは専門職を除いた自営業者世帯にも勤労奨励税制を適用している。但し、自営業者の場合は、雇用者に比べて所得捕捉が難しいので、図表15のような業種別調整率を反映して勤労奨励税制の受給資格を決めている。しかしながらある業種の場合は調整率が90%に設定しているなど全体的に調整率が高く、自営業者が勤労奨励税制の適用を受けることはかなり難しいのが現実である。

そこで、経済的に大変な自営業者世帯がより勤労奨励税制の適用を受けさせるためには雇用者に比べて相対的に低い自営業者の所得捕捉率を高めることが優先課題である。自営業者の所得捕捉率が高まると、調整率が引き下げられより多くの自営業者世帯が勤労奨励税制の適用を受けると考えられる。

勤労奨励税制の実施においてもう一つの課題は、勤労貧困層の多数を占めている女性貧困層の存在である。働いている女性の多くはパートやアルバイト等の不安定的な仕事に従事しているケースが多く、貧困の状態に堕ちる可能性が高い。また、一度貧困の状態に堕ちたらそこから抜け出すことはそれほど簡単ではない。というのは政府がこれまで働く女性に対する関連政策をほぼ実施してきていないからである。従って、今後勤労奨励税制を展開するとともに働く女性に対する勤労環境の整備を含めたワーク・ライフ・バランス政策等をより徹底的に実施すべき必要があり、それこそ女性が労働市場に参加しやすく、貧困から抜け出せる環境の構築につながるだろう。

15 働くか働かないかの選択は、働く場合の効用水準と、働かない場合の効用水準(満足度)のどちらが高いかで決まる。この比較をするために便利な道具が無差別曲線(indifference curve)である。

16 賃金率の上昇で相対的に労働供給が有利になり、労働供給が増加する効果。

17 余暇の消費が正常財(所得の増加につれて消費の増加するような財)であれば、賃金率の上昇で実質賃金が拡大すると、余暇の需要が増加し、労働供給は減少する効果。

18 V.Joseph Hotz & John Karl Scholz (2001)“The Earned Income TaxCredit” National Bureau of Economic Research Working Paper 8078、イデウン・ゴンギホン・ムンサンホ(2015)「勤労奨励税制の政策効果に関する研究」『韓国政策学会報』第24巻2号から引用。

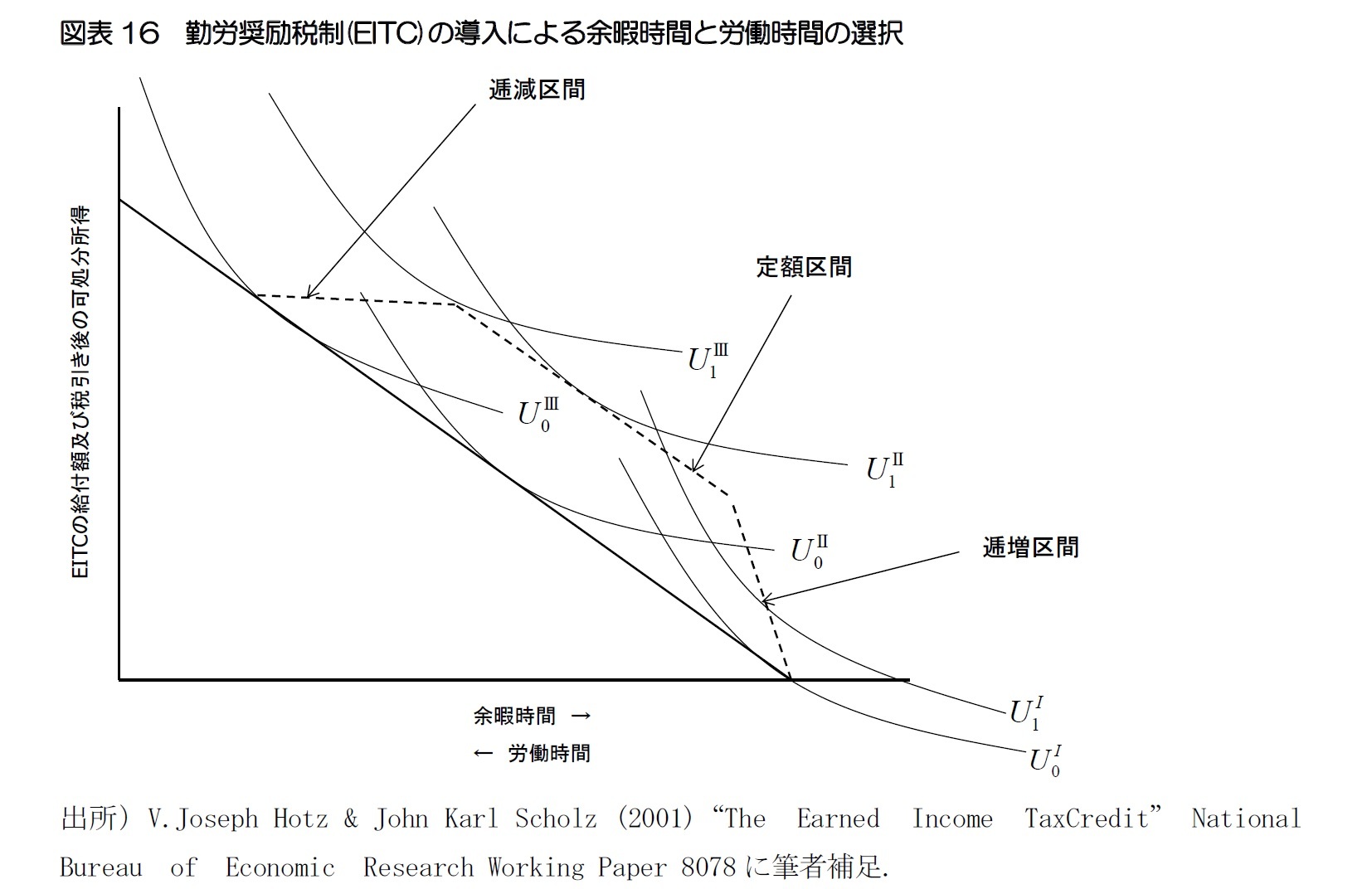

19 ある政策を実施する前と政策を実施した後の効果を推計する場合、次のような式により推計することができる。

は、政策を実施したことにより影響を受ける変数である。

は、政策を実施したことにより影響を受ける変数である。 は、政策の影響を受ける対象であれば1で、政策の影響を受けない対象であれば0 となるダミー変数である。

は、政策の影響を受ける対象であれば1で、政策の影響を受けない対象であれば0 となるダミー変数である。 は誤差項であり、

は誤差項であり、 と

と  は推計するパラメーターである。この式による推計結果を用いて、ある政策を実施することによりYが増加したという解釈をすることは可能である。しかしながら、Yが増加した要因が、すべてある政策によるものかどうかは断定できない。例えば、一部の都道府県のみある産業政策を実施することにより、該当する都道府県の一人当たりGDPが増加したとしても、それがすべて政策の効果であるとは言い切れない。つまり、その効果には政策による効果のみならず、時間が変化することにより発生する外生的要因(time effect)が含まれている可能性もある。そこで、差分の差分法(Difference in Difference Analysis, DID 分析)では、政策の影響を受けるトリートメントグループと、政策の影響を受けないコントロールグループという 2 つのグループに分けて分析を行う。つまり、純粋な政策の効果だけを見るために、政策により影響を受ける対象(トリートメントグループ)のみならず、時間が経っても政策の影響を受けない対象(コントロールグループ)を一緒に分析に利用する必要がある。

は推計するパラメーターである。この式による推計結果を用いて、ある政策を実施することによりYが増加したという解釈をすることは可能である。しかしながら、Yが増加した要因が、すべてある政策によるものかどうかは断定できない。例えば、一部の都道府県のみある産業政策を実施することにより、該当する都道府県の一人当たりGDPが増加したとしても、それがすべて政策の効果であるとは言い切れない。つまり、その効果には政策による効果のみならず、時間が変化することにより発生する外生的要因(time effect)が含まれている可能性もある。そこで、差分の差分法(Difference in Difference Analysis, DID 分析)では、政策の影響を受けるトリートメントグループと、政策の影響を受けないコントロールグループという 2 つのグループに分けて分析を行う。つまり、純粋な政策の効果だけを見るために、政策により影響を受ける対象(トリートメントグループ)のみならず、時間が経っても政策の影響を受けない対象(コントロールグループ)を一緒に分析に利用する必要がある。

上記の表を用いて説明すると、トリートメントグループ(政策の影響を受ける都道府県)の政策の実施前後の効果(b-a)には、政策の効果のみならず、時間が経つことにより発生する外生的要因も含まれていると言える。一方、コントロールグループ(政策の影響を受けない都道府県)の政策の実施前後の効果(d-c)には、時間の変化による外生的効果だけが反映される。ということは、(b-a)から(d-c)を除くことにより、時間の変化による外生的効果を除いた、純粋な政策効果が得られることになる。但し、一つ注意すべきことは、外生的効果はトリートメントグループとコントロールグループともに同じであると仮定する必要がる。これが差分の差分法の主な内容である。

生活研究部 上席研究員・ヘルスケアリサーチセンター・ジェロントロジー推進室兼任

金 明中 (きむ みょんじゅん)

研究・専門分野

高齢者雇用、不安定労働、働き方改革、貧困・格差、日韓社会政策比較、日韓経済比較、人的資源管理、基礎統計

03-3512-1825

- プロフィール

【職歴】

独立行政法人労働政策研究・研修機構アシスタント・フェロー、日本経済研究センター研究員を経て、2008年9月ニッセイ基礎研究所へ、2023年7月から現職

・2011年~ 日本女子大学非常勤講師

・2015年~ 日本女子大学現代女性キャリア研究所特任研究員

・2021年~ 横浜市立大学非常勤講師

・2021年~ 専修大学非常勤講師

・2021年~ 日本大学非常勤講師

・2022年~ 亜細亜大学都市創造学部特任准教授

・2022年~ 慶應義塾大学非常勤講師

・2024年~ 関東学院大学非常勤講師

・2019年 労働政策研究会議準備委員会準備委員

東アジア経済経営学会理事

・2021年 第36回韓日経済経営国際学術大会準備委員会準備委員

【加入団体等】

・日本経済学会

・日本労務学会

・社会政策学会

・日本労使関係研究協会

・東アジア経済経営学会

・現代韓国朝鮮学会

・韓国人事管理学会

・博士(慶應義塾大学、商学)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月18日

サイレントマジョリティ⇒MAGAで熱狂-米国大統領選挙でリベラルの逆サイレントマジョリティはあるか- -

2024年04月18日

「新築マンション価格指数」でみる東京23区のマンション市場動向【2023年】(1)~東京23区の新築マンション価格は前年比9%上昇。資産性を重視する傾向が強まり、都心は+13%上昇、タワーマンションは+12%上昇 -

2024年04月17日

IMF世界経済見通し-24年の見通しをやや上方修正 -

2024年04月17日

不透明感が高まる米国産LNG(液化天然ガス)輸入 -

2024年04月17日

英国雇用関連統計(24年3月)-失業率は増加し、雇用者数も減少

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【韓国における給付付き税額控除制度の現状と日本へのインプリケーション―軽減税率より給付付き税額控除?―】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

韓国における給付付き税額控除制度の現状と日本へのインプリケーション―軽減税率より給付付き税額控除?―のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!