- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- アウトバウンド投資における為替ヘッジ後の不動産期待利回り

2018年08月03日

海外不動産へのアウトバウンド投資に対する関心が高まっている。総合不動産サービス会社JLLによると、2017年の日本から海外へのアウトバウンド投資額は34億ドルと前年比70%増加した。最近のアウトバウンド投資は大手デベロッパーや商社などに牽引されているが、今後は年金基金などの機関投資家による投資拡大も期待される。

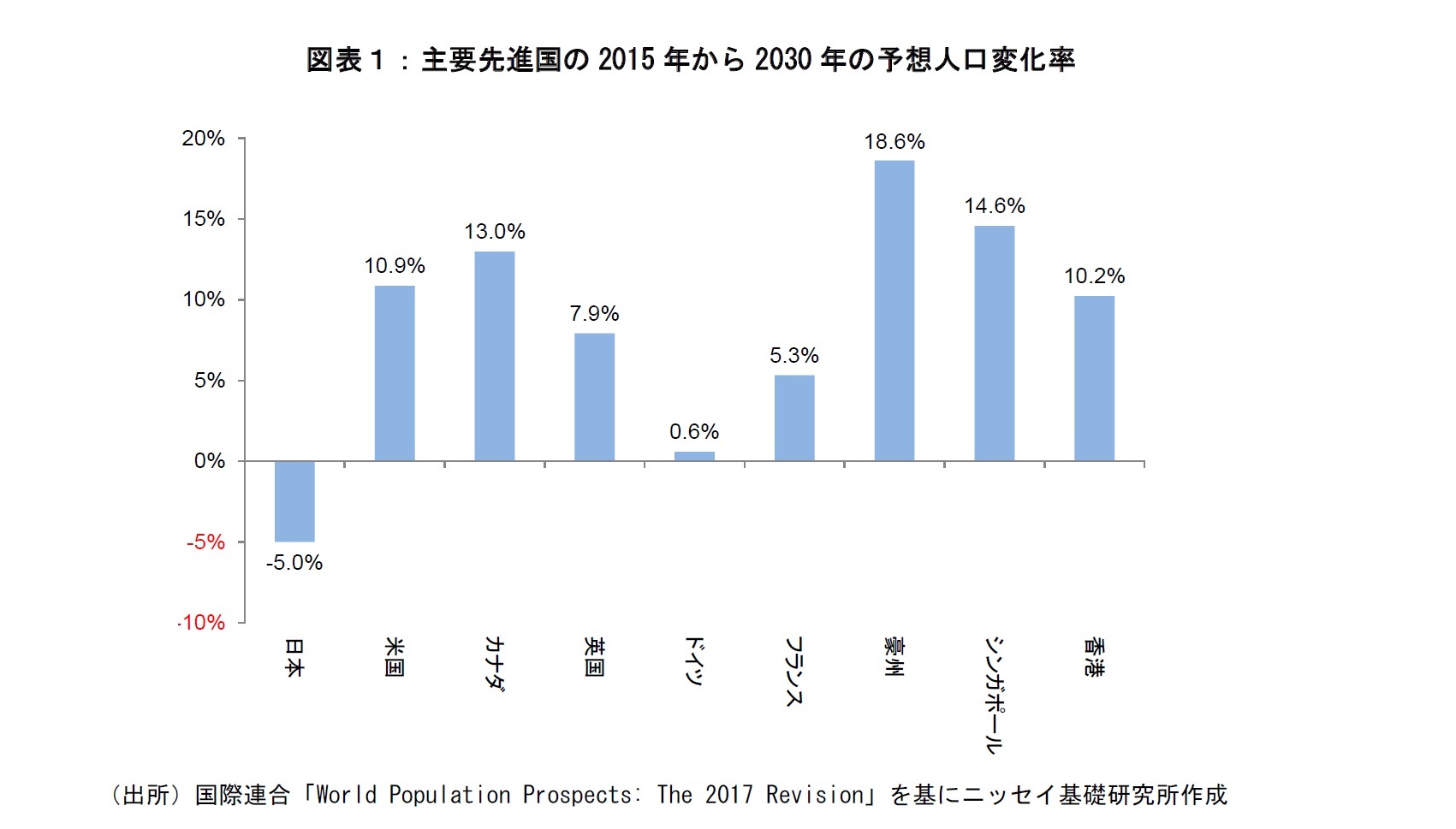

アウトバウンド投資を行う背景として、高い利回りやポートフォリオの分散などの他に、日本は人口減少により不動産需要の先細りが予想されることが挙げられる。図表1は、2015年から2030年までの主要先進国の予想人口変化率を示している。日本の人口が5%減少する一方で、横ばいとなるドイツを除けば、英国・フランスは一桁台後半、米国・カナダ・豪州・シンガポール・香港は二桁台の人口増加が予想されている。日本以外の主要先進国の多くは人口増加が継続し、底堅い不動産需要が見込まれることが分かる。

アウトバウンド投資を行う背景として、高い利回りやポートフォリオの分散などの他に、日本は人口減少により不動産需要の先細りが予想されることが挙げられる。図表1は、2015年から2030年までの主要先進国の予想人口変化率を示している。日本の人口が5%減少する一方で、横ばいとなるドイツを除けば、英国・フランスは一桁台後半、米国・カナダ・豪州・シンガポール・香港は二桁台の人口増加が予想されている。日本以外の主要先進国の多くは人口増加が継続し、底堅い不動産需要が見込まれることが分かる。

しかし、海外不動産へ投資する場合、頭を悩ますのが為替変動リスクである。外貨ベースでは高い利回りを享受できたとしても、円高が進めば、為替差損を含めた最終的な運用収支がマイナスとなるケースもありうる。また、為替変動リスクは為替ヘッジを行うことで抑制することができるものの、コストがかかることも多い。為替ヘッジのコスト(場合によってはプレミアム)は、主に通貨間の金利差と資金調達環境の相対的な逼迫度により決まる。海外金利が円金利より高い場合や海外通貨の資金調達が円より逼迫している場合は、為替ヘッジを行うのにコストがかかり、為替ヘッジ後の利回りが下がる。一方、海外金利が円金利より低い場合や海外通貨の資金調達が円より緩和的な場合、為替ヘッジを行うとプレミアムを受け取ることができ、為替ヘッジ後の利回りが上昇する。

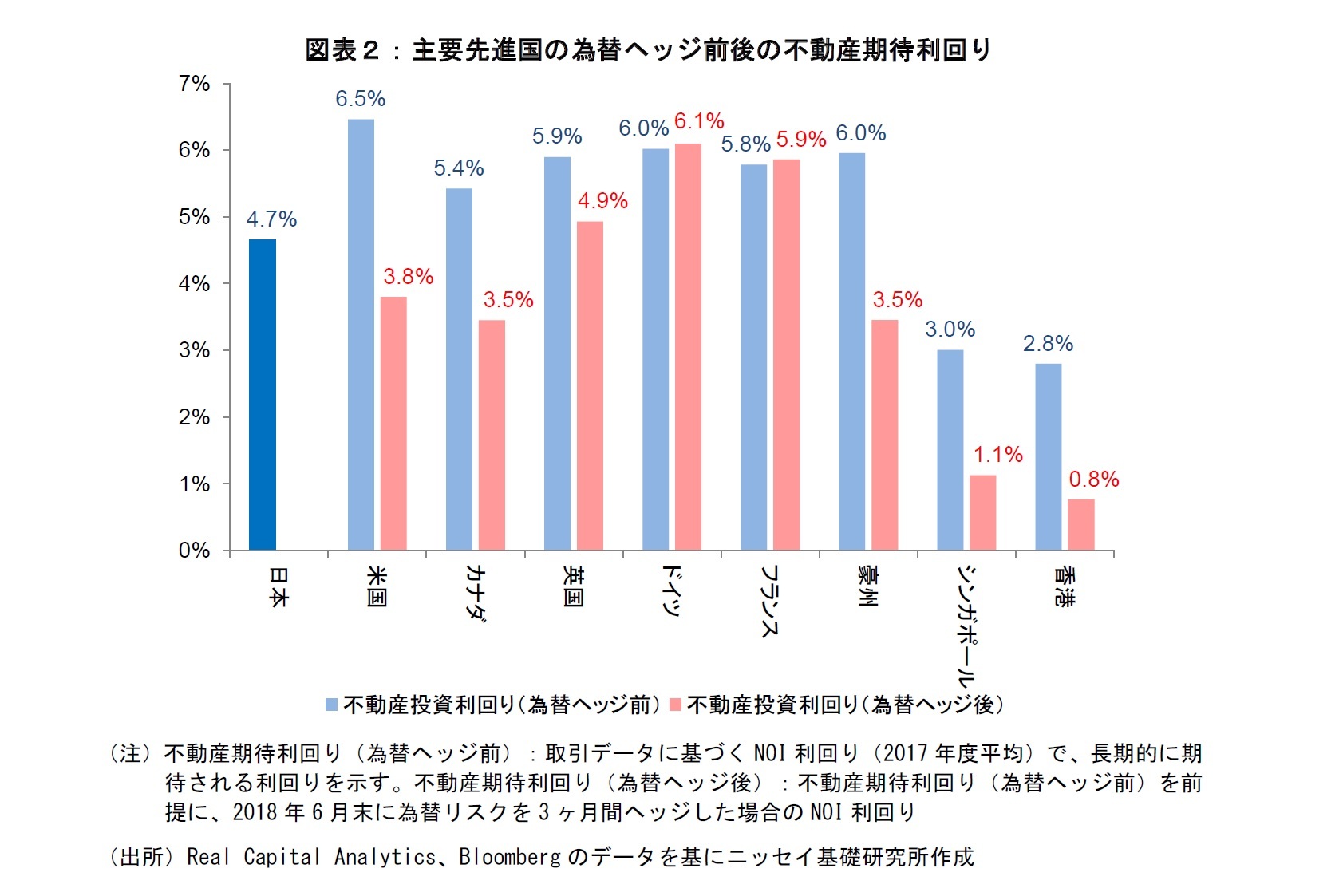

図表2は、主要先進国について、為替ヘッジを行わなかった場合の不動産期待利回りと、為替ヘッジを行った場合の不動産期待利回りを示したものである。前者が現地通貨ベースの不動産期待利回り、後者が円ベースの不動産期待利回りであるとも言える。米国や豪州は、為替ヘッジ前、つまり現地通貨ベースの不動産期待利回り(青棒グラフ)は高いものの、為替ヘッジ後の不動産期待利回り(赤棒グラフ)は下がり、日本の不動産に投資するよりも期待利回りが低くなる。なお、ドイツやフランスは、為替ヘッジを行うことで、不動産期待利回りが小幅に高まる。為替ヘッジ後の不動産期待利回りを比較した場合、現時点において欧州>日本>北米・豪州>アジアといった順になる。

図表2は、主要先進国について、為替ヘッジを行わなかった場合の不動産期待利回りと、為替ヘッジを行った場合の不動産期待利回りを示したものである。前者が現地通貨ベースの不動産期待利回り、後者が円ベースの不動産期待利回りであるとも言える。米国や豪州は、為替ヘッジ前、つまり現地通貨ベースの不動産期待利回り(青棒グラフ)は高いものの、為替ヘッジ後の不動産期待利回り(赤棒グラフ)は下がり、日本の不動産に投資するよりも期待利回りが低くなる。なお、ドイツやフランスは、為替ヘッジを行うことで、不動産期待利回りが小幅に高まる。為替ヘッジ後の不動産期待利回りを比較した場合、現時点において欧州>日本>北米・豪州>アジアといった順になる。

アウトバウンド投資を行う場合は、不動産市場の成長性やポートフォリオへの分散効果なども考慮するため、一概に利回り水準だけで投資対象としての優劣は判断できない。また、アウトバウンド投資を行う際に、為替ヘッジを行わないケースも多い。しかし、アウトバウンド投資における為替変動リスクは決して小さくなく、無視できないのも事実だ。為替ヘッジの実施有無を問わず、為替変動リスクを除いた場合に、どれだけの不動産期待利回りを見込めるか把握しておくことは重要ではないだろうか。

このレポートの関連カテゴリ

03-3512-1778

経歴

- 【職歴】 2006年4月 住友信託銀行(現 三井住友信託銀行) 2013年10月 国際石油開発帝石(現 INPEX) 2015年9月 ニッセイ基礎研究所 2019年1月 ラサール不動産投資顧問 2020年5月 ニッセイ基礎研究所 2022年7月より現職 【加入団体等】 ・一般社団法人不動産証券化協会認定マスター ・日本証券アナリスト協会検定会員

(2018年08月03日「ニッセイ年金ストラテジー」)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月18日

サイレントマジョリティ⇒MAGAで熱狂-米国大統領選挙でリベラルの逆サイレントマジョリティはあるか- -

2024年04月18日

「新築マンション価格指数」でみる東京23区のマンション市場動向【2023年】(1)~東京23区の新築マンション価格は前年比9%上昇。資産性を重視する傾向が強まり、都心は+13%上昇、タワーマンションは+12%上昇 -

2024年04月17日

IMF世界経済見通し-24年の見通しをやや上方修正 -

2024年04月17日

不透明感が高まる米国産LNG(液化天然ガス)輸入 -

2024年04月17日

英国雇用関連統計(24年3月)-失業率は増加し、雇用者数も減少

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【アウトバウンド投資における為替ヘッジ後の不動産期待利回り】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

アウトバウンド投資における為替ヘッジ後の不動産期待利回りのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!