- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 海外金利の上昇は国内金利に影響するのだろうか?

2017年08月03日

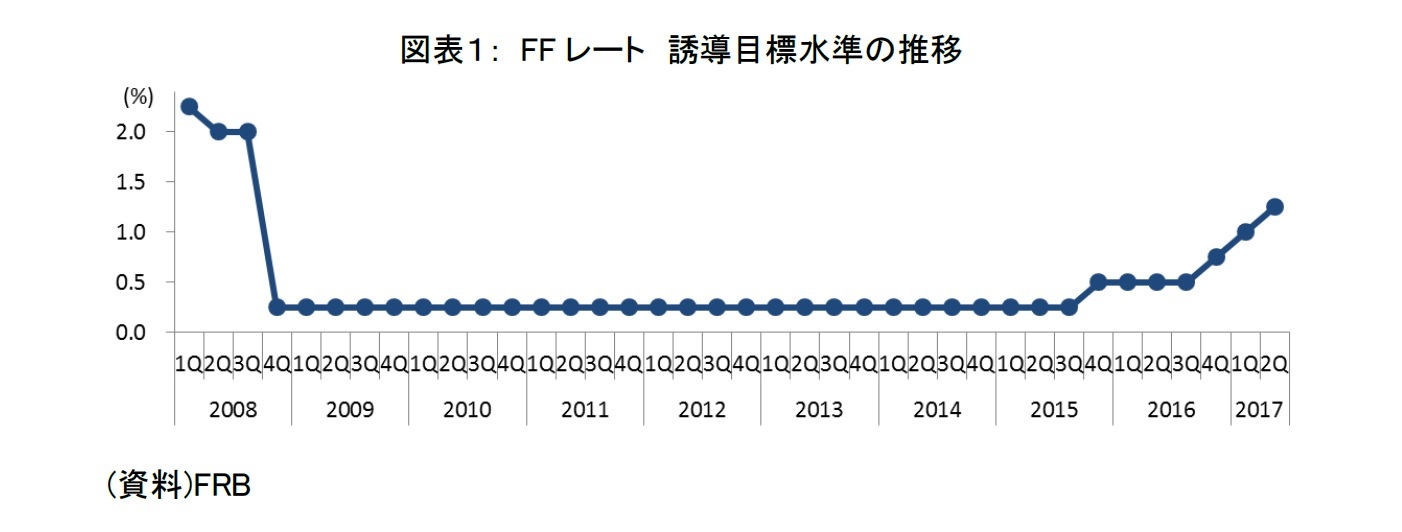

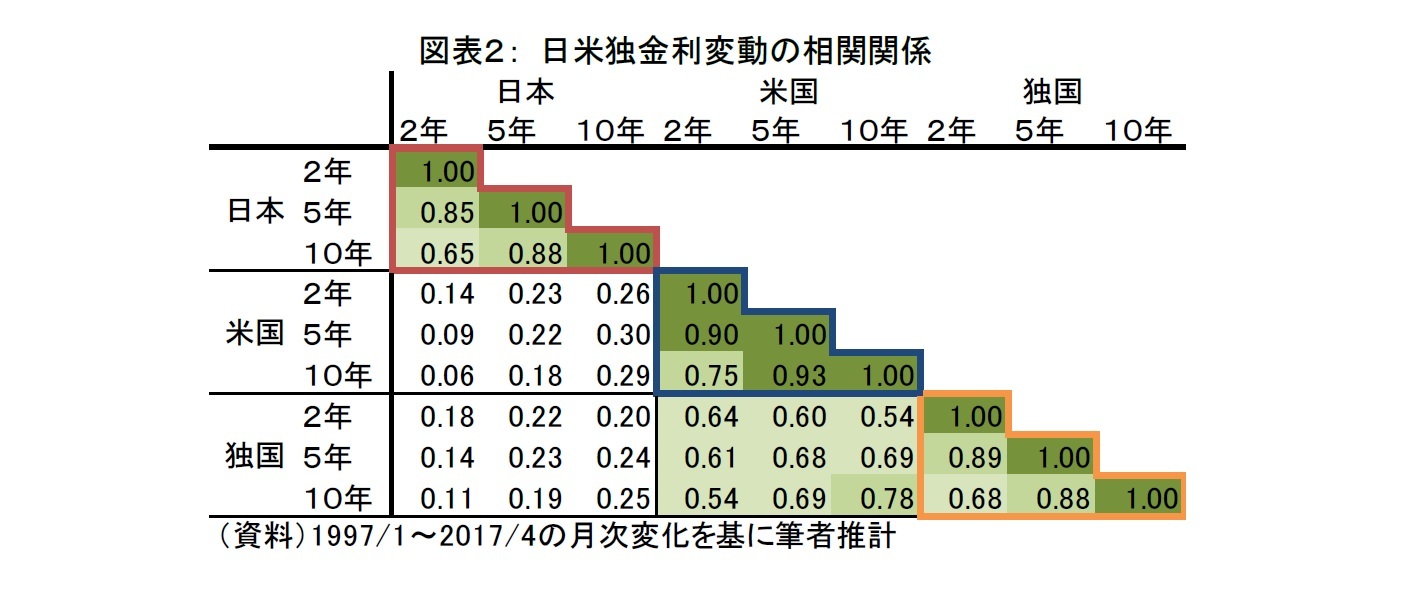

一般に、主要国の金利は連動する傾向がある。日米独3カ国の金利変動の相関関係を確認すると、米国と独国間には強い相関関係が確認できる(図表2)。対して、日本と欧米間の相関関係は相対的に弱い。この原因として一番に思いつくのは、1999年に始まるゼロ金利政策やその後の量的緩和政策だろう。相関関係が弱い原因が金融政策にあるならば、長期金利に誘導目標が設定されている以上、米国の利上げがあっても、国内金利は上昇しにくくなるであろう。しかし、相関関係が弱い原因は他にも考えられる。海外金利の変動が国内金利の変動に先行するため、同時期の金利変動間の相関関係が低いのかもしれない。この点を分析してみたい。なお、時差の影響を考慮し、分析には月次のデータを用いている。

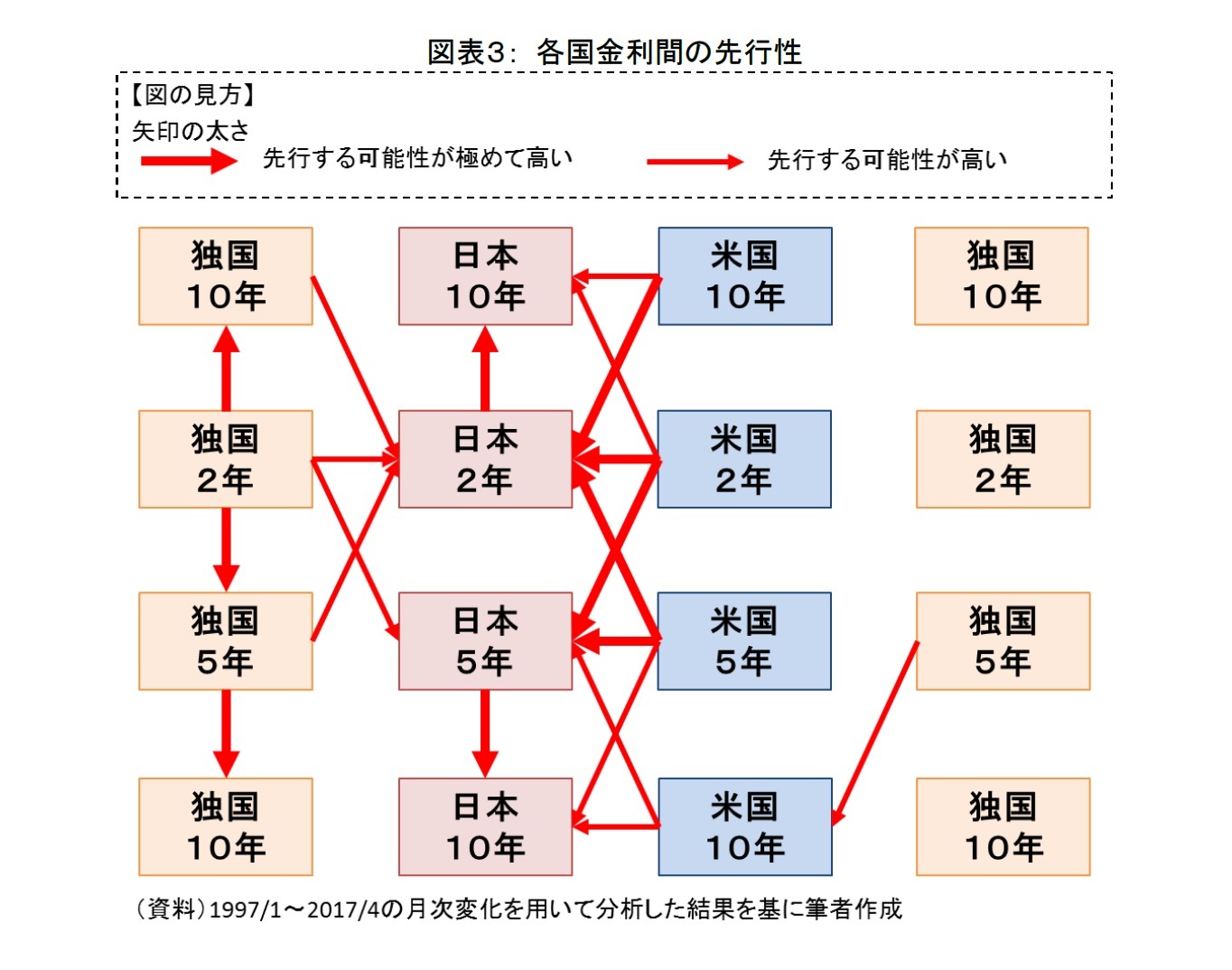

分析方法として、日米独3カ国、3年限間の全組み合わせに対し、一方の金利変動が他方の金利変動に先行するか否かを確認した。図表3は、矢印の始点の金利変動が、矢印の終点の金利変動に先行し、かつ変動の方向が一致することを表している。同国内の異なる年限間の関係も国毎に異なり興味深いが、今回は本題の他国間に着目する。「日本と独国間」や「米国と独国間」に比べ、「日本と米国間」の矢印が多い。そして、「日本と米国間」の矢印はいずれも日本に向かっている。これは、米国金利の変動が国内金利の変動に先行することを示している。図表2の日本と米国間の相関係数の弱さは、国内金利が海外金利に遅れて変動する傾向の表れとも解釈できる。

過去データは、国内金利が米国金利に追随する傾向を示している。しかし、あくまでも傾向でしかないのだから、米国の利上げがあった場合、まもなく国内金利が上昇すると単純に推断するべきではない。米国の利上げペースの加速が、国内金利の上昇圧力(エネルギー)にとどまり、実際の上昇とはならない可能性があるからだ。

ただ、「長短金利操作付き量的・質的金融緩和」によってエネルギーが蓄積されている可能性には留意すべきだ。蓄積されたエネルギーが大きいほど、縛りが外れた際の反動も大きいからだ。説明するまでも無く、金利の急騰が与える年金資産へのダメージは小さくない。可能性は低くとも、発生した場合の影響が大きいリスクに備えるのがリスク管理の定石だ。しかし、いつ来るか分からない急激な金利上昇に備え、株式など高リスク資産への投資配分を過度に高めることも本末転倒だ。いつ来るか分からないからこそ、アロケーション変更の柔軟性確保が重要となるのではないだろうか。

ただ、「長短金利操作付き量的・質的金融緩和」によってエネルギーが蓄積されている可能性には留意すべきだ。蓄積されたエネルギーが大きいほど、縛りが外れた際の反動も大きいからだ。説明するまでも無く、金利の急騰が与える年金資産へのダメージは小さくない。可能性は低くとも、発生した場合の影響が大きいリスクに備えるのがリスク管理の定石だ。しかし、いつ来るか分からない急激な金利上昇に備え、株式など高リスク資産への投資配分を過度に高めることも本末転倒だ。いつ来るか分からないからこそ、アロケーション変更の柔軟性確保が重要となるのではないだろうか。

このレポートの関連カテゴリ

03-3512-1851

経歴

- 【職歴】

1999年 日本生命保険相互会社入社

2006年 ニッセイ基礎研究所へ

2017年4月より現職

【加入団体等】

・日本証券アナリスト協会検定会員

(2017年08月03日「ニッセイ年金ストラテジー」)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月19日

年金将来見通しの経済前提は、内閣府3シナリオにゼロ成長を追加-2024年夏に公表される将来見通しへの影響 -

2024年04月19日

パワーカップル世帯の動向-2023年で40万世帯、10年で2倍へ増加、子育て世帯が6割 -

2024年04月19日

消費者物価(全国24年3月)-コアCPIは24年度半ばまで2%台後半の伸びが続く見通し -

2024年04月19日

ふるさと納税のデフォルト使途-ふるさと納税の使途は誰が選択しているのか? -

2024年04月18日

サイレントマジョリティ⇒MAGAで熱狂-米国大統領選挙でリベラルの逆サイレントマジョリティはあるか-

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【海外金利の上昇は国内金利に影響するのだろうか?】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

海外金利の上昇は国内金利に影響するのだろうか?のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!