- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- 貸出・マネタリー統計(17年6月)~行き場を無くしたマネーが普通預金に積み上がる

2017年07月11日

1.貸出動向: 銀行貸出の伸びは高水準だが、金利は超低水準

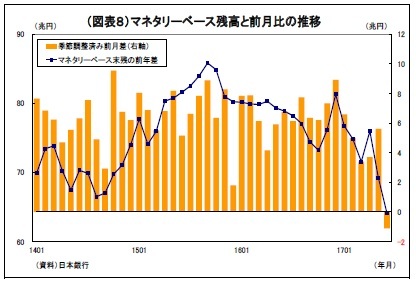

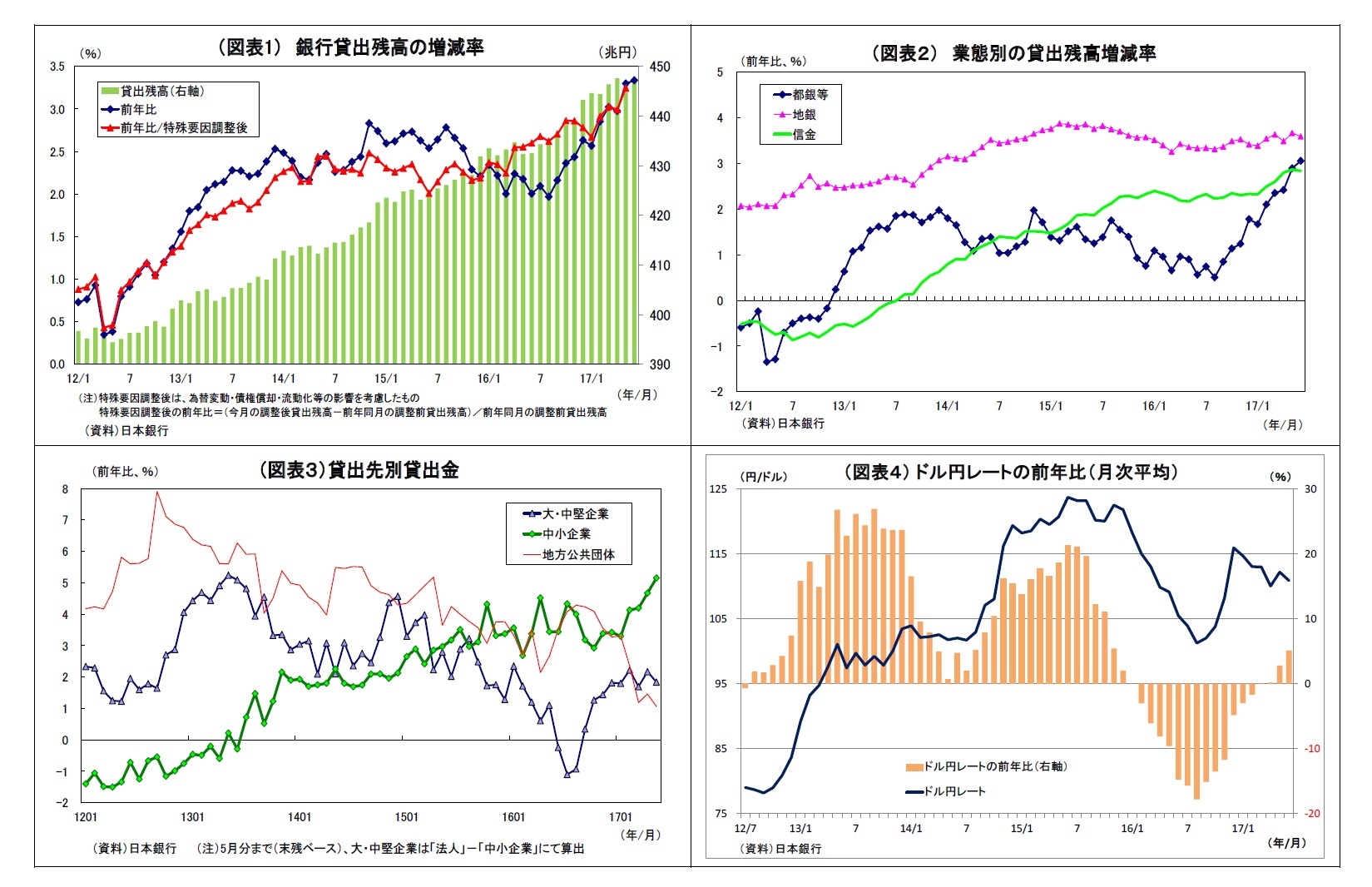

7月10日に発表された貸出・預金動向(速報)によると、6月の銀行貸出(平均残高)の前年比伸び率は3.34%と前月(同3.30%)からわずかに上昇した(図表1)。これはリーマン・ショック後に直接調達市場が機能不全に陥り、銀行貸出需要が高まっていた2009年4月以来の高い伸びということになる。業態別では、都銀等が前年比3.1%(前月は2.9%)と上昇した一方、地銀が前年比3.6%(前月は3.7%)とやや低下した(図表2)。

貸出の伸び率は昨年8月(2.0%)を底に順調に上昇基調を続けている。6月も引き続き、M&A向けや不動産向けが牽引役となったほか、以下の通り、円安による外貨建て貸出の円換算額増加が一定寄与したとみられる。企業規模別(5月まで)にみると、今年に入って以降、中小企業向け貸出の伸び率が大きく拡大している(図表3)。

貸出の伸び率は昨年8月(2.0%)を底に順調に上昇基調を続けている。6月も引き続き、M&A向けや不動産向けが牽引役となったほか、以下の通り、円安による外貨建て貸出の円換算額増加が一定寄与したとみられる。企業規模別(5月まで)にみると、今年に入って以降、中小企業向け貸出の伸び率が大きく拡大している(図表3)。

次に、為替変動等の影響を調整した「特殊要因調整後」の銀行貸出伸び率(図表1)1を見ると、直近判明分である5月の伸び率は前年比3.25%と4月(2.99%)から大きく上昇している。前述の見た目の銀行貸出の伸び率が昨年9月以降に大きく上昇してきた背景には、円高の一巡(図表4)に伴って外貨建て貸出の円換算額が回復したことがあるが、為替変動の影響を除いた実勢としても、持ち直し基調が続いている。

6月分に関しては未判明だが、ドル円レートの前年比が5月よりも円安方向に振れており(図表4、見た目の伸びの上昇要因)、見た目の伸びの為替によるかさ上げ幅はやや拡大したと考えられる。この影響を考慮した6月の特殊要因調整後の伸び率は5月からほぼ横ばいと推測される。

6月分に関しては未判明だが、ドル円レートの前年比が5月よりも円安方向に振れており(図表4、見た目の伸びの上昇要因)、見た目の伸びの為替によるかさ上げ幅はやや拡大したと考えられる。この影響を考慮した6月の特殊要因調整後の伸び率は5月からほぼ横ばいと推測される。

2.マネタリーベース: 拡大ペースが大きく鈍化

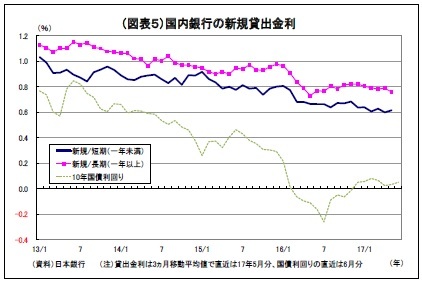

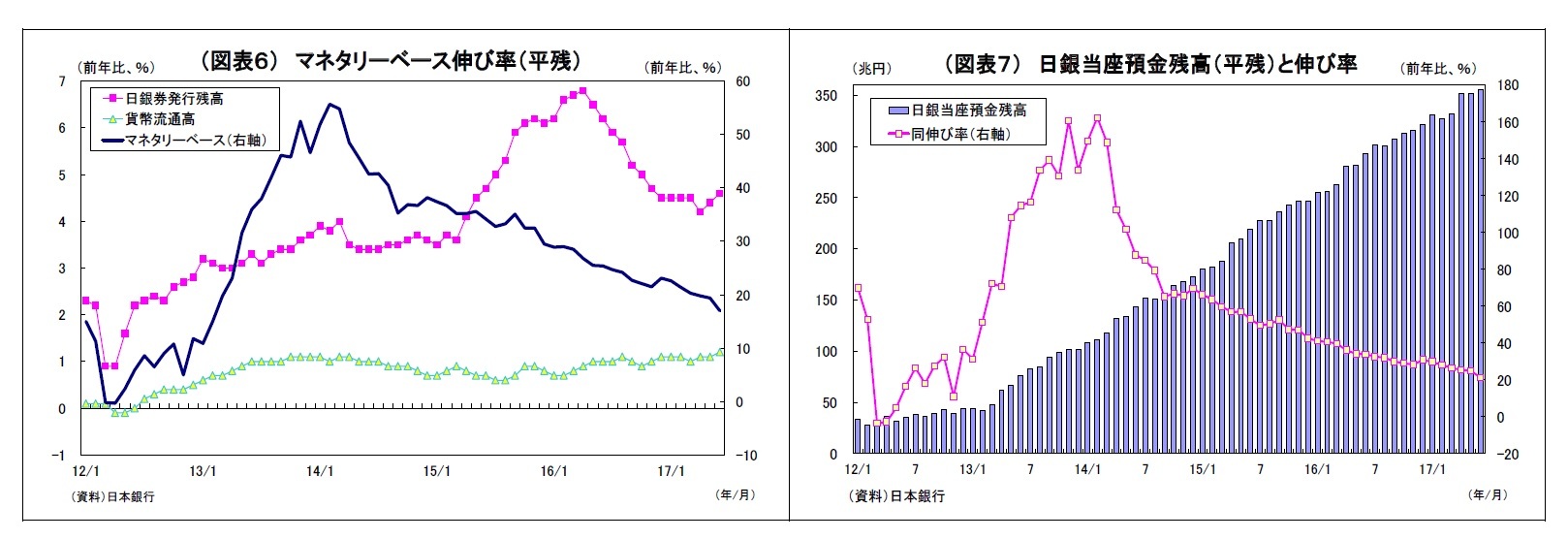

マネタリーベースの伸び率は長期にわたって緩やかな低下が継続している。分母にあたる前年の残高が増加していることが伸び率を押し下げている面もあるが、近頃はマネタリーベース自体の拡大ペース鈍化がますます目立ってきている。

6月末のマネタリーベース残高は前月比12.1兆円増の468.0兆円となったが、6月は季節柄、国債の償還が多いことから日銀当座預金が増加しやすいという事情があり、季節性を除外した季節調整済み系列で見ると前月比1.1兆円減となる(図表8)。前月比でのマイナスは2012年11月以来で、黒田総裁体制下では初のことである。

6月末のマネタリーベース残高は前月比12.1兆円増の468.0兆円となったが、6月は季節柄、国債の償還が多いことから日銀当座預金が増加しやすいという事情があり、季節性を除外した季節調整済み系列で見ると前月比1.1兆円減となる(図表8)。前月比でのマイナスは2012年11月以来で、黒田総裁体制下では初のことである。また、同じく季節性が含まれないマネタリーベース(末残)の前年比増加額を見ると、ピークである2015年9月には86兆円に達していたほか、昨年前半までは概ね80兆円で推移していたが、直近6月は64兆円まで縮小している。近頃、日銀の国債買入れペースが鈍化していることが、マネタリーベースの拡大ペース鈍化という形で現れている。

3.マネーストック: 行き場を無くしたマネーが普通預金に積み上がる

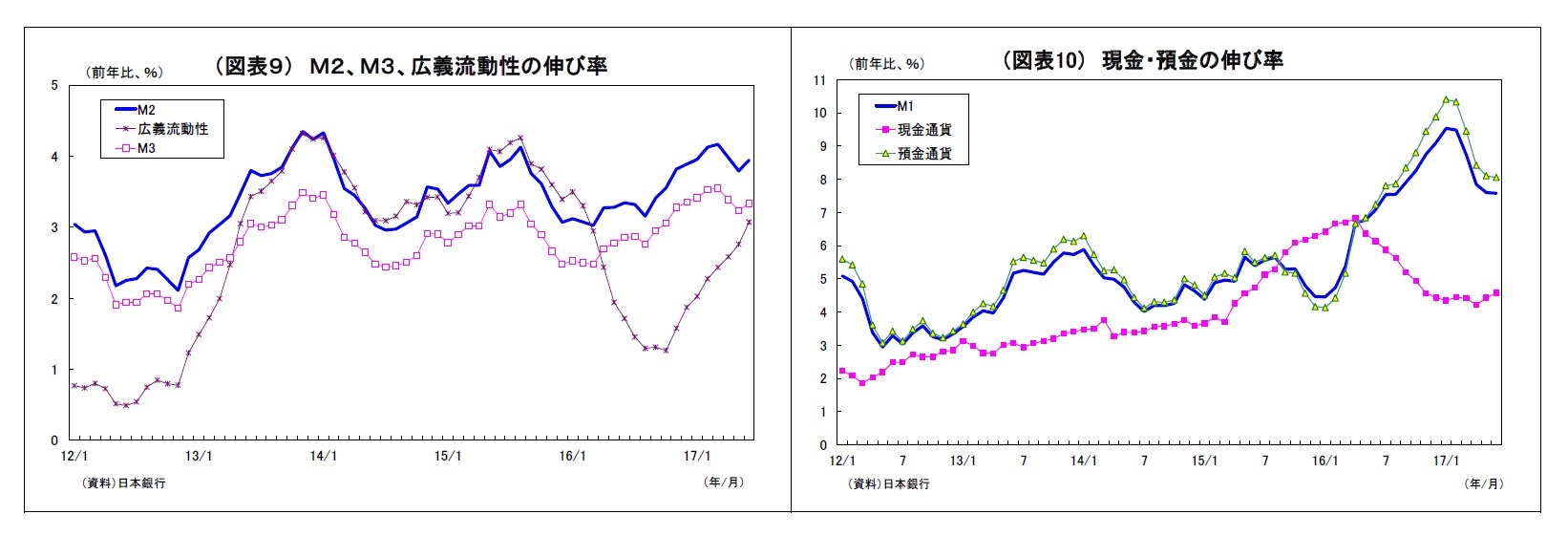

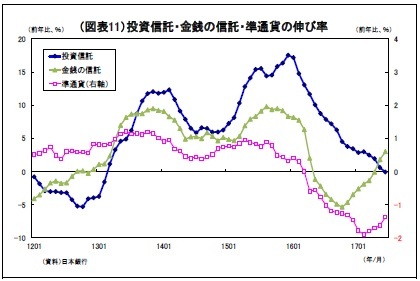

M3の内訳では、現金通貨の伸び率が前年比4.6%(前月改定値は4.4%)と高まったほか、CD(譲渡性預金、前月改定値▲1.7%→当月▲1.2%)と準通貨(定期預金など、前月改定値▲1.6%→当月▲1.4%)が依然として前年割れながらも、それぞれマイナス幅を縮小したことがM3の伸び率拡大に繋がった。なお、普通預金などの預金通貨の伸び率は前年比8.1%(前月改定値も8.1%)と前月から横ばいに。年初の10%台に比べれば縮小したものの、以前として非常に高い伸びが続いている。定期預金や国債などの金利がほぼゼロになって以降、行き場を無くしたマネーが流動性と安全性の高い普通預金に積み上がっている(図表10・11)。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

(2017年07月11日「経済・金融フラッシュ」)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月19日

しぶといドル高圧力、一体いつまで続くのか?~マーケット・カルテ5月号 -

2024年04月19日

年金将来見通しの経済前提は、内閣府3シナリオにゼロ成長を追加-2024年夏に公表される将来見通しへの影響 -

2024年04月19日

パワーカップル世帯の動向-2023年で40万世帯、10年で2倍へ増加、子育て世帯が6割 -

2024年04月19日

消費者物価(全国24年3月)-コアCPIは24年度半ばまで2%台後半の伸びが続く見通し -

2024年04月19日

ふるさと納税のデフォルト使途-ふるさと納税の使途は誰が選択しているのか?

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【貸出・マネタリー統計(17年6月)~行き場を無くしたマネーが普通預金に積み上がる】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

貸出・マネタリー統計(17年6月)~行き場を無くしたマネーが普通預金に積み上がるのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!