- シンクタンクならニッセイ基礎研究所 >

- >

- 運用リスク管理 >

- 猫も杓子も、門前に市をなすのは、投資の基本に反する

2017年05月08日

日本銀行が昨年9月に導入したイールドカーブコントロールは、引続き10年国債利回りを0%程度に維持するとしており、その後、米トランプ候補の大統領選勝利を受けて10年国債利回りはプラス圏に戻っているものの、概ね7~8年より短い残存の国債はマイナス利回りのままとなっている。したがって、国内債券の代表的な市場インデックスであるNOMURA-BPI総合の利回りは、現在でも0.1%台にある。時価ベースでは国債が8割以上を占め、残存7年未満でマイナス利回りになっている国債がそのおよそ半分ほどあるために、マイナス利回りの債券は依然として全体の時価の約4割を占めているのである。

国内債券で十分な利回りの獲得が期待できない中で、投資家の多くがトラッキングエラーを拡大して、年限を長期化したり一般債比率を引上げたりといった取組みでは、十分に満足できない状況になっている。特に、年限の長期化は金利上昇局面で評価損が生じるため、保有債券に時価評価を行う投資家は採用し難い手法である。一般債比率を引上げるにしても、国債対比のスプレッドがある程度乗っている投資対象は財投機関債や地方債ではなく社債になるが、日本の社債市場には量的な面だけでなく制度面でも様々な限界が存在していることから、投資を拡大することはためらわれるだろう。

同様にマイナス金利に苦しむ欧州の投資家による取組みを見ると、負債や制度の見直しを実行するとともに、資産運用においては、株式等の価格変動リスクの拡大には消極的で、むしろ基本的な債券から投資対象を幅広く拡大する動きが確認されている。主に広い意味での債券投資に含めることが可能なものであるが、ハイイールド債や、私募ローン、証券化商品、貿易ファイナンス、商業不動産ローン、不良債権等々が投資対象として検討されるようになっている。残念ながら、日本においてはこれらのマーケットがほとんど存在せず、日本の投資家が取組むためには、海外に存在するこれらの資産を投資対象とせざるを得ないため、為替リスクをヘッジする等適切に管理することが求められるようになる。

更には、投資対象を金利資産から拡大する動きも見られる。主に幾つかの考え方が議論されており、一つはアービトラージ型のヘッジファンド投資で、もう一つがマルチアセット投資、更には、インフラストラクチャー投資も注目されている。これらは必ずしも金利資産とは考えられないものである。日本においては、ヘッジファンド全般を債券代替と誤認した苦い歴史がある。マルチアセット投資については、組入対象や運用手法によって様々なリスクレベルの商品が存在するために、一つに括ることは難しいだろう。インフラストラクチャー投資についても、日本においては、そのインカム資産としての部分に注目の集まる傾向にあるが、投資のエグジットを考えるとキャピタル損益の大小についての理解と把握が必要であろう。

年金積立金管理運用独立行政法人(GPIF)やその他公的共済組合が、こぞってインフラストラクチャー投資に参入しているからと言って、企業年金の多くが追随する動きは見られないし、また、安易に追随するべきでもない。皆が購入対象として殺到し、割高な水準まで買い進むことほど愚かしいことはない。投資に際しては、所有期間における利息や配当といった毎年着実に得られる収益を享受すべきである。キャピタル損益には実現しない限り後に変動する可能性がある一方、インカム性の収益には利回り底支えの効果があることを軽視すべきではない。

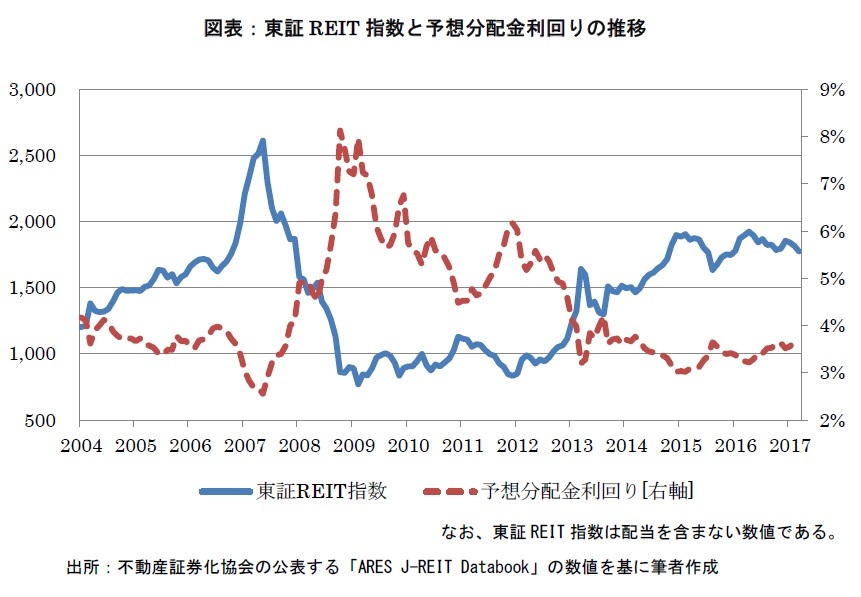

まるで門前に市をなすかのように、猫も杓子も多くの投資家が利回り獲得のために殺到し資産価格全般が割高となった資産クラスの例が、J-REITである。J-REITはビルやホテル、物流施設等に投資する不動産投資法人であり、本来的にJ-REITへの投資は株式と同様のエクイティ投資の性質も持つ。ところが、特に初期のJ-REITにおいては、分配金利回りの高さから、地域金融機関等が利回り獲得目的で買い進んだのである。その後、世界金融危機等を経て大きな価格の上下動を経験したが、足元では再び、価格が高騰し分配金利回りは低位に沈んでいる。賃料収入等インフローの安定性を期待できるために、J-REITをインカム収益狙いの投資対象として考えることは完全な誤りでないが、保有資産の時価変動を無視してはならない。

国内債券で十分な利回りの獲得が期待できない中で、投資家の多くがトラッキングエラーを拡大して、年限を長期化したり一般債比率を引上げたりといった取組みでは、十分に満足できない状況になっている。特に、年限の長期化は金利上昇局面で評価損が生じるため、保有債券に時価評価を行う投資家は採用し難い手法である。一般債比率を引上げるにしても、国債対比のスプレッドがある程度乗っている投資対象は財投機関債や地方債ではなく社債になるが、日本の社債市場には量的な面だけでなく制度面でも様々な限界が存在していることから、投資を拡大することはためらわれるだろう。

同様にマイナス金利に苦しむ欧州の投資家による取組みを見ると、負債や制度の見直しを実行するとともに、資産運用においては、株式等の価格変動リスクの拡大には消極的で、むしろ基本的な債券から投資対象を幅広く拡大する動きが確認されている。主に広い意味での債券投資に含めることが可能なものであるが、ハイイールド債や、私募ローン、証券化商品、貿易ファイナンス、商業不動産ローン、不良債権等々が投資対象として検討されるようになっている。残念ながら、日本においてはこれらのマーケットがほとんど存在せず、日本の投資家が取組むためには、海外に存在するこれらの資産を投資対象とせざるを得ないため、為替リスクをヘッジする等適切に管理することが求められるようになる。

更には、投資対象を金利資産から拡大する動きも見られる。主に幾つかの考え方が議論されており、一つはアービトラージ型のヘッジファンド投資で、もう一つがマルチアセット投資、更には、インフラストラクチャー投資も注目されている。これらは必ずしも金利資産とは考えられないものである。日本においては、ヘッジファンド全般を債券代替と誤認した苦い歴史がある。マルチアセット投資については、組入対象や運用手法によって様々なリスクレベルの商品が存在するために、一つに括ることは難しいだろう。インフラストラクチャー投資についても、日本においては、そのインカム資産としての部分に注目の集まる傾向にあるが、投資のエグジットを考えるとキャピタル損益の大小についての理解と把握が必要であろう。

年金積立金管理運用独立行政法人(GPIF)やその他公的共済組合が、こぞってインフラストラクチャー投資に参入しているからと言って、企業年金の多くが追随する動きは見られないし、また、安易に追随するべきでもない。皆が購入対象として殺到し、割高な水準まで買い進むことほど愚かしいことはない。投資に際しては、所有期間における利息や配当といった毎年着実に得られる収益を享受すべきである。キャピタル損益には実現しない限り後に変動する可能性がある一方、インカム性の収益には利回り底支えの効果があることを軽視すべきではない。

まるで門前に市をなすかのように、猫も杓子も多くの投資家が利回り獲得のために殺到し資産価格全般が割高となった資産クラスの例が、J-REITである。J-REITはビルやホテル、物流施設等に投資する不動産投資法人であり、本来的にJ-REITへの投資は株式と同様のエクイティ投資の性質も持つ。ところが、特に初期のJ-REITにおいては、分配金利回りの高さから、地域金融機関等が利回り獲得目的で買い進んだのである。その後、世界金融危機等を経て大きな価格の上下動を経験したが、足元では再び、価格が高騰し分配金利回りは低位に沈んでいる。賃料収入等インフローの安定性を期待できるために、J-REITをインカム収益狙いの投資対象として考えることは完全な誤りでないが、保有資産の時価変動を無視してはならない。

インフラストラクチャー投資にしても、J-REIT投資にしても、多くの投資家がこぞって買うような状況では、その中で収益の期待できる案件を精査して投資するしかないし、評価能力を有するマネジャーの運営するファンドに委託するしかない。投資の基本は、あくまでも“安く買って高く売る”ことにある。皆が投資するから、自分もというのは投資の原則にそぐわない。古くから伝えられる相場の格言に“人の行く裏に道あり花の山”というものがある。改めて、その意味するところを噛みしめておきたい。

このレポートの関連カテゴリ

03-3512-1845

経歴

- 【職歴】

・1986年 日本生命保険相互会社入社

・1991年 ペンシルバニア大学ウォートンスクールMBA

・2004年 ニッセイアセットマネジメント株式会社に出向

・2008年 ニッセイ基礎研究所へ

・2021年より現職

【加入団体等】

・日本証券アナリスト協会検定会員

・日本ファイナンス学会

・証券経済学会

・日本金融学会

・日本経営財務研究学会

(2017年05月08日「ニッセイ年金ストラテジー」)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月18日

サイレントマジョリティ⇒MAGAで熱狂-米国大統領選挙でリベラルの逆サイレントマジョリティはあるか- -

2024年04月18日

「新築マンション価格指数」でみる東京23区のマンション市場動向【2023年】(1)~東京23区の新築マンション価格は前年比9%上昇。資産性を重視する傾向が強まり、都心は+13%上昇、タワーマンションは+12%上昇 -

2024年04月17日

IMF世界経済見通し-24年の見通しをやや上方修正 -

2024年04月17日

不透明感が高まる米国産LNG(液化天然ガス)輸入 -

2024年04月17日

英国雇用関連統計(24年3月)-失業率は増加し、雇用者数も減少

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【猫も杓子も、門前に市をなすのは、投資の基本に反する】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

猫も杓子も、門前に市をなすのは、投資の基本に反するのレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!