- シンクタンクならニッセイ基礎研究所 >

- 保険 >

- 欧米保険事情 >

- EUソルベンシーIIの動向-EIOPAがUFR(終局フォワードレート)算出のための新たな方法論を公表(1)-

EUソルベンシーIIの動向-EIOPAがUFR(終局フォワードレート)算出のための新たな方法論を公表(1)-

中村 亮一

このレポートの関連カテゴリ

1―はじめに

こうしたUFRを巡る議論の状況については、これまで、保険年金フォーカス「EUソルベンシーIIの動向-EIOPAがUFR(終局フォワードレート)の見直しに関するコンサルテーション・ペーパーを公表-」(2016.4.25)、基礎研レポート「EUソルベンシーIIの動向-UFR(終局フォワードレート)水準の見直しを巡る動きと今後の展望-」(2016.8.22)、基礎研レポート「ソルベンシーIIの今後の検討課題について(1)-技術的準備金及びリスクの評価に関する項目-」(2016.12.6)等で報告してきた。

今回、こうした意見を踏まえて、EIOPAが2017年4月5日に、新たな「UFRを算出するための方法論」を公表1した。今回は、この新たな方法論の概要、関係団体の反応、今後の動き等について、2回のレポートに分けて報告する。

1 EIOPAのプレス・リリース資料は、以下の通り

https://eiopa.europa.eu/Publications/Press%20Releases/2017-04-05%20UFR%20Press%20Release.pdf

2―UFR(終局フォワードレート)とは

1|UFRとは

一般的に、市場で得られる一定の流動性がある信頼度の高い債券の金利は、20年、30年といった期間までに限定される。これに対して、生命保険会社は終身保険等の超長期の保険商品を販売している。このため、将来的にこれらの契約から収入される保険料や支払われる保険金等のキャッシュフローを、現時点まで割り引いて、現在価値を求めることによって、適正な責任準備金評価を行うためには、50年や60年といった超長期の金利水準の設定も重要になってくる。こうした超長期の金利水準の設定のような、既知のデータに基づいて、そのデータの範囲の外側で予想される数値を求める手法を、一般的に「補外法(Extrapolation method)」と呼んでいる。UFRを使用する手法は、そのうちの代表的な手法の1つである。

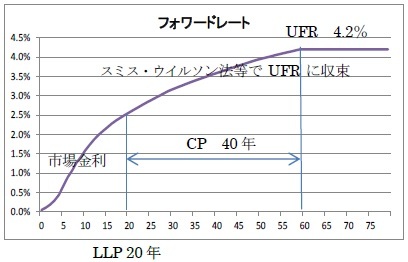

具体的には、(スポットレートではなく)フォワードレートが終局的に(外部から定められた)一定の水準に向けて収束するとの前提にたって、超長期の金利水準を決定する手法であり、この時に設定される終局のフォワードレート水準が「UFR(終局フォワードレート:Ultimate Forward Rate)」となる。

UFRを使用して超長期の金利を設定する場合には、以下の要素を前提として決定する必要がある。

(1) UFR(終局フォワードレート:Ultimate Forward Rate) 最終のフォワードレートの収束水準

(2) LLP(最終流動性点:Last Liquid Point) 市場金利を(そのまま)採用する最終点

(3) CP(収束期間:Convergence Period) LLPからUFRへの収束期間

(4) LLPにおける市場金利からCP終了時におけるUFRへの収束方法

これには直線補間の他に、金利の性質をより適切に反映する形で設定する各種の手法がある。

なお、これらの各種要素を決定する際の考え方の概要は、以下の通りである。

(a) UFRの水準については、マクロ経済的な長期均衡金利等に基づいて設定される。

(b) LLPについては、市場の流動性等を考慮して決定される。

(c) CPや(4)の収束方法については、UFRへの収束速度や形状の滑らかさ等を考慮して決定される。

3―今回の新たなUFR算出のための方法論の概要

1|ポイント

今回のEIOPAの方法論によるUFR水準の決定に関するポイントは、以下の通りである。

・新たな方法論は、2018年1月から適用される。

・方法論に従うと、ユーロに適用されるUFRの計算値は3.65%となる。

・ただし、UFRの年間変動幅は15bpsを超えない。

・従って、ユーロに適用されるUFRは、2018年に現在の4.2%から4.05%に引き下げられる。

UFRを算出するための明確に特定された方法論は法的要件であり、方法論の原則は、ソルベンシーIIの法律で定義されている。

EIOPAによれば、「この方法論は、ソルベンシーIIの立法の枠組みに定められた原則、特に時間の経過とともに安定し、長期的な期待の変化の結果としてのみ変更される、に従っている。EIOPAの方法論は、時間の経過とともに一貫して、透明で保守的で信頼性があり客観的な方法で、UFRを算出する。さらに、UFRは、長期実質金利および予想インフレ期待を考慮している。」ということになっている。

今回の公表に伴い、EIOPAのGabriel Bernardino会長は、「この方法論は、安定したUFRと、金利とインフレに関する長期的な期待の変化の場合に調整する必要性、との間の適切なバランスをとっている。この手法は、UFRが徐々にかつ予測可能な形で動いて、保険者が金利環境の変化に適応し、保険契約者の保護を確実にすることを可能にする。」と述べている。

なお、EIOPAは、「この方法論は、ステークホルダーとのワークショップ、パブリックコンサルテーション、詳細な影響分析などの広範な作業の結果である。」と述べている。

UFRの水準は通貨毎に決定され、年間変更制限前のUFRは、(1)期待実質金利と、(2)期待インフレ率、の合計となる。この考え方は現行及び2016年4月の提案と同じである。期待実質金利は、各通貨について同一で、期待インフレ率は通貨別となる。

(1)期待実質金利

期待実質金利は、1961年からUFRの再計算前の年間実質金利の単純算術平均となる。1961年以降の毎年、年間実質金利は、ベルギー、ドイツ、フランス、イタリア、オランダ、英国、米国の年間実質金利の単純算術平均として、以下の算式で算出される。

実質金利=(短期名目金利―インフレ率)/(1+インフレ率)

ここで、短期名目金利は、欧州委員会(AMECOデータベース3)の年次マクロ経済データベースから取得され、インフレ率は、OECDの主要経済指標データベースから取得されている。

期待実質金利は5bps単位に丸め処理されるが、(1)丸められていない金利が前年の丸められた金利よりも低い場合は、金利は上方に丸められ、(2)丸められていない金利が前年の丸められた金利よりも高い場合は、金利は下方に丸められる。

(2)期待インフレ率

1) 中央銀行がインフレ目標を発表した通貨

期待インフレ率は、各国の中央銀行の定めるインフレ目標に基づいて、以下のルールで決定される。

・インフレ目標が1%以下である場合 1%

・インフレ目標が1%より高く3%より低い場合 2%

・インフレ目標が3%以上4%未満である場合 3%

・インフレ目標が4%以上の場合 4%

・中央銀行が特定のインフレ率を目標にしておらず、特定のコリドーにインフレーションを維持しようとしている場合、そのコリドーの中間点が4つのインフレ率バケットへの分類に関係する。

2) 中央銀行がインフレ目標を発表していない通貨

期待インフレ率はデフォルトで2%

しかし、過去のインフレ経験とインフレ予測が、インフレ率が長期的には2%より少なくとも1%ポイント高いか低くなることを明らかに示している場合、期待インフレ率は それらの指標に一致するように選ばれる。

過去のインフレ率は、10年間のインフレ率の平均と比較して評価される。インフレ率予測は、自己回帰移動平均モデルに基づいて導き出される。

3 AMECOは、欧州委員会の経済金融総局(Directorate General for Economic and Financial Affairs)の年次マクロ経済データベースである。

このレポートの関連カテゴリ

中村 亮一

研究・専門分野

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月18日

サイレントマジョリティ⇒MAGAで熱狂-米国大統領選挙でリベラルの逆サイレントマジョリティはあるか- -

2024年04月18日

「新築マンション価格指数」でみる東京23区のマンション市場動向【2023年】(1)~東京23区の新築マンション価格は前年比9%上昇。資産性を重視する傾向が強まり、都心は+13%上昇、タワーマンションは+12%上昇 -

2024年04月17日

IMF世界経済見通し-24年の見通しをやや上方修正 -

2024年04月17日

不透明感が高まる米国産LNG(液化天然ガス)輸入 -

2024年04月17日

英国雇用関連統計(24年3月)-失業率は増加し、雇用者数も減少

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【EUソルベンシーIIの動向-EIOPAがUFR(終局フォワードレート)算出のための新たな方法論を公表(1)-】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

EUソルベンシーIIの動向-EIOPAがUFR(終局フォワードレート)算出のための新たな方法論を公表(1)-のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!