- シンクタンクならニッセイ基礎研究所 >

- 経済 >

- アジア経済 >

- 【アジア・新興国】タイの生命保険市場(2015年版)

2016年11月15日

3|販売チャネル別の販売動向

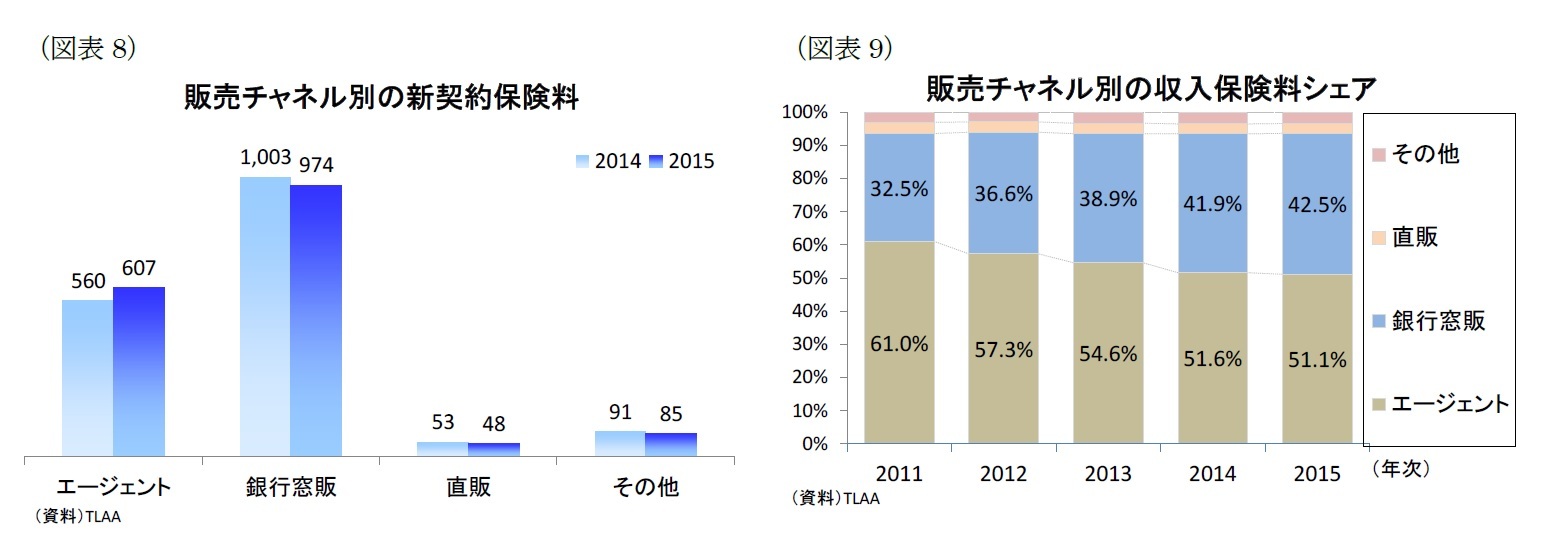

販売チャネル別に新契約保険料を見ると、銀行窓販が前年比2.9%減の974億バーツ、直販が同7.8%の48億バーツと落ち込んだ一方、エージェントが同8.3%増の607億バーツと増加した(図表8)。2015年は低金利環境が続いたことから、貯蓄性商品が強い銀行窓販が負の影響を受けた格好だ。しかし、これまで好調だった銀行窓販の販売が落ちたといっても、銀行窓販が解禁された2002年以降、銀行窓販の新契約保険料がエージェントを上回る構造に変わりはない。銀行窓販は、銀行が有する堅固な顧客ネットワークの活用や貯蓄機能を有する保険商品の人気が高いことを主因に好調が続いている。

収入保険料を見ると、最大のエージェントは前年比5.7%増の2,748億バーツ、銀行窓販は同8.4%増の2,286億バーツ、直販は同2.8%増の157億バーツとなった。結果、収入保険料シェアはエージェントが51.1%と、引き続き最大の販売チャネルとなったが、前年から0.5%ポイント縮小した。一方、銀行窓販は42.5%と、前年から0.6%ポイント拡大した(図表9)。収入保険料のシェアは、徐々に新契約保険料のシェア(2015年はエージェントが35.0%、銀行窓販が57.0%)に収束してきている。

販売チャネル別に新契約保険料を見ると、銀行窓販が前年比2.9%減の974億バーツ、直販が同7.8%の48億バーツと落ち込んだ一方、エージェントが同8.3%増の607億バーツと増加した(図表8)。2015年は低金利環境が続いたことから、貯蓄性商品が強い銀行窓販が負の影響を受けた格好だ。しかし、これまで好調だった銀行窓販の販売が落ちたといっても、銀行窓販が解禁された2002年以降、銀行窓販の新契約保険料がエージェントを上回る構造に変わりはない。銀行窓販は、銀行が有する堅固な顧客ネットワークの活用や貯蓄機能を有する保険商品の人気が高いことを主因に好調が続いている。

収入保険料を見ると、最大のエージェントは前年比5.7%増の2,748億バーツ、銀行窓販は同8.4%増の2,286億バーツ、直販は同2.8%増の157億バーツとなった。結果、収入保険料シェアはエージェントが51.1%と、引き続き最大の販売チャネルとなったが、前年から0.5%ポイント縮小した。一方、銀行窓販は42.5%と、前年から0.6%ポイント拡大した(図表9)。収入保険料のシェアは、徐々に新契約保険料のシェア(2015年はエージェントが35.0%、銀行窓販が57.0%)に収束してきている。

4|会社別の販売動向

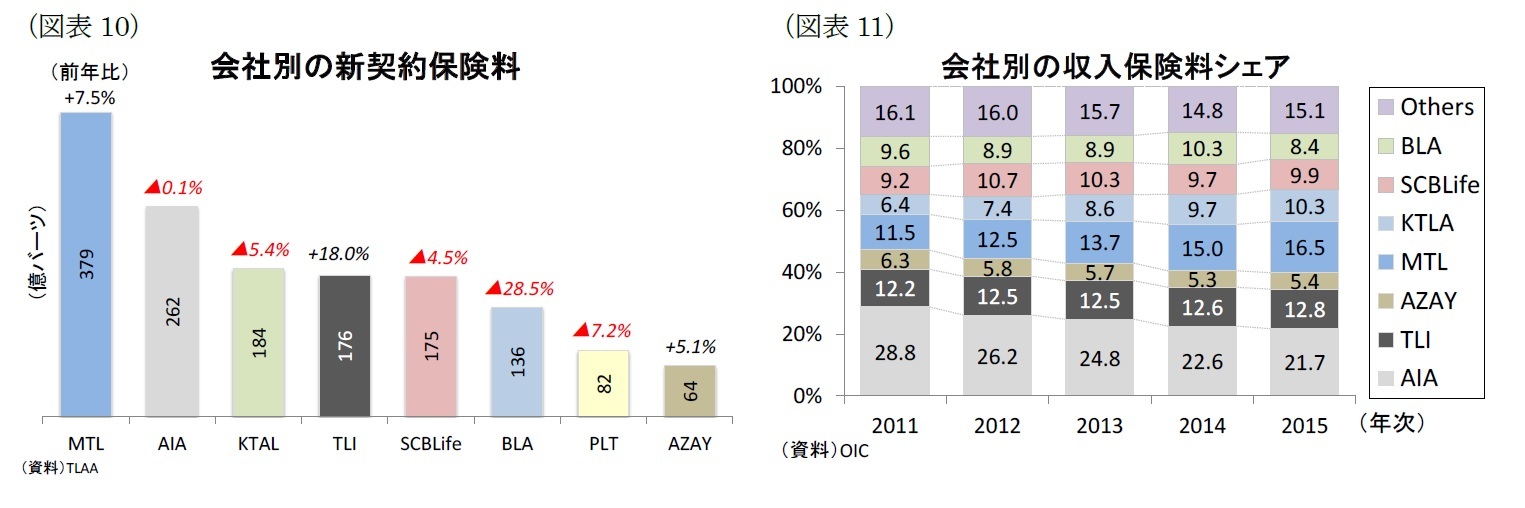

会社別に新契約保険料(上位8社)を見ると、Muang Thai Lifeが379億バーツ(前年比7.5%増)とトップに立ったほか、Thai Lifeが176億バーツ(同18.0%増)、Allianz Ayudhyaが64億バーツ(同5.1%増)とそれぞれ増加した。総じて各社銀行窓販が伸び悩むなか、これら3社は銀行窓販が堅調に拡大して新契約保険料が増加した。一方、その他の5社は銀行窓販が振るわず、新契約保険料が減少した(図表10)。

収入保険料シェア(上位7社)を見ると、2015年は最大手のAIAが全体の21.7%を占めたものの、前年から0.9%ポイント縮小した(図表11)。またBangkok Lifeも8.4%と、前年から1.9%縮小した。一方、Muang Thai Lifeが16.5%(対前年1.5%ポイント増)、Thai Lifeが12.8%(対前年0.2%ポイント増)、Krungthai AXA Lifeが10.3%(対前年0.5%ポイント増)、SCB Lifeが9.9%(対前年0.2%ポイント増)と、それぞれシェアが拡大した。なお、Allianz Ayudhyaのシェアは横ばいだった。

タイ生保市場のプレイヤーを大きく2つに分けるとすれば、AIA、Thai Life、Allianz Ayudhyaといったエージェント主体のグループと、Muang Thai Life(カシコーン銀行傘下)、Bangkok Life(バンコク銀行傘下)、Krungthai AXA Life(クルンタイ銀行傘下)、SCB Life(サイアム商業銀行傘下)といった銀行窓販主体のグループに分かれる。後者の銀行窓販主体のグループは、支店が1000店以上もある四大銀行傘下であり、銀行との協力関係を追い風に2000年代に入って以降、シェアを急速に拡大してきた。上述のとおり、2015年も銀行窓販の新契約保険料がエージェントを上回ったことから、銀行窓販主体の四社のシェアは45.1%と、前年から0.3%ポイント拡大した。一方、エージェント主体の三社のシェアは39.9%と、前年から0.6%ポイント縮小した。

会社別に新契約保険料(上位8社)を見ると、Muang Thai Lifeが379億バーツ(前年比7.5%増)とトップに立ったほか、Thai Lifeが176億バーツ(同18.0%増)、Allianz Ayudhyaが64億バーツ(同5.1%増)とそれぞれ増加した。総じて各社銀行窓販が伸び悩むなか、これら3社は銀行窓販が堅調に拡大して新契約保険料が増加した。一方、その他の5社は銀行窓販が振るわず、新契約保険料が減少した(図表10)。

収入保険料シェア(上位7社)を見ると、2015年は最大手のAIAが全体の21.7%を占めたものの、前年から0.9%ポイント縮小した(図表11)。またBangkok Lifeも8.4%と、前年から1.9%縮小した。一方、Muang Thai Lifeが16.5%(対前年1.5%ポイント増)、Thai Lifeが12.8%(対前年0.2%ポイント増)、Krungthai AXA Lifeが10.3%(対前年0.5%ポイント増)、SCB Lifeが9.9%(対前年0.2%ポイント増)と、それぞれシェアが拡大した。なお、Allianz Ayudhyaのシェアは横ばいだった。

タイ生保市場のプレイヤーを大きく2つに分けるとすれば、AIA、Thai Life、Allianz Ayudhyaといったエージェント主体のグループと、Muang Thai Life(カシコーン銀行傘下)、Bangkok Life(バンコク銀行傘下)、Krungthai AXA Life(クルンタイ銀行傘下)、SCB Life(サイアム商業銀行傘下)といった銀行窓販主体のグループに分かれる。後者の銀行窓販主体のグループは、支店が1000店以上もある四大銀行傘下であり、銀行との協力関係を追い風に2000年代に入って以降、シェアを急速に拡大してきた。上述のとおり、2015年も銀行窓販の新契約保険料がエージェントを上回ったことから、銀行窓販主体の四社のシェアは45.1%と、前年から0.3%ポイント拡大した。一方、エージェント主体の三社のシェアは39.9%と、前年から0.6%ポイント縮小した。

5|資産運用状況

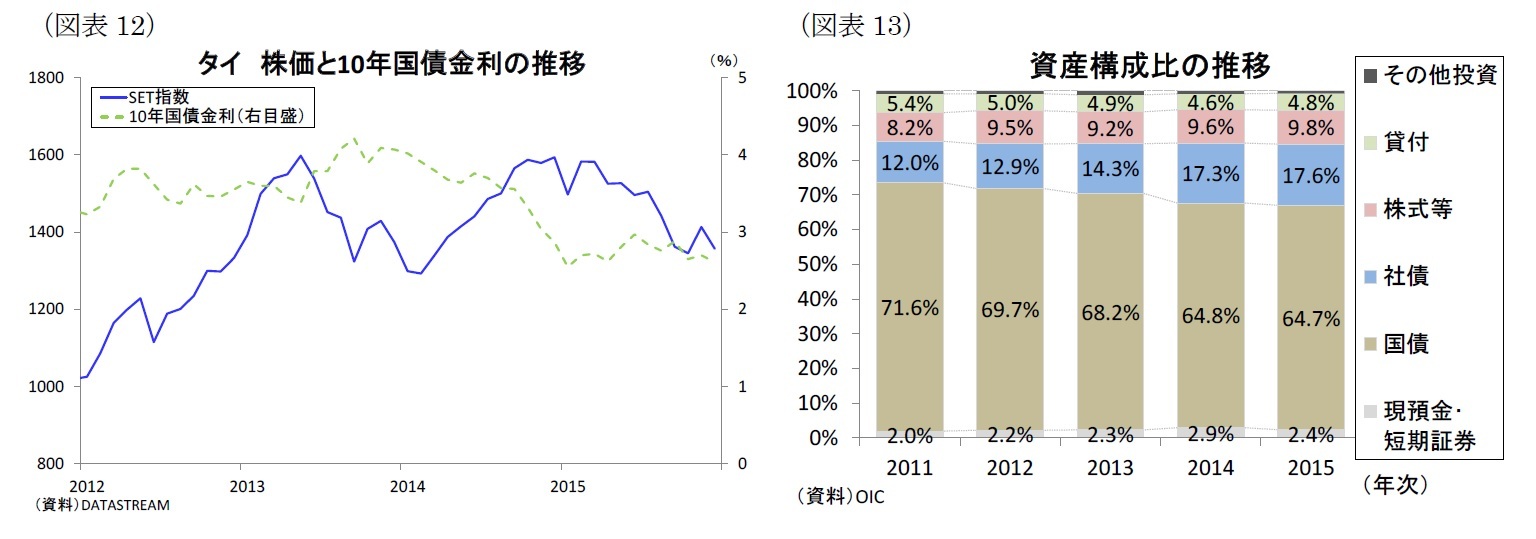

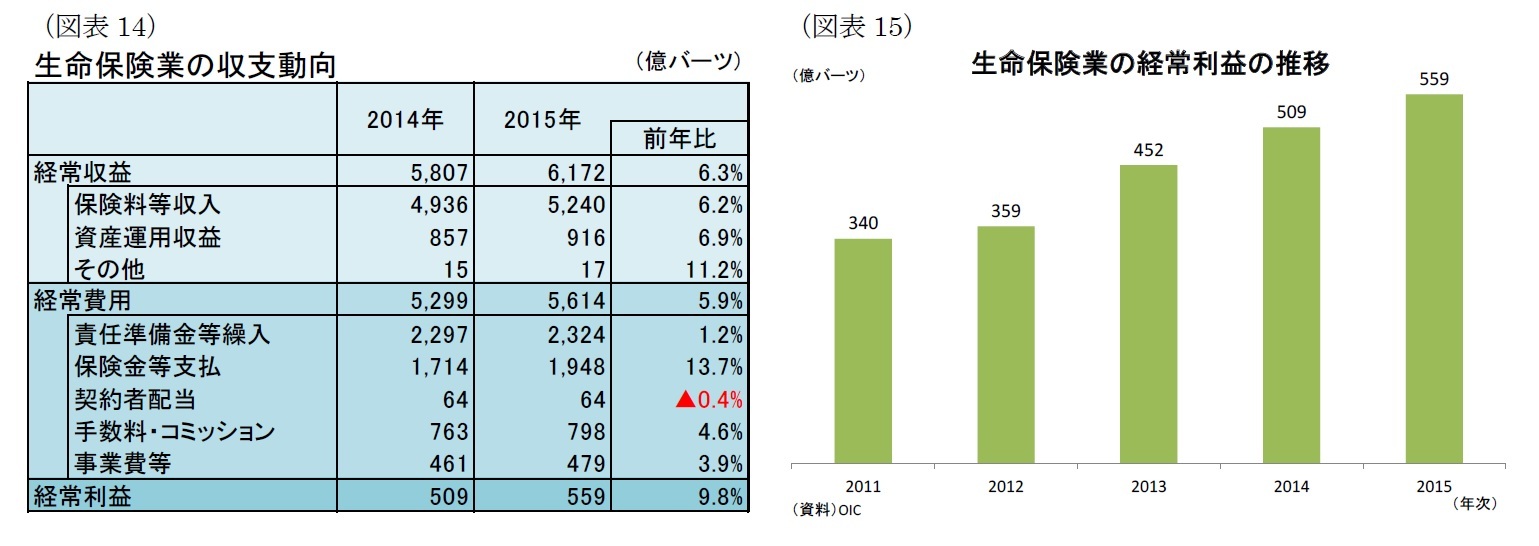

まず2015年の投資環境を振り返ると、株式市場はタイ経済の伸び悩みや中国経済の減速、米国の金融引き締めなどネガティブな材料が重なって下落した。また国債市場についてはタイ中央銀行の3月・4月の利下げや株式市場からの資金流入などにより、タイ10年国債金利は2%台後半の低水準で推移した(図表12)。

タイの生命保険会社の運用資産構成割合を見ると国債が64.8%、社債が17.3%、株式等が9.6%、貸付が4.6%と、国債中心の安定運用を行っている(図表13)。従って、上述のとおり厳しい投資環境が続く中ではあるが、2015年の保険会社の運用費用を差引いたネット運用収益は916億バーツと、国債や社債の安定した利息収入を受けて前年の849億バーツから66億バーツ増加した。

こうした資産運用収益に保険料収入が加わった結果、生命保険会社の運用資産残高は前年比12.1%増の2兆4,410億バーツ(約7.1兆円)と増加した。

まず2015年の投資環境を振り返ると、株式市場はタイ経済の伸び悩みや中国経済の減速、米国の金融引き締めなどネガティブな材料が重なって下落した。また国債市場についてはタイ中央銀行の3月・4月の利下げや株式市場からの資金流入などにより、タイ10年国債金利は2%台後半の低水準で推移した(図表12)。

タイの生命保険会社の運用資産構成割合を見ると国債が64.8%、社債が17.3%、株式等が9.6%、貸付が4.6%と、国債中心の安定運用を行っている(図表13)。従って、上述のとおり厳しい投資環境が続く中ではあるが、2015年の保険会社の運用費用を差引いたネット運用収益は916億バーツと、国債や社債の安定した利息収入を受けて前年の849億バーツから66億バーツ増加した。

こうした資産運用収益に保険料収入が加わった結果、生命保険会社の運用資産残高は前年比12.1%増の2兆4,410億バーツ(約7.1兆円)と増加した。

3―おわりに

上述のとおり、タイ生保市場は拡大傾向が続いているものの、2015年は景気伸び悩みや低金利環境などを背景に市場の拡大ペースが鈍化した。タイ保険委員会事務局(OIC)によると、2016年上半期(1~6月)についても2015年と同様に新契約保険料が伸びず、生命保険会社の収入保険料は前年同期比6.7%増の2,780億バーツに止まっている。

先行きについてはどうだろうか。ミュンヘン再保険の『Insurance Market Outlook』(2016年5月)によると、タイの2016年~2025年までの生命保険料の年平均成長率は前年比4.6%増(全40カ国中第11位)と予測されている。つまり、タイの生保市場は直近10年間の年平均成長率の12.4%増から減速し、緩やかな拡大基調となるが、同期間の世界の生命保険料の年平均成長率(同3%増)と比べて高い成長率が続くと見込まれている。

また足元ではサイアム商業銀行が傘下のSCB Lifeの事業拡大に向けて外国企業と提携する動きを示し、AIAやPrudentialなど複数の外国企業が名乗りを挙げているとの報道もあるとおり、タイの生命保険市場は中長期的な拡大が見込まれる市場であることには変わりないと言えよう。

先行きについてはどうだろうか。ミュンヘン再保険の『Insurance Market Outlook』(2016年5月)によると、タイの2016年~2025年までの生命保険料の年平均成長率は前年比4.6%増(全40カ国中第11位)と予測されている。つまり、タイの生保市場は直近10年間の年平均成長率の12.4%増から減速し、緩やかな拡大基調となるが、同期間の世界の生命保険料の年平均成長率(同3%増)と比べて高い成長率が続くと見込まれている。

また足元ではサイアム商業銀行が傘下のSCB Lifeの事業拡大に向けて外国企業と提携する動きを示し、AIAやPrudentialなど複数の外国企業が名乗りを挙げているとの報道もあるとおり、タイの生命保険市場は中長期的な拡大が見込まれる市場であることには変わりないと言えよう。

このレポートの関連カテゴリ

03-3512-1780

経歴

- 【職歴】

2008年 日本生命保険相互会社入社

2012年 ニッセイ基礎研究所へ

2014年 アジア新興国の経済調査を担当

2018年8月より現職

(2016年11月15日「保険・年金フォーカス」)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月19日

しぶといドル高圧力、一体いつまで続くのか?~マーケット・カルテ5月号 -

2024年04月19日

年金将来見通しの経済前提は、内閣府3シナリオにゼロ成長を追加-2024年夏に公表される将来見通しへの影響 -

2024年04月19日

パワーカップル世帯の動向-2023年で40万世帯、10年で2倍へ増加、子育て世帯が6割 -

2024年04月19日

消費者物価(全国24年3月)-コアCPIは24年度半ばまで2%台後半の伸びが続く見通し -

2024年04月19日

ふるさと納税のデフォルト使途-ふるさと納税の使途は誰が選択しているのか?

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【【アジア・新興国】タイの生命保険市場(2015年版)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

【アジア・新興国】タイの生命保険市場(2015年版)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!