- シンクタンクならニッセイ基礎研究所 >

- 不動産 >

- 不動産市場・不動産市況 >

- 不動産価格サイクルの先行的指標(2016年)~大半の指標がピークアウトを示唆~

不動産価格サイクルの先行的指標(2016年)~大半の指標がピークアウトを示唆~

増宮 守

このレポートの関連カテゴリ

1.はじめに

このように金融市場と不動産投資市場で隔たりが感じられる中、本稿では、不動産価格サイクルの現状を先行的な指標を用いて確認し、今後の不動産価格見通しの参考としたい。

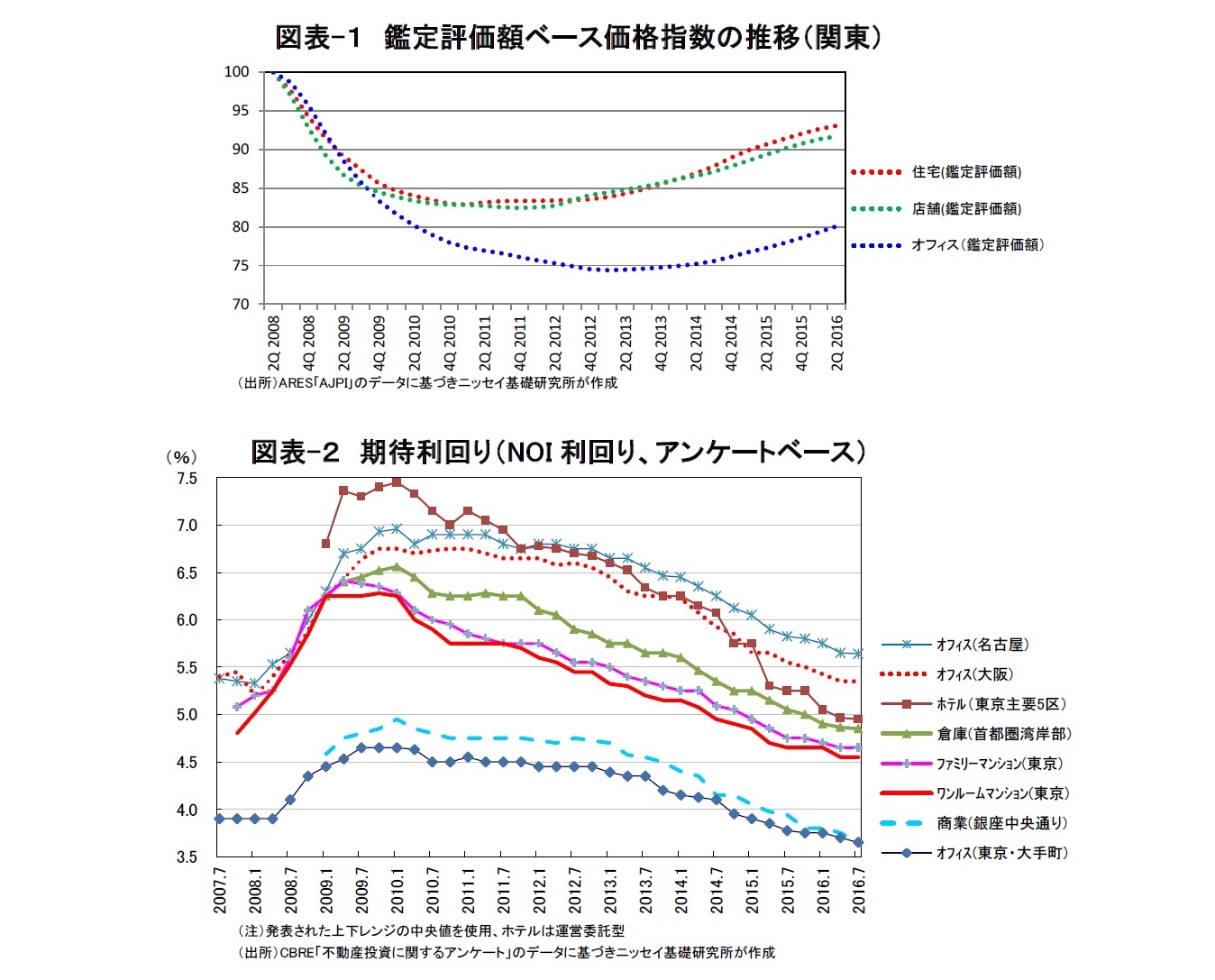

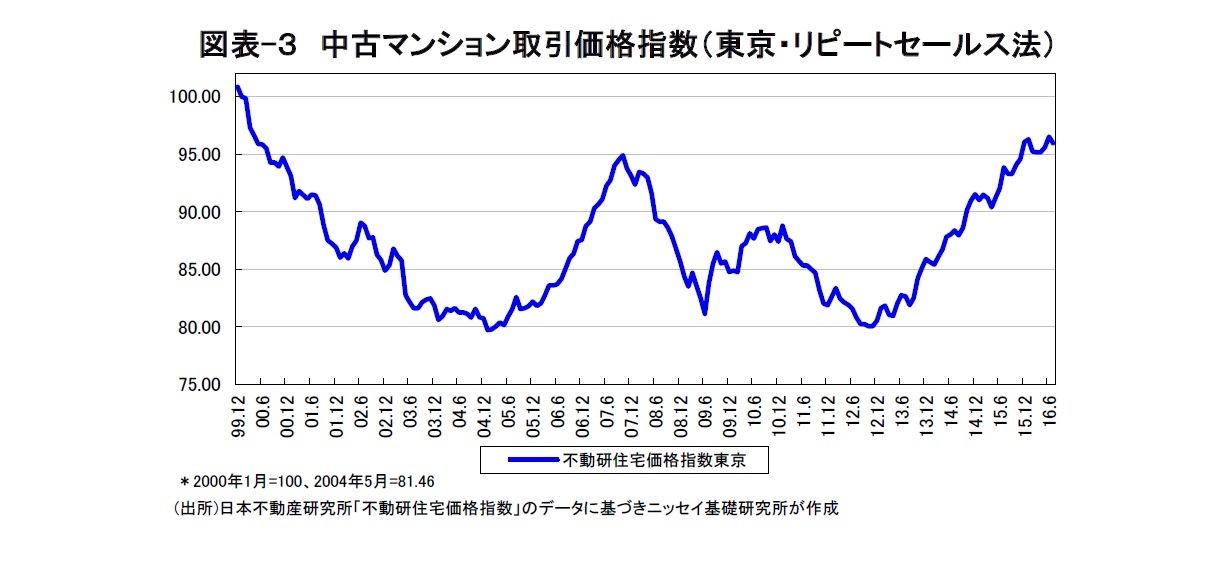

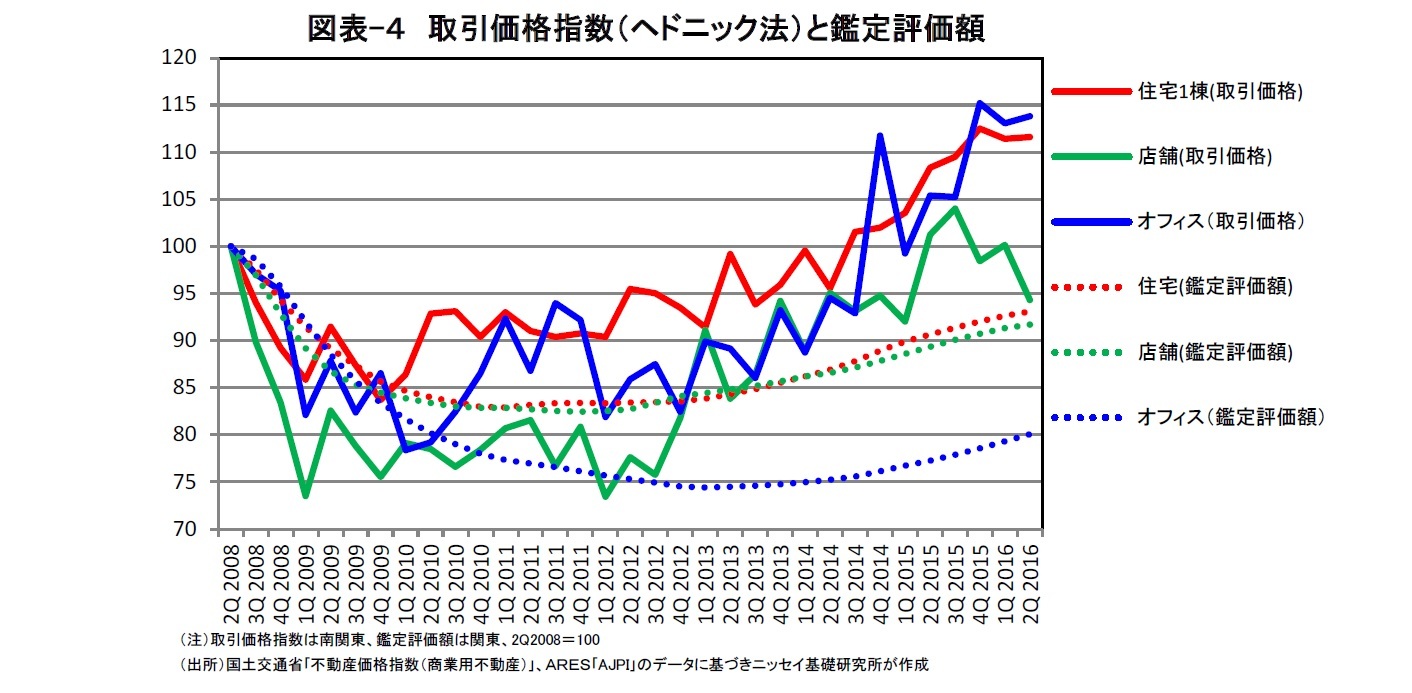

2.不動産価格データ

2 四半期分を3ヵ月後に公表するため、直近値は更新直後に3~5ヶ月前、更新直前では6~8ヶ月前の取引を反映。

このレポートの関連カテゴリ

増宮 守

研究・専門分野

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月16日

金融分野におけるグリーンウォッシングの規制にむけて(欧州)-EIOPAと欧州保険協会の意見表明 -

2024年04月16日

山を分けていく問題-得られた答えをどのように解釈する? -

2024年04月16日

引き続き高成長が予想されるインド保険市場-2022年の生保収入保険料は前年の世界第9位から第7位に浮上- -

2024年04月16日

Googleの運用型広告訴訟-米国司法省等から競争法違反との訴え -

2024年04月16日

今週のレポート・コラムまとめ【4/9-4/15発行分】

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【不動産価格サイクルの先行的指標(2016年)~大半の指標がピークアウトを示唆~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

不動産価格サイクルの先行的指標(2016年)~大半の指標がピークアウトを示唆~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!