- シンクタンクならニッセイ基礎研究所 >

- 金融・為替 >

- 金融市場・外国為替(通貨・相場) >

- どうなる?日銀「総括的な検証」~金融市場の動き(9月号)

2016年09月02日

1.トピック:どうなる?日銀の「総括的な検証」

日銀が7月決定会合で予告した9月会合における「総括的な検証」を巡って様々な憶測が飛び交っている。「検証を踏まえて緩和が実質的な縮小に向かうのか?それとも強化に向かうのか?」などに対する見方は識者によってバラバラで、まさに百家争鳴状態にある。最近の黒田総裁発言なども踏まえて、改めて論点と現時点での見通しを考えてみたい。

(論点は3つ)

そもそも、今回の「総括的な検証」の論点は3つ存在する。具体的には、「検証結果の内容」、「物価目標変更の有無」、「緩和の枠組み・手段変更の有無」である。

まず、「検証結果の内容」については予想がしやすい。「マイナス金利付き量的・質的金融緩和」の全体的な評価としては、「効果があった」と「効果がなかった」の2つの選択肢があるが、間違いなく前者になるはずだ。後者を選択した場合、日銀として失敗を認めて白旗を挙げることになるため、まずあり得ない。

さらに、量・質・金利の3つの軸についても、それぞれ「効果があった」と主張しそうだ。批判が集中しているのは金利(マイナス金利政策)の部分だが、ここ数ヵ月、総裁はその効果を言及する場面が増えており、先月27日のジャクソンホールの講演でも、「幅広い借入主体に恩恵を与えている」と前向きに評価している。

(論点は3つ)

そもそも、今回の「総括的な検証」の論点は3つ存在する。具体的には、「検証結果の内容」、「物価目標変更の有無」、「緩和の枠組み・手段変更の有無」である。

まず、「検証結果の内容」については予想がしやすい。「マイナス金利付き量的・質的金融緩和」の全体的な評価としては、「効果があった」と「効果がなかった」の2つの選択肢があるが、間違いなく前者になるはずだ。後者を選択した場合、日銀として失敗を認めて白旗を挙げることになるため、まずあり得ない。

さらに、量・質・金利の3つの軸についても、それぞれ「効果があった」と主張しそうだ。批判が集中しているのは金利(マイナス金利政策)の部分だが、ここ数ヵ月、総裁はその効果を言及する場面が増えており、先月27日のジャクソンホールの講演でも、「幅広い借入主体に恩恵を与えている」と前向きに評価している。

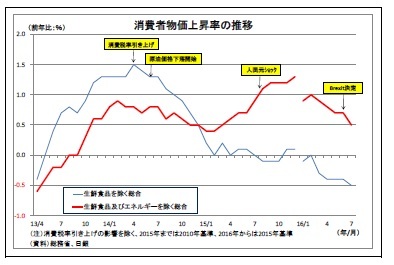

次に、2つ目の論点である「物価目標変更の有無」の予想についてはやや難度が上がる。物価目標はもともと「ハードルが極めて高い」という問題を抱えているからだ。

現在の物価目標は、「消費者物価上昇率2%」という対象とその水準に関する部分と、「できるだけ早期に実現する」という時期に関する部分に分かれるが、後者については、量的・質的金融緩和導入時に「2年程度の期間を念頭に」と明言していた経緯がある。

まず、物価目標の対象や水準を変更することは考えづらい。対象を例えば「名目GDP」や「賃金上昇率」に変えることはあまりに唐突であるほか、日銀の金融政策でコントロールできる部分が少ないという問題がある。また、「(物価押し下げ効果が大きい)帰属家賃を除く消費者物価」に変えることは「都合の悪いものだけ除く」ご都合主義に映る。2%という水準に関しても、引き上げれば、ますます現実味がなくなる。逆に引き下げると緩和姿勢の後退と受け止められるほか、低インフレは購買力平価の観点では通貨高要因となるだけに、円高を許容したと受け止められるリスクがある。水準に幅を持たせても、実質的には引き下げと捉えられるだろう。

一方、達成時期の表現は微修正される可能性が高い。「2年程度」については既に公表文書や総裁発言から消えており、もはや大した意味も無いので撤回しても問題はない。さらに、現在は「17年度中」と繰り返し表明している達成期限も、後ろ倒しが繰り返されており、追加緩和を督促される材料になっているため、曖昧化・柔軟化してくる可能性が高い。

現在の物価目標は、「消費者物価上昇率2%」という対象とその水準に関する部分と、「できるだけ早期に実現する」という時期に関する部分に分かれるが、後者については、量的・質的金融緩和導入時に「2年程度の期間を念頭に」と明言していた経緯がある。

まず、物価目標の対象や水準を変更することは考えづらい。対象を例えば「名目GDP」や「賃金上昇率」に変えることはあまりに唐突であるほか、日銀の金融政策でコントロールできる部分が少ないという問題がある。また、「(物価押し下げ効果が大きい)帰属家賃を除く消費者物価」に変えることは「都合の悪いものだけ除く」ご都合主義に映る。2%という水準に関しても、引き上げれば、ますます現実味がなくなる。逆に引き下げると緩和姿勢の後退と受け止められるほか、低インフレは購買力平価の観点では通貨高要因となるだけに、円高を許容したと受け止められるリスクがある。水準に幅を持たせても、実質的には引き下げと捉えられるだろう。

一方、達成時期の表現は微修正される可能性が高い。「2年程度」については既に公表文書や総裁発言から消えており、もはや大した意味も無いので撤回しても問題はない。さらに、現在は「17年度中」と繰り返し表明している達成期限も、後ろ倒しが繰り返されており、追加緩和を督促される材料になっているため、曖昧化・柔軟化してくる可能性が高い。

(緩和手段の変更は不確実性が高い、劇薬に向かう可能性も排除できず)

検証を踏まえた「追加緩和の枠組み・手段変更の有無」が最後の論点となるが、正直ここが一番不確実性が高い。市場の見通しも大きく分かれている。ただし、最近の日銀は市場に燻る「金融緩和の限界」を否定することに躍起になっており、限界の否定が今回の最大の狙いとみられることが手掛かりとなる。

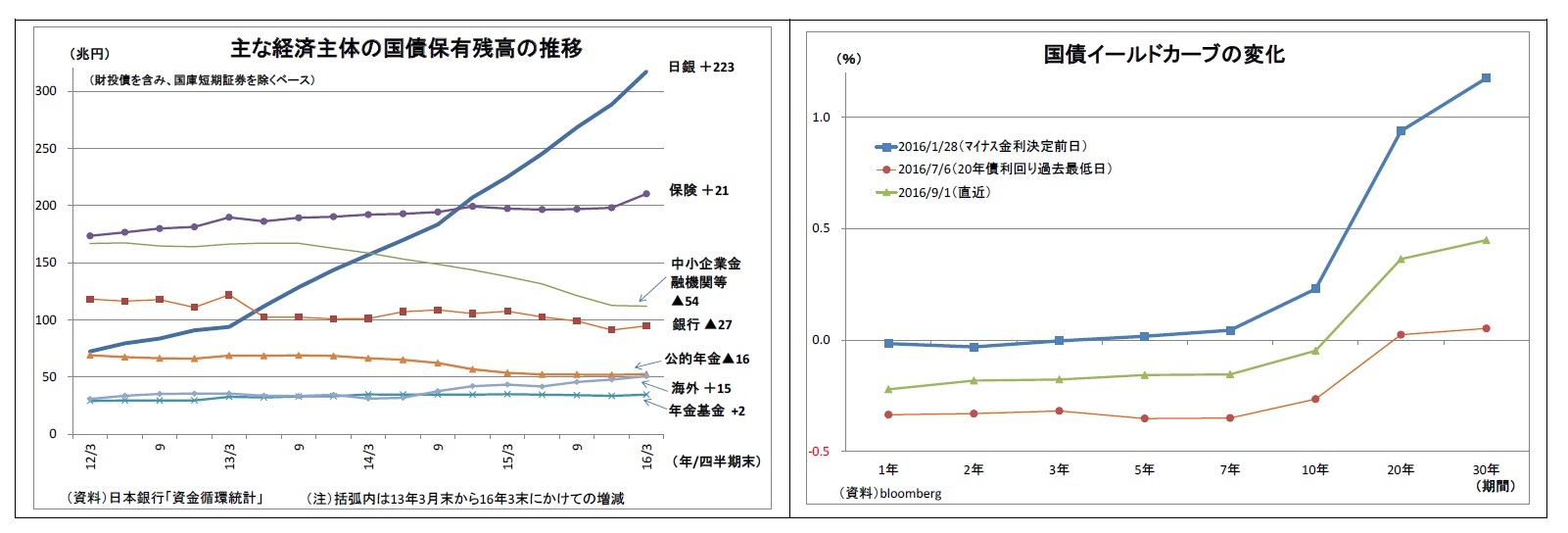

「金融緩和の限界」は「国債買入れ」と「マイナス金利」について意識されている。

まず、国債買入れについては、このまま続ければ、遠からず現在のペース(年間80兆円増)では買えなくなるという限界論だ。IMFもワーキングペーパーで「2017~18年に限界を迎える」との分析を示している。黒田総裁は、前回会合後の会見で、「まだ3分の2が市場にある」と強調したが、民間も担保需要など一定の国債を保有する必要があるため、全てを日銀が買えるわけではない。従って、国債買入れについては、買い入れペースを柔軟化してくるだろう。

また、マイナス金利については、金融機関収益への影響が限界論の根拠になっている。マイナス金利導入後に長期~超長期ソーンの国債利回りが大きく下がり、国債イールド・カーブがフラット化したため、金融機関収益への悪影響が大きくなり、金融仲介機能を損ねかねないため、「これ以上のマイナス金利深掘りは出来ないだろう」という見方が広がっている。このことへの対応としては、国債買入れの平均残存期間短期化(短期国債の買入を増額+超長期国債の買入を減額)で対応してくる可能性が高い。イールド・カーブがスティープ化することで、マイナス金利深掘りの余地が生まれると考えられる。

検証を踏まえた「追加緩和の枠組み・手段変更の有無」が最後の論点となるが、正直ここが一番不確実性が高い。市場の見通しも大きく分かれている。ただし、最近の日銀は市場に燻る「金融緩和の限界」を否定することに躍起になっており、限界の否定が今回の最大の狙いとみられることが手掛かりとなる。

「金融緩和の限界」は「国債買入れ」と「マイナス金利」について意識されている。

まず、国債買入れについては、このまま続ければ、遠からず現在のペース(年間80兆円増)では買えなくなるという限界論だ。IMFもワーキングペーパーで「2017~18年に限界を迎える」との分析を示している。黒田総裁は、前回会合後の会見で、「まだ3分の2が市場にある」と強調したが、民間も担保需要など一定の国債を保有する必要があるため、全てを日銀が買えるわけではない。従って、国債買入れについては、買い入れペースを柔軟化してくるだろう。

また、マイナス金利については、金融機関収益への影響が限界論の根拠になっている。マイナス金利導入後に長期~超長期ソーンの国債利回りが大きく下がり、国債イールド・カーブがフラット化したため、金融機関収益への悪影響が大きくなり、金融仲介機能を損ねかねないため、「これ以上のマイナス金利深掘りは出来ないだろう」という見方が広がっている。このことへの対応としては、国債買入れの平均残存期間短期化(短期国債の買入を増額+超長期国債の買入を減額)で対応してくる可能性が高い。イールド・カーブがスティープ化することで、マイナス金利深掘りの余地が生まれると考えられる。

ただし、国債買入れペースの柔軟化や平均残存期間の短期化を決定した場合、それだけだと緩和の後退と受け止められかねない。従って、同時に追加緩和を行うとみている。質的緩和の拡大(社債・CP買入れ増額、財投債・地方債買入れ開始)やフォワードガイダンスの強化(異次元緩和が終了しても、保有国債の償還分は長期にわたって再投資することを約束するなど)、マイナス金利の小幅拡大をいくつか組み合わせて緩和の強化を演出することが考えられる。日銀が常識的な判断に留まるのであれば、このあたりが限界になる。

一方で、日銀があくまでサプライズを狙うのであれば、劇薬に手を出す可能性がある。具体的にまず挙げられる手法は外債購入だ。日銀が外債(もしくは外債を原資産とする商品)を購入すれば、「量」の部分を拡大できるうえ、実質的に限界は無い。ただし、為替介入と似た効果を持つだけに、米国からの反発が確実に予想されるうえ、各国による通貨安競争の引き金と化す恐れがある。

また、銀行等の貸出債権(もしくはそれを原資産とする商品)を日銀が購入するという手も考えられ、この場合も「量」の拡大が可能になる。ただし、日銀が抱える信用リスクも大きく拡大する恐れがある。

一方で、日銀があくまでサプライズを狙うのであれば、劇薬に手を出す可能性がある。具体的にまず挙げられる手法は外債購入だ。日銀が外債(もしくは外債を原資産とする商品)を購入すれば、「量」の部分を拡大できるうえ、実質的に限界は無い。ただし、為替介入と似た効果を持つだけに、米国からの反発が確実に予想されるうえ、各国による通貨安競争の引き金と化す恐れがある。

また、銀行等の貸出債権(もしくはそれを原資産とする商品)を日銀が購入するという手も考えられ、この場合も「量」の拡大が可能になる。ただし、日銀が抱える信用リスクも大きく拡大する恐れがある。

このレポートの関連カテゴリ

03-3512-1870

経歴

- ・ 1998年 日本生命保険相互会社入社

・ 2007年 日本経済研究センター派遣

・ 2008年 米シンクタンクThe Conference Board派遣

・ 2009年 ニッセイ基礎研究所

・ 順天堂大学・国際教養学部非常勤講師を兼務(2015~16年度)

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月18日

サイレントマジョリティ⇒MAGAで熱狂-米国大統領選挙でリベラルの逆サイレントマジョリティはあるか- -

2024年04月18日

「新築マンション価格指数」でみる東京23区のマンション市場動向【2023年】(1)~東京23区の新築マンション価格は前年比9%上昇。資産性を重視する傾向が強まり、都心は+13%上昇、タワーマンションは+12%上昇 -

2024年04月17日

IMF世界経済見通し-24年の見通しをやや上方修正 -

2024年04月17日

不透明感が高まる米国産LNG(液化天然ガス)輸入 -

2024年04月17日

英国雇用関連統計(24年3月)-失業率は増加し、雇用者数も減少

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【どうなる?日銀「総括的な検証」~金融市場の動き(9月号)】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

どうなる?日銀「総括的な検証」~金融市場の動き(9月号)のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!