- シンクタンクならニッセイ基礎研究所 >

- 社会保障制度 >

- 社会保障全般・財源 >

- 配偶者控除見直しについて~家計の可処分所得への影響~

2016年02月05日

ⅲ)夫と妻のそれぞれの可処分所得の変化

ⅲ)夫と妻のそれぞれの可処分所得の変化夫は、妻年収が103万円を超えると配偶者控除の適用が受けられなくなるが、妻年収141万円未満までは配偶者特別控除が受けられる。

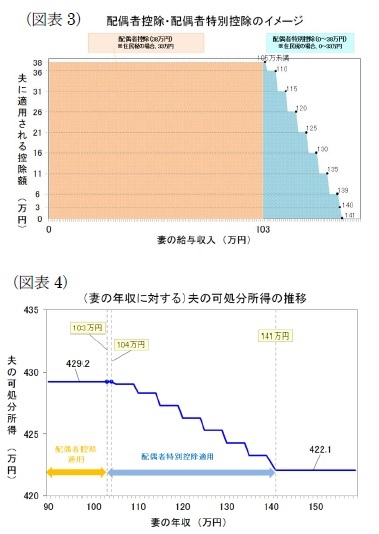

配偶者特別控除8は、1988年に妻年収が103万円を超えた後も、夫の可処分所得が急激に減少することを防ぐために控除が段階的に少なくなるように導入されたものだ(図表3)。

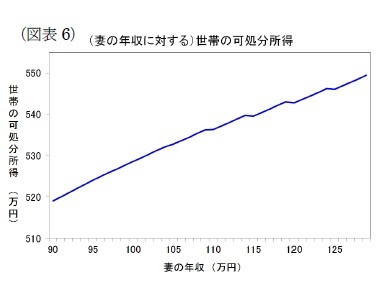

この結果、妻年収103万円超105万円未満であれば、夫は配偶者特別控除を配偶者控除と同額である38万円分の適用を受ける。夫の可処分所得の減少は、105万円以上から141万円未満にかけて生じる(図表4)。

夫の可処分所得は、妻年収が105万円未満の場合429万円だが、配偶者特別控除が受けられなくなる妻年収141万円以上では422.1万円まで減少する。夫の可処分所得の損得だけで考えれば、妻は105万円未満で働いていた方が夫の可処分所得の減少を招かずに済む。

ⅳ)世帯(夫+妻)の可処分所得の変化

ⅳ)世帯(夫+妻)の可処分所得の変化夫と妻のそれぞれの可処分所得の変化を確認したが、生計を一つにしている夫婦であれば夫と妻両方の可処分所得を合計した世帯の可処分所得の変化が重要である。

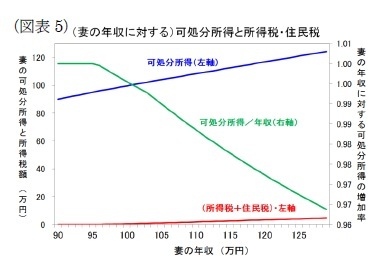

夫と妻の可処分所得を合計した世帯の可処分所得の変化をみると103万円に壁は存在しないことが確認できる(図表6)。妻年収105万円以上になると夫の可処分所得は減少するが、同時に妻の可処分所得がそれを上回って増えるため可処分所得は減少しない10。

これは配偶者特別控除が導入され、配偶者控除で受けられていた38万円の控除が段階的に少なくなるようになったからだ。つまり、1988年に配偶者特別控除が導入されたことで、税制上の103万円の壁はなくなっているのである。

8 配偶者特別控除の適用要件の一つとして、控除を受ける人のその年における合計所得金額が1000万円以下である必要がある。

9 厳密には住民税は100万円前後である。

10 厳密には、配偶者特別控除が縮小される年収(115万円、120万円、125万円、130万円、135万円の時点)の境目において、逆転現象は若干生じている。本試算の場合、世帯の可処分所得において約1000~3000円程度の逆転現象がみられた。

2|「(2)社会保険料支払いが必要となる130万円の壁」

2|「(2)社会保険料支払いが必要となる130万円の壁」二つ目は「(2)社会保険料支払いが必要となる130万円の壁」である。

妻が夫に扶養されている場合、妻は自身の社会保険料の支払いは不要である。しかし、妻年収130万円を超えると妻は夫の扶養から外れ、妻自身で社会保険料(健康・介護保険料、厚生年金保険料等)の支払い義務が生じる。

これにより、妻年収が130万円を超えると妻の可処分所得は大幅に減少することから130万円の壁と言われている。

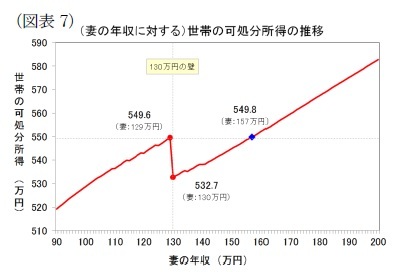

夫年収550万円の場合で試算してみると、130万円の壁は大きく世帯収入の壁として存在していることが確認できる(図表7)。妻の年収に対する世帯の可処分所得の変化は、妻年収が129万円では可処分所得は549.6万円となるが、130万円では532.7万円まで減少し、約16.9万円の可処分所得の逆転現象が生じていることになる。さらに妻年収129万円時の可処分所得を越えるには、年収157万円となるまでかなり働く量を増やさねばならない。可処分所得の観点からは、103万円の壁よりも社会保険料の130万円の壁の方が影響は大きい13。

11 130万円の壁により、目先の可処分所得は大きく減少するものの、夫の扶養から外れることが必ずしもデメリットとなるわけではない。例えば、生涯可処分所得という観点では、妻自身の公的年金支給額は増加するため、妻の働く期間や受給期間によっては、生涯年収が130万円未満時よりも多くなるケースもある。さらに健康保険についても、万一、病気やケガで仕事を休んだ場合、傷病手当金として標準報酬日額の3分の2の支給も受けられる。つまり、妻自身で社会保険に加入することで目先の可処分所得は大幅に減少するが、将来を含めた生涯の可処分所得は増えるケースもある。

3|「(3)企業の配偶者手当=103万円の壁」

103万円の壁は税制上の問題だけではない。企業も従業員に福利厚生の一環として家族に対して手当を支給する場合がある。それら手当は、従業員に扶養している家族がいる場合、その従業員に毎月1万円支給するなどといったものである。

家族に対する手当を支給する民間企業の割合は76.5%で、このうち90.3%が配偶者手当を支給している。そのうち68.8%が配偶者の支給基準を妻年収103万円、25.8%が130万円としている12。企業が配偶者手当をする支給要件は企業ごとに様々であるが、国の配偶者控除と連動して103万円前後を基準に支給しているケースが多い。

ⅰ)企業から配偶者手当が毎月2万円支給される場合

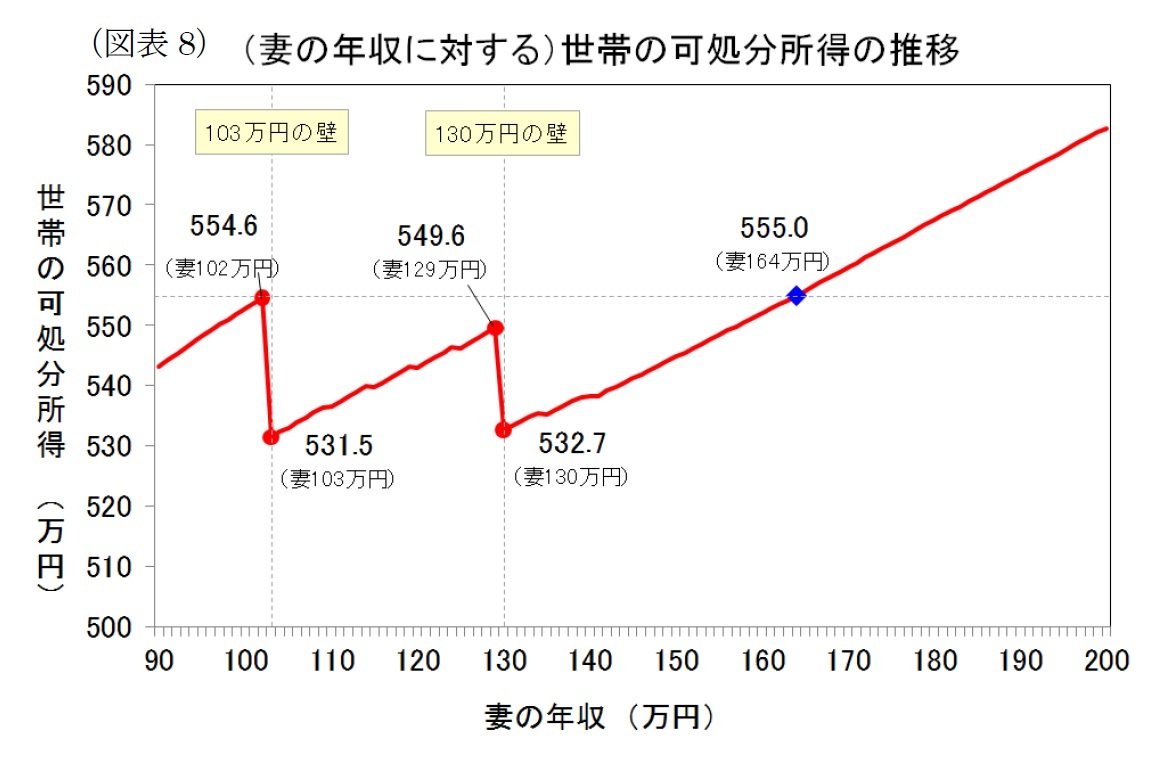

企業の配偶者手当を加味して世帯の可処分所得がどのように変化するか確認してみよう。妻年収が103万円未満の場合、毎月に配偶者手当2万円13を支給している企業に夫が勤めていると仮定し、夫年収550万円ケースで試算すると(図表8)のようになる。

妻の年収支給要件103万円を境に所得の逆転現象が起きることが分かる。本試算では103万円以下を支給要件と想定しているため、妻年収が102万円で世帯の可処分所得は554.6万円となるが、103万円では531.5万円と約23万円も大幅に減少する。また、130万円の壁も存在するため妻年収103万円未満の時以上の世帯可処分所得を得るには、妻年収は164万円程度まで働く量を増やす必要がでてくる。

妻年収が164万円を超えて働けない場合、妻は可処分所得が最大となる103万円を超えて働かない方が合理的となる。企業の配偶者手当によって生じる103万円の壁は、130万円の壁と相まって大きな壁となって女性の働く時間を抑制する要因となっている。

103万円の壁は税制上の問題だけではない。企業も従業員に福利厚生の一環として家族に対して手当を支給する場合がある。それら手当は、従業員に扶養している家族がいる場合、その従業員に毎月1万円支給するなどといったものである。

家族に対する手当を支給する民間企業の割合は76.5%で、このうち90.3%が配偶者手当を支給している。そのうち68.8%が配偶者の支給基準を妻年収103万円、25.8%が130万円としている12。企業が配偶者手当をする支給要件は企業ごとに様々であるが、国の配偶者控除と連動して103万円前後を基準に支給しているケースが多い。

ⅰ)企業から配偶者手当が毎月2万円支給される場合

企業の配偶者手当を加味して世帯の可処分所得がどのように変化するか確認してみよう。妻年収が103万円未満の場合、毎月に配偶者手当2万円13を支給している企業に夫が勤めていると仮定し、夫年収550万円ケースで試算すると(図表8)のようになる。

妻の年収支給要件103万円を境に所得の逆転現象が起きることが分かる。本試算では103万円以下を支給要件と想定しているため、妻年収が102万円で世帯の可処分所得は554.6万円となるが、103万円では531.5万円と約23万円も大幅に減少する。また、130万円の壁も存在するため妻年収103万円未満の時以上の世帯可処分所得を得るには、妻年収は164万円程度まで働く量を増やす必要がでてくる。

妻年収が164万円を超えて働けない場合、妻は可処分所得が最大となる103万円を超えて働かない方が合理的となる。企業の配偶者手当によって生じる103万円の壁は、130万円の壁と相まって大きな壁となって女性の働く時間を抑制する要因となっている。

12 人事院「民間給与の実態(平成27年度職種別民間給与実態調査の結果)」より抜粋。

13 民間企業における配偶者手当(家族手当)の支給状況(平成27年)は、扶養家族が配偶者のみ場合、13,885円。配偶者と子1人の場合、19,893円、配偶者と子2人の場合、25,418円。出所は厚生労働省「第1回女性の活躍促進に向けた配偶者手当の在り方に関する検討会」資料の『配偶者手当を取り巻く現状』より。

4|まとめ

既婚女性の就労調整を促すと指摘されている3つの壁について、可処分所得の損得で考えると、「(1)税制上の配偶者控除による103万円の壁」については、夫の可処分所得だけで「逆転現象」が生じているため、心理的な壁として意識される可能性は残っているものの、世帯の可処分所得で見れば配偶者特別控除の導入により既に壁はなくなっている。納税者に正しい認識を徹底するだけでも一定の解決が望める可能性があり、就労調整の壁となっているという指摘は正しくない。

「(2)社会保険料支払いが必要となる130万円の壁」と「(3)企業の配偶者手当=103万円の壁」については、可処分所得の損得で考えると、逆転現象が明確に生じており、制度の見直しを検討する必要がある。可処分所得の観点から、女性の就労調整を促す要因となっているのは、この2つである。

そうはいっても配偶者控除の見直しも進めるべきだろう。企業における配偶者手当の支給基準は配偶者控除と連動していることから、税制上の配偶者控除を見直すことで、自発的に企業も配偶者手当の見直しに動く可能性がある。あるいは国が税制上の配偶者控除と公務員の扶養手当14の見直しを促す働きかけが可能となる。同時に「130万円の壁」についても検討が必要だが、まずは税制上の配偶者控除を見直すことで、社会全体の考え方を変化させる後押しともなり、企業の配偶者手当の見直しにつながれば、その影響は大きい。

14 国家公務員に支給される各種手当のうち,「扶養手当」の配偶者への支給の要件は、年収130万円となっている。

既婚女性の就労調整を促すと指摘されている3つの壁について、可処分所得の損得で考えると、「(1)税制上の配偶者控除による103万円の壁」については、夫の可処分所得だけで「逆転現象」が生じているため、心理的な壁として意識される可能性は残っているものの、世帯の可処分所得で見れば配偶者特別控除の導入により既に壁はなくなっている。納税者に正しい認識を徹底するだけでも一定の解決が望める可能性があり、就労調整の壁となっているという指摘は正しくない。

「(2)社会保険料支払いが必要となる130万円の壁」と「(3)企業の配偶者手当=103万円の壁」については、可処分所得の損得で考えると、逆転現象が明確に生じており、制度の見直しを検討する必要がある。可処分所得の観点から、女性の就労調整を促す要因となっているのは、この2つである。

そうはいっても配偶者控除の見直しも進めるべきだろう。企業における配偶者手当の支給基準は配偶者控除と連動していることから、税制上の配偶者控除を見直すことで、自発的に企業も配偶者手当の見直しに動く可能性がある。あるいは国が税制上の配偶者控除と公務員の扶養手当14の見直しを促す働きかけが可能となる。同時に「130万円の壁」についても検討が必要だが、まずは税制上の配偶者控除を見直すことで、社会全体の考え方を変化させる後押しともなり、企業の配偶者手当の見直しにつながれば、その影響は大きい。

14 国家公務員に支給される各種手当のうち,「扶養手当」の配偶者への支給の要件は、年収130万円となっている。

薮内 哲

研究・専門分野

公式SNSアカウント

新着レポートを随時お届け!日々の情報収集にぜひご活用ください。

新着記事

-

2024年04月25日

欧州大手保険グループの地域別の事業展開状況-2023年決算数値等に基づく現状分析- -

2024年04月24日

中国経済の現状と注目点-24年1~3月期は好調な出だしとなるも、勢いが持続するかは疑問 -

2024年04月24日

人手不足とインフレ・賃上げを考える -

2024年04月24日

米国でのiPhone競争法訴訟-司法省等が違法な独占確保につき訴え -

2024年04月23日

他国との再保険の監督に関する留意事項の検討(欧州)-EIOPAの声明

レポート紹介

-

研究領域

-

経済

-

金融・為替

-

資産運用・資産形成

-

年金

-

社会保障制度

-

保険

-

不動産

-

経営・ビジネス

-

暮らし

-

ジェロントロジー(高齢社会総合研究)

-

医療・介護・健康・ヘルスケア

-

政策提言

-

-

注目テーマ・キーワード

-

統計・指標・重要イベント

-

媒体

- アクセスランキング

お知らせ

-

2024年04月02日

News Release

-

2024年02月19日

News Release

-

2023年07月03日

News Release

【配偶者控除見直しについて~家計の可処分所得への影響~】【シンクタンク】ニッセイ基礎研究所は、保険・年金・社会保障、経済・金融・不動産、暮らし・高齢社会、経営・ビジネスなどの各専門領域の研究員を抱え、様々な情報提供を行っています。

配偶者控除見直しについて~家計の可処分所得への影響~のレポート Topへ

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!

各種レポート配信をメールでお知らせ。読み逃しを防ぎます!